SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Два дня из жизни Johnson & Johnson.

- 06 ноября 2013, 13:13

- |

Нужно постараться выздороветь до того, как начнут лечить...

Когда 127 лет тому назад три брата Джонсон (кстати, а почему компанию не назвали Johnson & Johnson & Johnson ?) создавали эту компанию для производства пластырей и антисептиков, скорее всего, они и не мечтали о такой долгой истории. Причем, как мы увидим дальше, пока эта история все больше походит на бесконечную. Я выбрал лишь 2 дня из этой истории, ну и, конечно, в пределах последнего месяца. Вот эти две даты на графике.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Секрет стабильности за 153 секунды. Новый формат видео.

- 06 ноября 2013, 12:51

- |

Не стесняемся, смотрим, лайкаем, нажимаем «хорошо» :)

Мой Супер Блиц.

Мой Супер Блиц.

Пипсанул – напиши!

- 06 ноября 2013, 12:34

- |

* * *

Если хочешь, чтоб друзья

Заценили сделки

Что колбасил внутри дня

На таймфрейме мелком

Непременно напиши

На Смартлаб, приятель!

И скриншоты приложи

— их смотреть приятней!

Если хочешь, чтоб друзья

Заценили сделки

Что колбасил внутри дня

На таймфрейме мелком

Непременно напиши

На Смартлаб, приятель!

И скриншоты приложи

— их смотреть приятней!

Сколько стоит комфортно жить в США?

- 06 ноября 2013, 08:15

- |

Я уже почти ровно месяц во Флориде (Время летит быстро, ужас!)

Итак, хочу осветить вопрос, который мучает вас всех, ибо многие из вас (но не все), уверен, мечтают о том, чтобы зимовать во Флориде, а не в аду. Мне и самому было бы интересно.

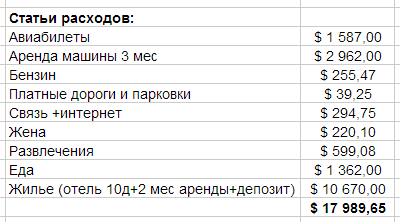

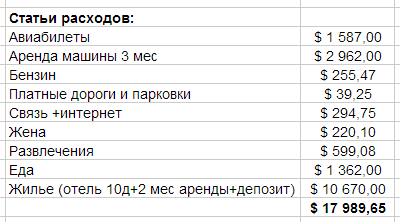

Так вот… Сколько денег я потратил в первый месяц и на что?

Важно понимать, что все расходы указаны на двоих человек. То есть если бы я был один, то это было примерно на $1800 экономичнее. Сразу хочу сказать, что жена у меня молодец, денег почти не тратит.

Если честно, мы живем в очень неплохом доме с тремя спальнями. Брал такой, чтобы если чо, можно было разместить гостей. Всего мой дом стоит с налогом $3330 в месяц. Первый платеж зачастую состоит из двух месяцев аренды + залог. Всего за дом я заплатил в 1 мес. $9660. Приличную хату можно было бы снять в 2 раза дешевле. Правда есть нюансы с краткосрочной арендой, ибо если аренда<6 месяцев, то попадаешь на туристический налог 11%.

Еда тоже может стоить существенно дешевле. Мы не едим в ресторанах, но продукты покупаем качественные: и фрукты и овощи и стейки филе миьньон из премиум говядины за ~$15/фунт.

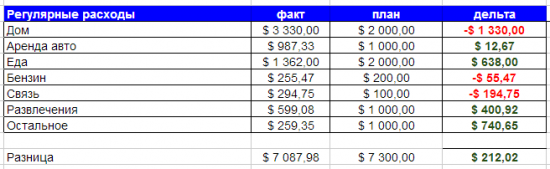

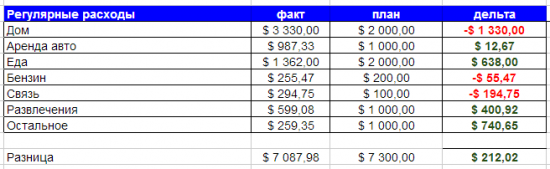

Прежде чем ехать, я составил себе план — бюджет путешествия. Вот могу показать, как расходы отличаются от плана:

Я в план еще заложил расходы на коммуналку = $300, но пока не знаю, какие будут счета. Из коммуналки я плачу только электричество.

( Читать дальше )

Итак, хочу осветить вопрос, который мучает вас всех, ибо многие из вас (но не все), уверен, мечтают о том, чтобы зимовать во Флориде, а не в аду. Мне и самому было бы интересно.

Так вот… Сколько денег я потратил в первый месяц и на что?

Важно понимать, что все расходы указаны на двоих человек. То есть если бы я был один, то это было примерно на $1800 экономичнее. Сразу хочу сказать, что жена у меня молодец, денег почти не тратит.

Если честно, мы живем в очень неплохом доме с тремя спальнями. Брал такой, чтобы если чо, можно было разместить гостей. Всего мой дом стоит с налогом $3330 в месяц. Первый платеж зачастую состоит из двух месяцев аренды + залог. Всего за дом я заплатил в 1 мес. $9660. Приличную хату можно было бы снять в 2 раза дешевле. Правда есть нюансы с краткосрочной арендой, ибо если аренда<6 месяцев, то попадаешь на туристический налог 11%.

Еда тоже может стоить существенно дешевле. Мы не едим в ресторанах, но продукты покупаем качественные: и фрукты и овощи и стейки филе миьньон из премиум говядины за ~$15/фунт.

Прежде чем ехать, я составил себе план — бюджет путешествия. Вот могу показать, как расходы отличаются от плана:

Я в план еще заложил расходы на коммуналку = $300, но пока не знаю, какие будут счета. Из коммуналки я плачу только электричество.

( Читать дальше )

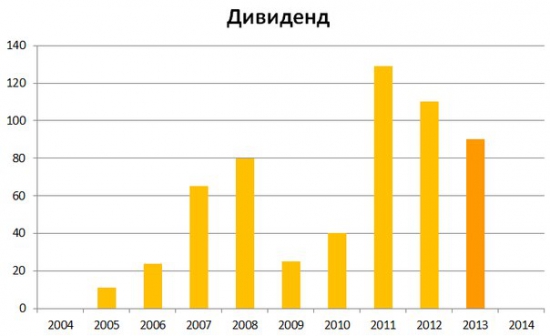

Акрон (от Элвиса Марламова)

- 05 ноября 2013, 23:23

- |

Инвест прогноз от Элвиса Марламова, который я поддерживаю...

В пятницу купил 300 акций АКРОНа по 960. По примеру ГМК и Башнефти жду дивы за 9 мес. 2013. Да и в целом компания хорошая, растущая, дешевая.

АКРОН стоит сегодня меньше 40 млрд. рублей. Доли в Уралкалии, Дорогобуже и польской Azoty Tarnow это 41 млрд. Компания заработала 20 млрд. за прошлый год.

( Читать дальше )

Цена опциона и Как правильно посчитать дельту?

- 05 ноября 2013, 23:16

- |

Меня всегда не вполне устраивала та дельта опциона, которую можно получить из стандартных формул по всем известным моделям. А нужна она мне для целей хеджирования опционов фьючерсом. Ну не страхует стандартная дельта опционный портфель при движении цены фьючерса так как хотелось, даже если волатильность не меняется.

Попытки строить свои (понятно, что не сам строил – подсматривал у западных коллег. Спасибо французам и американцам) модели так называемой улыбки результат не улучшали. Попытки считать эффективную дельту разными способами тоже не дали желаемый эффект.

Решил забыть все, что знал и начать с начала.

Через некоторое время пришел к своему (подсмотренному у западных коллег и модифицированному) методу расчета стоимости опциона без всяких моделей улыбки волатильности. (Точнее улыбка есть и у меня, ведь можно перевести цены в волатильности.)

Далее было необходимо считать свою дельту. А как?

Я могу посчитать цену опциона при любом фьючерсе. А дельта показывает – на сколько изменится цена опциона при изменении фьючерса на 1 пункт. Т.е. если фьючерс изменится на 1000 пунктов, то опцион подорожавший на 500 пунктов имел дульту 0,5.

( Читать дальше )

Попытки строить свои (понятно, что не сам строил – подсматривал у западных коллег. Спасибо французам и американцам) модели так называемой улыбки результат не улучшали. Попытки считать эффективную дельту разными способами тоже не дали желаемый эффект.

Решил забыть все, что знал и начать с начала.

Через некоторое время пришел к своему (подсмотренному у западных коллег и модифицированному) методу расчета стоимости опциона без всяких моделей улыбки волатильности. (Точнее улыбка есть и у меня, ведь можно перевести цены в волатильности.)

Далее было необходимо считать свою дельту. А как?

Я могу посчитать цену опциона при любом фьючерсе. А дельта показывает – на сколько изменится цена опциона при изменении фьючерса на 1 пункт. Т.е. если фьючерс изменится на 1000 пунктов, то опцион подорожавший на 500 пунктов имел дульту 0,5.

( Читать дальше )

Акции Google. Фундаментальный анализ. Долгосрочные инвестии.

- 05 ноября 2013, 21:37

- |

В отличие от Twitter или Facebook, я обожаю Google.

Эта бизнес-модель мне кажется намного более жизнеспособной.

Сервисы гугла намного более монетизируемы, чем FB или TWTR.

Google — это компания будущего в настоящем. То ли еще будет?

Я не могу себе представить свою жизнь без Google.

Это супер-бизнес. Он охватил всю мою жизнь, и я уверен, Google будет продолжать делать полезные продукты, которые будут использованы во всем мире. На мой взгляд, Google должна быть первой компанией, которая будет стоить триллион долларов.

Теперь про цену акций.

Сейчас google стоит $340 млрд

Кэш на балансе будет в декабре около $20 млрд. Ну то есть EV гдето $320.

Это дорого конечно. Правда, конечно не так дорого, как FB, TWTR, LNKD. Гугл оценен в 6 прогнозных выручек на 2014й год, в то время как предыдущая троица вдвое дороже.

( Читать дальше )

Эта бизнес-модель мне кажется намного более жизнеспособной.

Сервисы гугла намного более монетизируемы, чем FB или TWTR.

Google — это компания будущего в настоящем. То ли еще будет?

Я не могу себе представить свою жизнь без Google.

- Я теперь вообще не пользуюсь Яндексом. Только google (объективно говоря, у яндекса по России лучше релевантность выдачи), но уже просто привычка и удобство...

- Я пользуюсь Google Chrome.

- Я пользуюсь Google Docs, давно отказавшись от Microsoft Office.

- Я пользуюсь Google Picasa.

- Я жить не могу без Google Maps. Я ищу то что мне нужно на карте, еду и делаю покупки.

- Я смотрю Youtube больше, чем телевизор

Это супер-бизнес. Он охватил всю мою жизнь, и я уверен, Google будет продолжать делать полезные продукты, которые будут использованы во всем мире. На мой взгляд, Google должна быть первой компанией, которая будет стоить триллион долларов.

Теперь про цену акций.

Сейчас google стоит $340 млрд

Кэш на балансе будет в декабре около $20 млрд. Ну то есть EV гдето $320.

Это дорого конечно. Правда, конечно не так дорого, как FB, TWTR, LNKD. Гугл оценен в 6 прогнозных выручек на 2014й год, в то время как предыдущая троица вдвое дороже.

( Читать дальше )

Отчет ЕЦБ по HFT трейдингу.

- 05 ноября 2013, 19:18

- |

Сегодня ЕЦБ опубликовал исследование о влиянии HFT (NASDAQ, NYSE) на финансовые рынки. Основной вывод, по сути — HFT убил скальпинг.

Скачать его можно тут:

http://www.ecb.europa.eu/pub/pdf/scpwps/ecbwp1602.pdf

Основные выводы следующие:

В обзоре все изменения цены делятся на два вида:

Но когда HFT начинают колбасить в направлении крупных ордеров, они играют в направлении permanent shift, и усиливают движение.

Скачать его можно тут:

http://www.ecb.europa.eu/pub/pdf/scpwps/ecbwp1602.pdf

Основные выводы следующие:

- HFT повышает эффективность рынков, снижая ошибки ценообразования.

- Если регуляторы будут мочить HFT, то эффективность рынка снизится, волатильность подрастет

- В моменты сильных сдвигов на рынке HFT может повышать нестабильность рынков.

В обзоре все изменения цены делятся на два вида:

- перманентные изменения цены

- ошибки ценообразования (шум)

Но когда HFT начинают колбасить в направлении крупных ордеров, они играют в направлении permanent shift, и усиливают движение.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал