SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Артемий Должиков

Система трех экранов Александра Элдера.

- 25 августа 2013, 16:50

- |

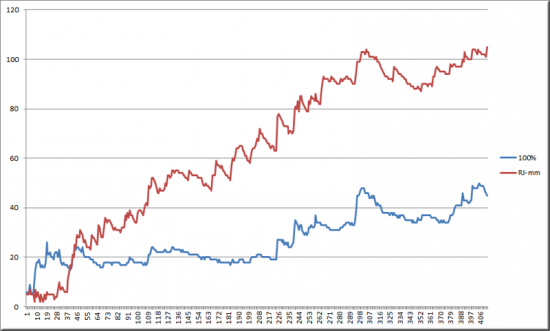

Довольно известная система доктора Элдера. Она была анонсирована в 1985 году. Есть несколько вариантов этой системы. Рассмотрим правила системы и проанализируем результаты тестирования на основных финансовых рынках.

- комментировать

- 108 | ★22

- Комментарии ( 10 )

На правах гипотезы. Применение рефлексивного процесса как основание для прогнозирования поведения рынка

- 20 августа 2013, 13:09

- |

Не смотря на такое заумное название статьи, данная система довольно простая. Одним из основоположников данного метода является Владимир Александрович Лефевр, российский и американский психолог и математик. Лефевр предложил для предсказания человеческого поведения простые уравнения, параметрами которых выступают воздействие мира на субъекта, субъективный образ этого воздействия и интенция субъекта; результатом — число, выражающее вероятность того, что субъект выполнит определенное действие.

В качестве примера рефлексивной игры я хотел бы привести игру под названием «электронная гадалка Шеннона». Эту придумал создатель теории информации К. Шеннон. Работает она следующим образом. Человек пишет на бумаге число 0 или 1. Машина этого числа не знает, но печатает 0, 1 или 2. Двойка означает, что машина не берется угадать написанное число, а 0 или 1 — ее предположение о написанном числе. После этого человеку сообщают предположение машины, а в машину вводят число, написанное человеком.

Вначале машина играет неважно, но после двух-трех десятков проб начинает угадывать в 90% случаев, сколько бы человек ни пытался ее запутать. Это производит впечатление.

( Читать дальше )

В качестве примера рефлексивной игры я хотел бы привести игру под названием «электронная гадалка Шеннона». Эту придумал создатель теории информации К. Шеннон. Работает она следующим образом. Человек пишет на бумаге число 0 или 1. Машина этого числа не знает, но печатает 0, 1 или 2. Двойка означает, что машина не берется угадать написанное число, а 0 или 1 — ее предположение о написанном числе. После этого человеку сообщают предположение машины, а в машину вводят число, написанное человеком.

Вначале машина играет неважно, но после двух-трех десятков проб начинает угадывать в 90% случаев, сколько бы человек ни пытался ее запутать. Это производит впечатление.

( Читать дальше )

Nyse , рассуждения и точки входа 12 ( поможет новичкам и бывалым ) .

- 19 августа 2013, 20:15

- |

Добрый вечер, выкладываю сделки. Делал скрины и старался в каждом подчеркнуть индивидуальность акции.

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд .

Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа ( если стоп 6 центов, а я в акции сижу 5 лотами — то стоп у меня 30 $, первый выход у меня +15-20 $ могу скинуть 1 лот +20 либо 2 лота но должно быть +- близко к стопу. ) .

Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд .

Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа ( если стоп 6 центов, а я в акции сижу 5 лотами — то стоп у меня 30 $, первый выход у меня +15-20 $ могу скинуть 1 лот +20 либо 2 лота но должно быть +- близко к стопу. ) .

Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Свежая кровь: стоит ли доверять деньги новым управляющим компаниям?

- 14 августа 2013, 19:23

- |

Forbes.ru.

Предложение инвестиционных продуктов от новых небольших компаний велико. Какие у них достоинства и недостатки?

Сделать бизнес по управлению активами на первый взгляд кажется несложным. Достаточно головы управляющего и терминала Bloomberg — и бизнес готов заработать, а масштабировать его можно бесконечно. По этой или по другой причине, но процесс образования стартапов в области управления активами идет активно и постоянно. Предложение инвестиционных продуктов от новых небольших компаний велико, несмотря на кризис доверия к рынкам и «в среднем» скромные результаты.

У небольших самостоятельных управляющих компаний есть целый ряд преимуществ: за ними, как правило, не стоят интересы большого акционера (а если стоят, понятно, кто будет получать лучшие сделки и чьи активы будут спасать в кризис). Они редко аффилированы с брокерами, то есть не будут «оставлять» существенную часть доходов на брокере. Они состоят из партнеров с мотивацией, аналогичной мотивации клиентов. Здесь не работают менеджеры на зарплате, которые пытаются заработать себе в карман. Наконец, в бутиках мало сотрудников, все на виду: нечистый на руку или глупый управляющий или сейлз будут тут же видны.

( Читать дальше )

Предложение инвестиционных продуктов от новых небольших компаний велико. Какие у них достоинства и недостатки?

Сделать бизнес по управлению активами на первый взгляд кажется несложным. Достаточно головы управляющего и терминала Bloomberg — и бизнес готов заработать, а масштабировать его можно бесконечно. По этой или по другой причине, но процесс образования стартапов в области управления активами идет активно и постоянно. Предложение инвестиционных продуктов от новых небольших компаний велико, несмотря на кризис доверия к рынкам и «в среднем» скромные результаты.

У небольших самостоятельных управляющих компаний есть целый ряд преимуществ: за ними, как правило, не стоят интересы большого акционера (а если стоят, понятно, кто будет получать лучшие сделки и чьи активы будут спасать в кризис). Они редко аффилированы с брокерами, то есть не будут «оставлять» существенную часть доходов на брокере. Они состоят из партнеров с мотивацией, аналогичной мотивации клиентов. Здесь не работают менеджеры на зарплате, которые пытаются заработать себе в карман. Наконец, в бутиках мало сотрудников, все на виду: нечистый на руку или глупый управляющий или сейлз будут тут же видны.

( Читать дальше )

Гениально и просто! Грааль от Тима Орда. Интересно будет всем!!!

- 12 июля 2013, 15:28

- |

Тим Орд. «Цена + Объем = Движение цены»

Тим Орд является ветераном торговли с очень впечатляющим послужным списком. Тим Орд был заметной фигурой в финансовой сфере в течение более 25 лет. Он закончил Университет штата Небраска в 1973 году с дипломом бакалавра по математике и специальностью преподавателя. Он является лицензированным брокером и занимал пост вице-президента и руководителя департамента опционов. Он был 4-ым в Национальном чемпионате США по торговле в 1988 году в группе опционов. В 2002 году Тим занял девятое место из 294 финансовых менеджеров по общему доходу с инвестиционной компанией «Schreiner Capital». В 2004 году он разработал программу для торговли акциями и индексами, которая использует силу объема в колебании, чтобы определить сигналы покупки и продажи.

Оригинал статьи:

Stocks & Commodities V. 22:5 (68-71): Price + Volume = Price Movement by Tim Ord

( Читать дальше )

Тим Орд является ветераном торговли с очень впечатляющим послужным списком. Тим Орд был заметной фигурой в финансовой сфере в течение более 25 лет. Он закончил Университет штата Небраска в 1973 году с дипломом бакалавра по математике и специальностью преподавателя. Он является лицензированным брокером и занимал пост вице-президента и руководителя департамента опционов. Он был 4-ым в Национальном чемпионате США по торговле в 1988 году в группе опционов. В 2002 году Тим занял девятое место из 294 финансовых менеджеров по общему доходу с инвестиционной компанией «Schreiner Capital». В 2004 году он разработал программу для торговли акциями и индексами, которая использует силу объема в колебании, чтобы определить сигналы покупки и продажи.

Оригинал статьи:

Stocks & Commodities V. 22:5 (68-71): Price + Volume = Price Movement by Tim Ord

( Читать дальше )

Грааль и трейдеры, которые его ищут.

- 10 июля 2013, 15:27

- |

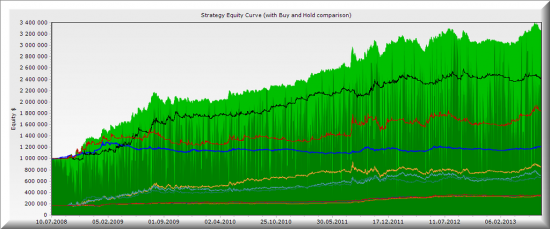

Грааль – это стратегия, теоретически, способная делать деньги из воздуха.

Верю ли я в грааль? Наверное, верю, но для меня грааль не совсем тоже самое, что и для большинства трейдеров.

Представим человека, который на протяжении 5-ти лет искал грааль и разочаровался в сотнях стратегий, которые ему пришлось перелопатить за это время, чтобы протестировать и убедиться в том, что даже у самой хорошей стратегии случаются моменты, когда она здорово сливает.

Но этот счастливчик, даже не представляет, что сидит на граале и не видит его, наверное, вы уже догадались, что для меня грааль – это не одна стратегия – а комплекс стратегий (портфель).

В таком портфеле качество стратегий конечно важно, но больше важны устойчивость принципов, на которых они построены. Стратегии могут быть очень простыми и иметь довольно большие просадки, лишь бы эти просадки каждой из стратегий не совпадали по времени, но ближе к делу.

( Читать дальше )

Облачный хостинг на windows для бэктестинг и запуска роботов

- 10 июля 2013, 15:23

- |

Пока создается супер робот, который кстати показывает не плохие результаты на фондовой бирже США(NYSE,NASDAQ,AMEX) о котором я ничего не расскажу, появилась одна большая проблема - бэктестинг и вычислительная мощность. Хочу поделится пока лучшим сервисом который я нашел в замен Amazon серверам —ActiveCloud

Очень долго искал нормальный VPS или облако на Windows, с хорошей вычислительной мощностью, но почти везде дают 4 ядра. Мне требовалось на много больше и за разумные деньги. До этого был вариант amazon использовать, но там выходит в 2 раза дороже.

Вот такой ПК с 16 CPU и 20 RAM будет стоить всего около 30 рублей в час(Можно выключить машину, когда не нужна). Пока все устраивает, менеджер за месяц позвонила мне на телефон раза 3 и тех поддержка оперативная. Плюс дают тестовый период. Установка винды после регистрации занимает 5-10 минут и можно начинать.

( Читать дальше )

Бурлящая тема ДУ, наш взгляд.

- 04 июля 2013, 13:12

- |

За последние два дня уже наверное пять топиков на главной прочитали про ДУ. Каждый по своему прав. В каждом топике есть здравые мысли. Но каждый звонит в свой колокол. Решили выложить свой взгляд на это дело.

Мы делим всех на две группы. Давайте начнем с первого типа.

ИНВЕСТОРЫ первого типа:

Это те, кто с трудом накопил сумму, и дорожит ей как страус яйцами. Но в тоже время достаточно смелы(жадны), что бы не держать деньги в банке а попытаться выжать из них по «максимуму». Такие инвесторы обычно яро диктуют условия:

- Все риски на ТРЕЙДЕРЕ

- С ТРЕЙДЕРА расписка нотариальная, плюс залог имущества и прочее

- Просадка по счету не более 5% и при форс-мажоре 10%, после чего СТОПТОРГИ

- Доходность должна быть больше 30% годовых только инвестору, все что свыше 50 на 50

ТРЕЙДЕРЫ первого типа:

Это те, кто имеет счет до 500 000р. Худо, бедно торгуют, даже получается не сливать. Бывает подфартит и квартал закрывается в +30%. В этот момент ТРЕЙДЕР считает, что мир создан для него, и начинает активно ИСКАТЬ ИНВЕСТОРОВ светясь стейтментом. На самом деле опыта у него за плечами хорошо если три года наберется. За все это время в сумме он скорее всего в убытке, может незначительном или в нуле. Он считает, что ему для нормальной доходности не хватает капитала, что если бы было хотя бы 5 000 000 рублей, вот тогда да… вот это был бы результат. Но получив сумму превышающую ту к которой он привык, как правило при первой убыточной сделки, или серии, попадает в ступор и начинает потихоньку лить… Если повезет и выровняется в ноль, то снова себя ощущает тем, кто умеет делать деньги, и снова потихоньку льет. Как правило, такие ТРЕЙДЕРЫ с легкостью соглашаются на условия ИНВЕСТОРОВ первой группы, так как они ограничены во времени, фартит то им сейчас, и надо ковать железо пока горячо.

( Читать дальше )

8 признаков неудачника, или Как выбраться из нищеты

- 23 июня 2013, 13:52

- |

Вы замечали, что у одних людей денег куры не клюют, а другие вечно испытывают недостаток денег. И те, и другие живут по определенным правилам. Только последние живут по правилам неудачников.

Если эти признаки Вы найдёте и у себя – поспешите срочно от них избавиться. Иначе Вам не выбраться из нищеты.

Первый признак неудачника – жадность. Такой человек стремится приобретать всё по сниженной цене и готов ехать через весь город, дабы сэкономить рубль-другой. Наибольшее количество неудачников – среди пенсионеров. Именно они готовы потратить два-три часа драгоценного времени, чтобы сэкономить копейки. Экономия – это не признак мудрости, а образ жизни неудачников. Успешный человек всегда готов заплатить полную цену товара и делает это с радостью.

( Читать дальше )

Если эти признаки Вы найдёте и у себя – поспешите срочно от них избавиться. Иначе Вам не выбраться из нищеты.

Первый признак неудачника – жадность. Такой человек стремится приобретать всё по сниженной цене и готов ехать через весь город, дабы сэкономить рубль-другой. Наибольшее количество неудачников – среди пенсионеров. Именно они готовы потратить два-три часа драгоценного времени, чтобы сэкономить копейки. Экономия – это не признак мудрости, а образ жизни неудачников. Успешный человек всегда готов заплатить полную цену товара и делает это с радостью.

( Читать дальше )

- комментировать

- 14.2К |

- Комментарии ( 72 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал