Избранное трейдера 42

Чтобы жить с рынка

- 25 марта 2017, 14:53

- |

Поэтому 99% и сливаются, так как мечтают о чудесах и не имеют стопов в профите или в минусе не важно, хотя в минусе у всех такое есть )) А вот в профите 99% закрывают сделки на удачу! Поэтому им суждено слиться и не важно какой у них тайм фрейм.

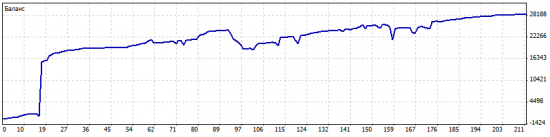

Апрель начну снова с 1000. В любом варианте 2017ый год уже в плюсе.

Опционы по взрослому (ДХ)

- 17 марта 2017, 14:42

- |

Ну как бы общий принцип всем известен. Свои, основные, тезисы я в прошлом топике изложил. Осталось систематизировать и донести до хлопчика из Пенсильвании. Коротко повторюсь. Есть опцион и он продан. Мы ждем временного распада и ровняем дельту, глядя на дельту опциона. На момент экспирации, расходы на наш ДХ составили больше, чем доходы по опциону. Поняв свою не правоту, мы покупаем опцион и снова ровняем дельту. На момент экспирации история повторяется. Иногда случается чудо и выскакивает профит, но почему это произошло, ни кто объяснить не может. Вот я выкладываю некоторую версию. Не претендуя на оригинальность.

Приводя примеры с календарными спредами, я обратил ваше внимание, что предпочтительно продавать опционы с высокой волатильностью. Фактически мы имеем то же самое. Только вместо купленных опционов, у нас болтается фьючерс. Соответственно все движения этого фьюча надо согласовывать с опционами. Мы как бы моделируем купленный опцион. И прежде всего этот опцион должен быть с меньшей волатильностью. С этого и начнем.

( Читать дальше )

Дорогие ОПЦИОНЫ ))))

- 16 марта 2017, 12:05

- |

Вот где идет в опу — блек и шоилс )))) ну а для нас вопрос для размышления )))

Один день из жизни околорынка

- 01 марта 2017, 11:29

- |

Рассматриваются различные брокеры и условия оказания услуг.

Так же разбираются опционные стратегии, торговля фьючерсами и тех. анализ.

( Читать дальше )

Фильмы про трейдинг, которые возможно вы не смотрели

- 06 января 2017, 17:07

- |

Европейское кино про трейдинг, думаю, что никто его не смотрел и не слышал. Нормально, можно посмотреть — великолепно сыграл актер, европейские сьемки и… сюжет. Как обычно, отличается от Голливуда, но нормалек.

На Смартлабе был уже пост 1.5 года назад — это, так сказать, повтор!

Фильм «Банк» — www.youtube.com/watch?v=gzz_Ifq4W4A&index=2&list=PL-OPNvm1XK9ji8znF95Msz1BH3bXVHYkN. Тут про трейдера, который использовал алготрейдинг и теохию хаоса.

Фильм «Чувство справедливости» — www.kinopoisk.ru/film/895625/. Еще не смотрел!

Всем хорошего окончания торгов и выходных.

Безубыточная торговля или трейдинг как бизнес.

- 26 сентября 2016, 06:25

- |

Куда податься?

- 15 сентября 2016, 15:23

- |

Неужели всё так плохо? Кто имеет опыт, подскажите варианты, к какому брокеру податься?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал