Избранное трейдера dimaz07

Что значит ход цены в процентах?

- 15 ноября 2017, 20:10

- |

- комментировать

- 61 | ★1

- Комментарии ( 4 )

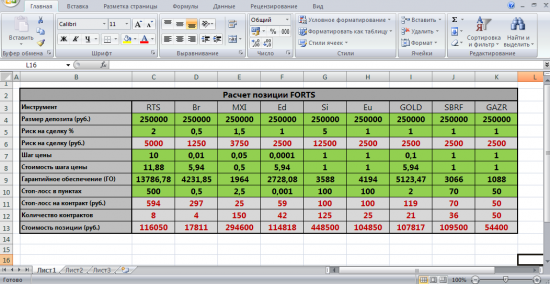

Расчет позиции FORTS

- 15 ноября 2017, 17:03

- |

Зеленые ячейки забиваю руками перед торгами, красные значения выходят уже автоматом, самое полезное это, конечно, количество контрактов, ну и размер позиции сразу видно.

Здесь я хаотично параметры выставил, поэтому депозита где то не хватает на позицию, вот, кстати, и правильный риск-менеджмент можно сразу рассчитать.

Хаотично, кстати, вбил и сразу стало видно: ага, здесь стоп короткий, здесь риск большой в процентах, надо уменьшить и т.д.

Вот такой небольшой лайфхак трейдхак!

P.S. В интернете много похожего можно найти, я чисто под себя сделал и да, если кому вдруг будет полезна то абсолютно безвозмездно поделюсь! Всем добра!

Опционы для Гениев (тонкости)

- 14 ноября 2017, 14:13

- |

Обсуждая опционы, волатильности, распределения и прочие гнутости, необходимо сказать о некоторых тонкостях. Я уже отмечал, что проданный стреддл не перекрывает одно стандартное отклонение, как мы его считаем, потому что там возникает 1/2Пи^0,5. И этому может найтись объяснение. Во первых, мы заходим на ЦС, а дельта на ЦС = 0,5. То есть, как бы это кому то не хотелось, дельта это вероятность где будет цена. А сигма наша 0,68 и ни кто бесплатно нам лишних шансов давать не будет. Что бы перекрыть сигму, нужны опционы с 0,68 дельтой. Если на них построить стреддл, то мы закроем одну сигму с одной стороны. Что бы закрыть сигму во все стороны надо два стреддла, а это уже стренгл получится. Дальше, больше. Как мы считаем одну сигму? Мы берем свечи по модулю. Но одна сигма это не средняя величина, это площадь распределения равная 68%. А у нас, как правило, в ценовых распределениях присутствует эксцесс. То есть купол колокола выше, чем в нормальном распределении. Так что сама сигма БА у нас меньше чем просто по клосам считать. А еще у нас есть матожидение, так что сигма должна быть сдвинута на среднее значение (центральный момент распределения). Плюс, у нас опционы по волатильности больше чем БА. Правда, не понятно как мы эту волатильность нашли. И у каждого трейдера она своя. И я вам не скажу как правильно. Я просто отмечу, что такое есть.

( Читать дальше )

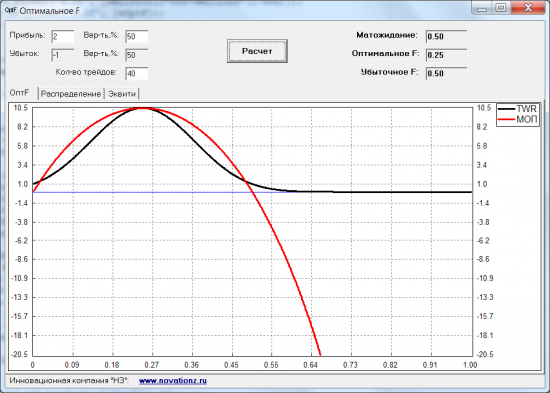

OptimalF

- 14 ноября 2017, 13:40

- |

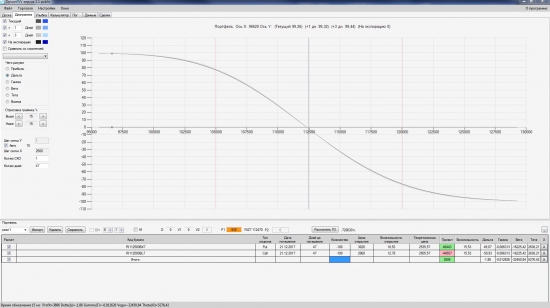

Выложил свою экспериментальную программку OptimalF, может кому пригодится. Простенькая, но позволяет сделать полезные выводы для реальной торговли:

1. Важны не вероятности прибыли/убытка, а их матожидание.

2. Торговать с нулевым (а тем более с отрицательным) матожиданием — нельзя.

3. При торговле с положительным матожиданием — лучше не превышать оптимальную долю счета.

Выводы, наверное, и так очевидные. Просто в программе можно визуально все это увидеть.

Описание и сама программа — здесь.

О трудностях низкой волатильности (много "буков")

- 14 ноября 2017, 11:43

- |

Существует ошибочное мнение, что трендовые системы зарабатывают на движениях. Это не совсем точное выражение. На движениях меньше нескольких волатильностей реального таймфрейма (что это такое «реальный таймфрейм системы» – чуть ниже) трендовые системы как раз и не забатывают, а либо в нуле, либо в минусе, размер которого грамотная трендовая система и призвана ограничивать.

Что такое реальный таймфрейм для любой системы, не только трендовой? Это время в 2-3 раза меньше среднего времени в позиции. Для простейших систем «вошел-вышел» реальный таймфрейм вычисляется легко, для систем с пирамидингом и(или) усреднением – чуть сложнее, но это тоже возможно.

Что такое волатильность таймфрейма? Это стандартное отклонение приращения цены в %. Точное значение мы его не знаем, но можем оценить через выборочное стандартное отклонение с некоторым «окном». Выбор «окна» расчета – это тоже интересный вопрос. Маленькое «окно» — большая ошибка, большое «окно» — увидим изменения в реальной волатильности с большой задержкой. Надо искать «золотую середину», например, использовать два «окна» или другие «танцы с бубнами».

( Читать дальше )

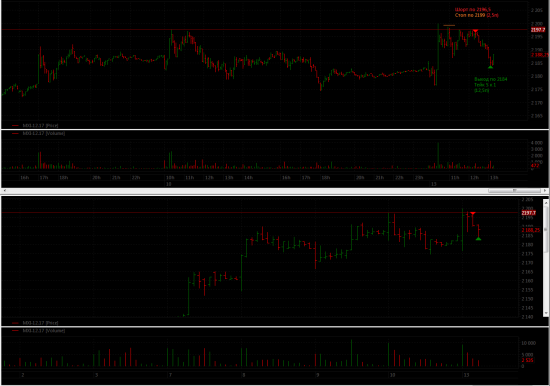

Важность ATR или как шортить против тренда

- 13 ноября 2017, 15:01

- |

Да, рынок растёт, тренд вверх как паровоз, но за первый час торгов инструмент проходит около 90% своего запаса хода, делает перехай и встаёт под уровень, как он пойдёт дальше?! — вот тут то можно пробовать шорт, что я и сделал! Именно ATR ключевой показатель в этой сделке, да, здесь есть и уровень и рынок не может расти без отката и новостной фон можно приплести… Кто торгует уровни, знает, как много говорит о ATR Герчик и говорит по делу! Тут даже тейк и стоп высчитан от ATR. В общем вот такой важный показатель!

P.S. А кто сделал линейку в quik, ну просто огромное спасибо! Всем добра и хороших сделок!

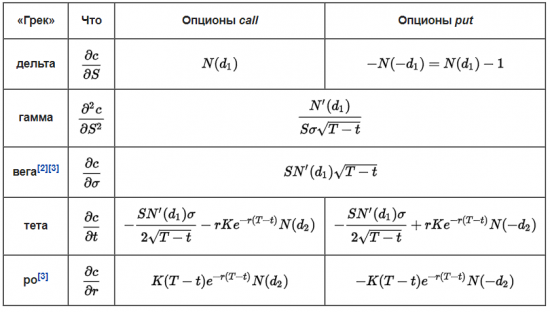

Фьючерс-опционные конструкции как способ продажи волатильности

- 12 ноября 2017, 12:09

- |

Многие опционные трейдеры начинают своё знакомство с опционами через математические модели. Часто можно услышать размышления о тетте опционной конструкции, о гамма-риске, о дельта-хэджировании. И создаётся впечатления будто эти понятия есть объективная сущность опционов, их внутреннее содержание. Но это не так.

Уже в 1630-х годах во время тюльпаномании использовались фьючерсы и товарные опционы (покупатель получал право на покупку или продажу луковиц в будущем по заранее определённой цене). Опционы дали возможность выйти на рынок тюльпанов тем, у кого не хватало денег на покупку даже одной луковицы. Многое с тех пор поменялось – изменились формы мании, но идея вечного роста по-прежнему живёт в умах людей. Так вот опционы используются уже давно, а первая общепризнанная модель, их описывающая появилась в 1970 год — Майрон Шоулз и Фишер Блэк разработали метод, позволяющий рассчитать справедливую» премию за европейский опцион кол на акции. А для характеристики чувствительности цены (премии) опциона к изменению тех или иных величин, применяют различные коэффициенты, называемые «греками»:

( Читать дальше )

Торговые системы. Коротко и ясно.

- 08 ноября 2017, 11:51

- |

Приветствую. Начну сразу и без лишней «воды». Сколько существует РАЗУМНЫХ и ЛОГИЧНЫХ торговых систем на рынке? Если не учитывать опционы, арбитраж, специализированное алго и инвестиционные стратегии (где всегда покупка и удержание, а продажа актива происходит только для перехода в потенциально более выгодный актив)? Таких систем РОВНО ДВЕ.

Такое положение вещей не случайно, не по воле злого рока или по тому, что это мне так захотелось. Происходит так потому, что разумная и прибыльная система есть ВТОРИЧНАЯ ПРОИЗВОДНАЯ от ЦЕНЫ. А цена либо находится в диапазоне, либо выходит за пределы диапазона в направленном движении.

И одна система не лучше или хуже другой. Они просто предназначены для своего сценария. И в рамках своего сценария они работают замечательно. Также, каждая из этих двух систем имеет свои плюсы и минусы.

Плюсы диапазонной – ясно видно, где фиксировать прибыль и убытки на границах канала. Минусы – ограниченный рэнж, что вызывает необходимость входить сразу большим объемом и обязательные стопы, так как при негативном сценарии ушедшая из диапазона цена приводит к громадным убыткам на большом объеме.

( Читать дальше )

#пора_граммировать [4] тики с сайта МосБиржи, ну и минутки тоже :)

- 08 ноября 2017, 11:49

- |

https://iss.moex.com/iss/engines/futures/markets/forts/securities/SiZ7/trades.json— если добавить

?start=0&limit=100то начиная с первой сточки (номер ноль) получим только первые 100 сделок:

https://iss.moex.com/iss/engines/futures/markets/forts/securities/SiZ7/trades.json?start=0&limit=100следующие 100 сделок:

?start=100&limit=100Минутки получить можно так:

http://iss.moex.com/iss/engines/futures/markets/forts/boards/RFUD/securities/SiZ7/candles.json?from=2017-11-08&till=2017-11-08&interval=1&start=0Если заменить .json --> .csv, то скачивается файл:

http://iss.moex.com/iss/engines/futures/markets/forts/boards/RFUD/securities/SiZ7/candles.json?from=2017-11-08&till=2017-11-08&interval=1&start=0Программный пример:

using System;

using System.Net;

using System.IO;

namespace GetDataSmpl

{

class Program

{

static void Main(string[] args)

{

string link = "https://iss.moex.com/iss/engines/futures/markets/forts/securities/SiZ7/trades.json?start=0&limit=10";

string dataLine;

int count = 0;

using (WebClient wc = new WebClient())

{

Stream stream = wc.OpenRead(link);

StreamReader sr = new StreamReader(stream);

while ((dataLine = sr.ReadLine()) != null) {

if (count >= 14 && count <= 23) Console.WriteLine(dataLine);

count +=1;

}

stream.Close();

}

}

}

}( Читать дальше )

Опционы для Гениев (ехал грека через реку)

- 06 ноября 2017, 16:17

- |

Мы смотрели на кучу распределения и думали, как из нее сетку ордеров построить. Для этого нам надо построить функцию. Это такой график. Есть три способа его построить. Первый описан здесь http://mathprofi.ru/funkcia_raspredeleniya_dsv.html. Второй я описывал в своих топиках и выкладывал экселовские файлы. Мы будем использовать самый гениальный, третий способ. Так как мы уже договорились и поняли, что все распределение учтено улыбками, то мы можем взять любую опционную программу и построить график. Я воспользуюсь smart-lab.ru/blog/388853.php от FateevVV (за что ему отдельное спасибо)

Для этого надо записать на ЦС две позиции, проданный колл и проданный пут по 100 штук и выбрать на графике «Дельта». По горизонтальной оси у нас цена БА. А по вертикали как раз то, что мы искали. Так видно, при цене 110000 у нас сработает 20й sell limit. Что тут главное, что надо заметить. Если взять интервал 2500 пунктов от текущей 112500 то ставится 30 ордеров. А между 105000 и 102500 только 10 ордеров. От 107500 до 105000 будет 20 ордеров. Думаю, вас в школе учили про абсциссы и ординаты. Что тут еще интересно. Я не буду загаживать топик скриншотами, просто поверьте или скачайте программу, прикрутите к Квику и проверьте. При изменении волатильности, времени, улыбки, дельта тоже будет меняться. За десять дней до экспирации от 112500 до 110000 потребуется 60 ордеров в сетке. А между 105000 и 102500 только два.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал