Избранное трейдера dimaz07

Java-обёртка для библиотеки Trans2Quik.dll

- 16 мая 2015, 15:51

- |

Решил поделиться: github.com/Enfernuz/JavaTrans2Quik

Получение информации из терминала сделано на базе проекта другого посетителя Смарт-Лаба — товарища ПВМ (ссылка на пост: smart-lab.ru/blog/216370.php).

Кто-то спросит, «зачем Java, когда проще пользоваться нативной библиотекой через C++»?

Я писал в своё время на C++, но вот никаких крупных библиотек кроме Boost и std не использовал. Т.к. я работаю Java-разработчиком, то для написания несложных алгоритмических стратегий мне проще оставаться в экосистеме джавы.

- комментировать

- 1К | ★10

- Комментарии ( 13 )

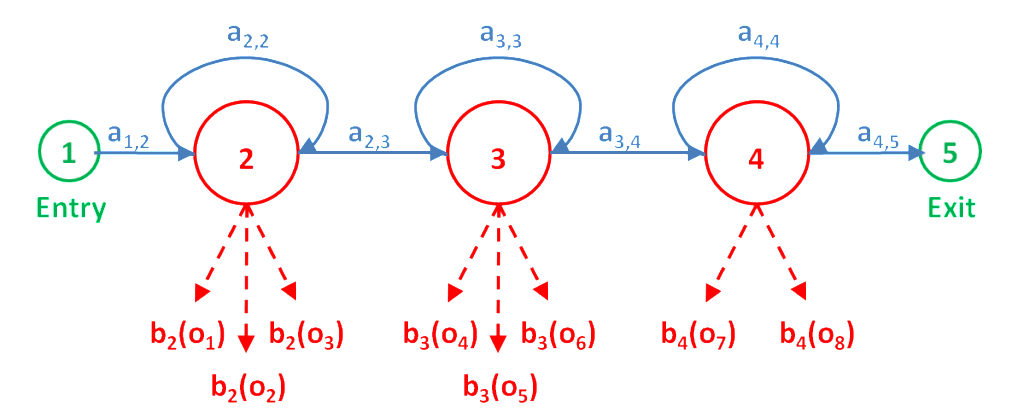

Модель скрытых состояний Маркова. Часть 2

- 14 мая 2015, 13:34

- |

В предыдущей статье мы говорили об эффективных алгоритмах, необходимых для вычисления вероятностей и стат. распределений модели Маркова, которыми являются форвардный алгоритм и алгоритм Витерби. Форвардный алгоритм вычисляет вероятность соответствия данных наблюдения полученным моделью всем возможным последовательностям состояний. Алгоритм Витерби вычисляет вероятность соответствия данных полученной моделью одной, наиболее вероятной, последовательности.

В этом посте будет много формул, но без этого не обойтись, чтобы создать хорошую стратегию, надо разбираться в математической модели, лежащей в ее основе. Следующие части будут более приближенными к практике.

Форвардный алгоритм.

Форвардный алгоритм позволяет эффективно рассчитать функцию вероятности p(O|λ). Форвардной переменной называется вероятность генерации моделью наблюдений до времени t, и состояние j в момент времени t определяется как:

( Читать дальше )

Посоветуйте VPS/VDS в Москве, с хорошим пингом к МБ

- 13 мая 2015, 20:41

- |

Посоветуйте хостинг VPS в Москве с хорошим пингом к МБ. Интересует возможность подключать мой USB ключ. Адекватные цены и поддержка так же в списке приоритетов.

Можно в личку.

Спасибо.

Модель скрытых состояний Маркова. Часть 1

- 12 мая 2015, 14:35

- |

В данном цикле статей начинаем рассматривать модель Маркова, которая находит применение в задачах классификации состояния рынка и используется во многих биржевых роботах. Статьи основаны на постах, опубликованных в блоге Gekko Quant. Также будет рассмотрены практические алгоритмы на финансовых рынках. Код в цикле приведен на языке R. Вначале будет много теории, ее надо хотя бы попробовать понять, затем разберем практические примеры.

Рабочая среда распознавания основных паттернов.

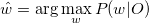

Рассмотрим набор признаков O, полученный из набора данных d и класс w, обозначающий наиболее подходящий класс для O:

( Читать дальше )

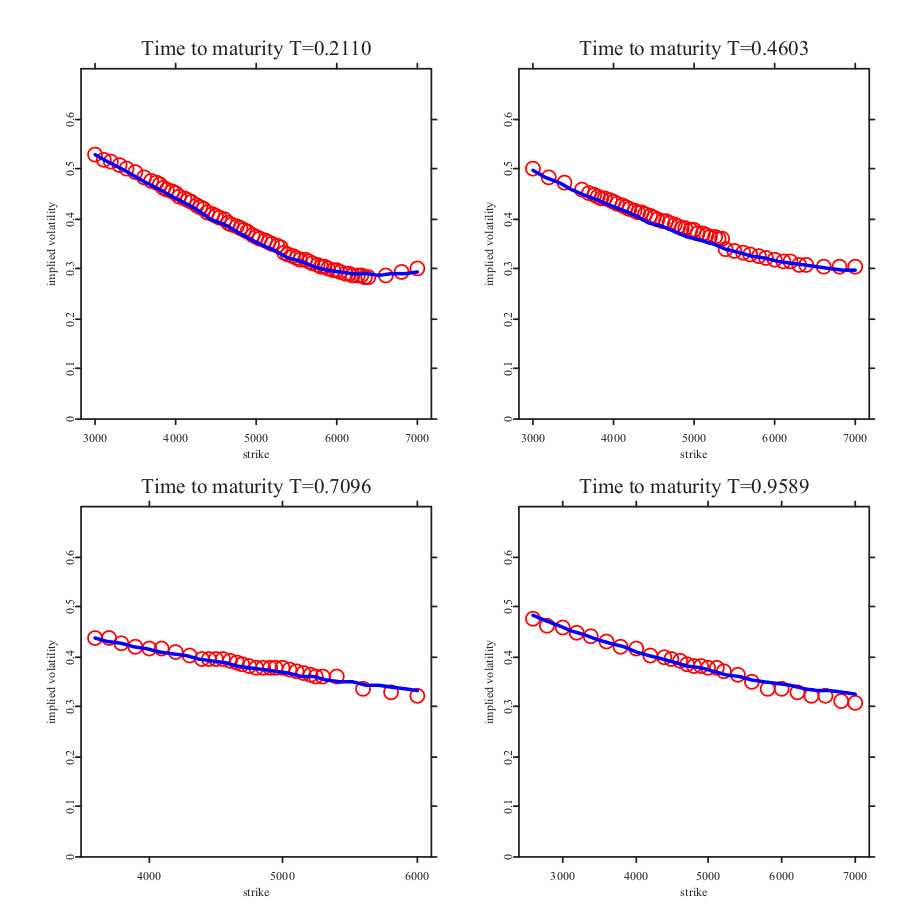

Улыбка волатильности. Модель Бейтса

- 07 мая 2015, 10:15

- |

Продолжение. Начало в моем блоге и на сайте.

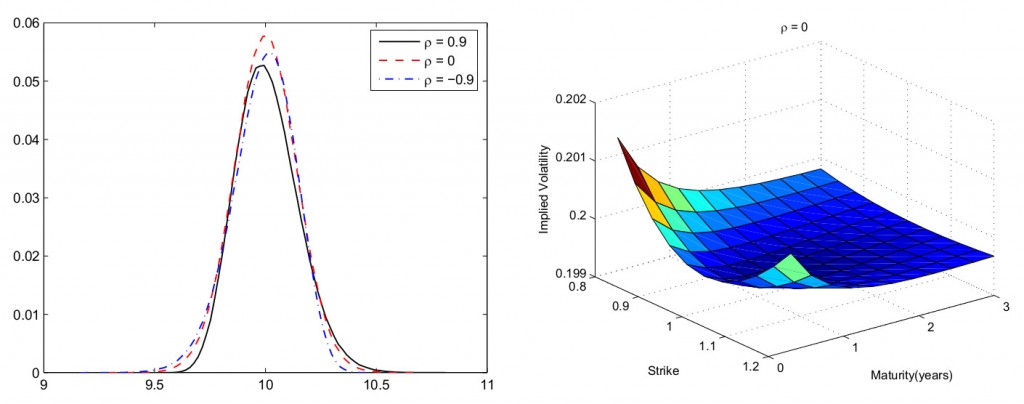

В прошлой статье про модель Хестона мы отметили, что она обладет недостатком, который проявляется в неточности определения цен опционов на малых сроках экспирации. Здесь мы рассмотрим модель Бейтса, в которой этот недостаток устранен, и она является одной из лучших аппроксимаций, описывающих поведение цен опционов для разных страйков и периодов до экспирации.

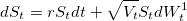

Модель Бейтса относится к моделям стохастической волатильности и определятся следующими уравнениями:

( Читать дальше )

Результаты роботорговли за апрель

- 05 мая 2015, 10:20

- |

На графике выше результаты моей торговли роботами за апрель. Прибыль показана в процентах от начального капитала с начала торговли 10 марта 2015 года (апрель отделен красной линией). В прошлом посте были приведены основные характеристики рабочих алгоритмов.

Как видно на графике имела место значительная просадка 16 апреля, причем до этого три дня были хоть с небольшим, но минусом. Это вызывает уже вопросы о робастности применяемых алгоритмов, таких просадок я не наблюдал на используемых мной исторических данных, что может свидетельствовать о подгонке на бэктестировании. Хотя день 16.04 был очень интересным, ниже приведен график прибыли за день:

( Читать дальше )

Улыбка волатильности. Модель Хестона

- 03 мая 2015, 09:15

- |

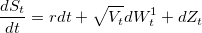

Продолжаем рассматривать алгоритмы построения улыбки волатильности. В этой статье будем находить «справедливые» цены опционов при помощи модели Хестона, которая относится к так называемым моделям стохастической волатильности. Хестон предложил использовать в качестве модели базового актива систему следующих уравнений:

( Читать дальше )

Вопрос по QuikSharp (lua-коннектор для терминала quik)

- 30 апреля 2015, 09:17

- |

Компактный и очень шустрый (получение стаканов/сделок по инструментам)

Единственное — не хватает примеров использования/описания.

На данный момент интересно получение следующего:

- информации по инструменту

- список доступных инструментов

Кто-нибудь пользуется этой библиотекой?

ps: про stocksharp в курсе — хочу с него мигрировать

Улыбка волатильности. Ad-hoc Блэк Шоулз

- 29 апреля 2015, 10:29

- |

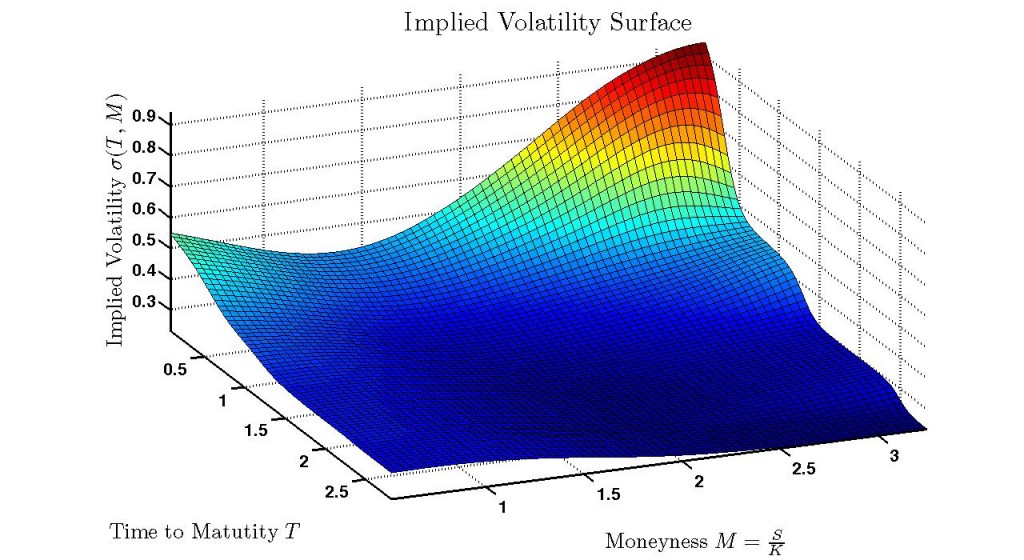

В ряду алгоритмов, используемых в опционной торговле, значительное место занимают стратегии покупки/продажи волатильности. Смысл таких стратегий в покупке опциона, когда волатильность рынка мала, и соответственно, продаже, когда волатильность высока, при постоянном хэджировании базисным активом ( дельта позиции равна нулю).

Цена опционов, как известно, вычисляется по формуле Блэка-Шоулза, однако из-за того, что некоторые допущения, относящиеся к модели цены базисного актива, не соответствуют реальному статистическому распределению, опционам разных страйков приходится присваивать различные значения так называемой подразумеваемой волатильности (IV), которая входит в уравнение Блэка-Шоулза как параметр. Возникает ситуация с двумя неизвестными — мы вычисляем IV по текущей цене опциона, при этом не зная, насколько справедлива эта цена в настоящий момент, следовательно не можем определить, дешево стоит опцион сейчас или дорого. Если бы нам удалось определить истинную волатильность рынка, то рассчитав по ней цену и сравнив с текущей, можно было бы принимать решение о покупке или продаже опциона. Поэтому основная задача, которую нужно решить в стратегиях покупки/продажи волатильности — построение правильного графика подразумеваемой волатильности опционов, в зависимости от страйков, из-за его формы имеющим название улыбки волатильности, или поверхности волатильности, если речь идет о разных периодах до экспирации — см. график в заглавии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал