SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Dmitriy Potopakhin

Рынок. Взгляд на участников торгов.

- 15 января 2012, 19:51

- |

Рынок — место совершения сделок толпой спекулянтов разных тайм-фреймов, убежденных в своей правоте при оценке реальной стоимости торгуемых активов. Хаотичность ценового движения лишний раз подтверждает, что мнения о ценах могут быть подкреплены разными суммами на счете и уверенней в своем направлении тянут котировки большие деньги.

Спекулянт — участник торгов, чьи действия направлены на извлечение прибыли от временных колебаний цен актива.

Инвестор — спекулянт на длинном временном горизонте. Звание инвестора дает право не пользоваться стопами, спокойно смотреть на падение стоимости актива и усреднять свой вход при панических распродажах. Ошибочное решение некоторых спекулянтов, что он тоже инвестор, но с маленьким 2-3 плечом приводит к обнулению счета при обострениях в финансовой системе. Привлекательным звание инвестора становится для человека с уровнем дохода выше среднего, который пытается с начальными знаниями об агрессивной рыночной среде получить дополнительный доход на свои вложения. В период бычьего рынка каждый мечтает стать инвестором и миниБаффетом.

( Читать дальше )

Спекулянт — участник торгов, чьи действия направлены на извлечение прибыли от временных колебаний цен актива.

Инвестор — спекулянт на длинном временном горизонте. Звание инвестора дает право не пользоваться стопами, спокойно смотреть на падение стоимости актива и усреднять свой вход при панических распродажах. Ошибочное решение некоторых спекулянтов, что он тоже инвестор, но с маленьким 2-3 плечом приводит к обнулению счета при обострениях в финансовой системе. Привлекательным звание инвестора становится для человека с уровнем дохода выше среднего, который пытается с начальными знаниями об агрессивной рыночной среде получить дополнительный доход на свои вложения. В период бычьего рынка каждый мечтает стать инвестором и миниБаффетом.

( Читать дальше )

- комментировать

- 30 | ★8

- Комментарии ( 36 )

А может быть амеры не падают вот из-за этого?:

- 15 января 2012, 11:43

- |

До войны осталось две недели?

По мнению некоторых экспертов, США нанесут удар по Ирану 30 января Первые две недели 2012 года прошли под знаком обострения военно-политического кризиса вокруг Ирана. К берегам этой страны прибывают всё новые боевые корабли США и НАТО. Напомним, незадолго до Нового года США и ЕС пообещали ввести эмбарго на закупки иранской нефти, на что президент Махмуд Ахмадинежад пригрозил закрыть Ормузский пролив, через который поставляется в Европу и Соединенные Штаты более 40 процентов ближневосточной нефти. Накануне Нового года США направили туда ударную авианосную группу во главе с авианосцем ╚Джон Стеннис╩. В начале января в Аравийское море, омывающее юго-западные берега Ирана, прибыла еще одна авианосная ударная группа ВМС США во главе с атомным авианосцем ╚Карл Винсон╩. В ее состав, помимо самого авианосца с 90 самолетами и вертолетами на борту, входят ракетный крейсер ╚Бэнкер Хилл╩ и ракетный эсминец ╚Хэлси╩. 10 января туда же направился авианосец ╚Авраам Линкольн╩ вместе с ракетным крейсером ╚Мыс святого Георгия╩. В корабельную группу входят также два ракетных эсминца ╚Момсен╩ и ╚Стерретт╩. Кроме того, ВМС США перебросили в район Персидского залива амфибийно-десантную группу кораблей и экспедиционный батальон морской пехоты. Эта группировка включает в себя новейший универсальный десантный корабль-вертолетоносец Makin Island типа Wasp, амфибийно-транспортный корабль-док New Orleans, амфибийно-десантный корабль-док Pearl Harbor, батальон морской пехоты, группа специальных операций, усиленная эскадрилья вертолетов и тыловой батальон. Универсальные десантные корабли типа Wasp считаются самыми большими в своем классе в мире. Они используются для высадки подразделений морской пехоты на необорудованное побережье. На их палубах могут базироваться самолеты и вертолеты. Эти корабли оснащены зенитными ракетными комплексами, артиллерийскими системами ближнего действия и управляемыми ракетами. Экипаж составляет более 1100 человек. На борту также могут находиться почти 1900 морских пехотинцев. Но и это не все. В Персидский залив направляется британский эсминец ╚Дэринг╩. Главной задачей кораблей подобного типа является обеспечение защиты флота от нападения с воздуха. Современная радарная система и зенитно-ракетный комплекс PAAMS позволяет им обнаруживать и уничтожать вражеские ракеты и истребители с эффективностью, в пять раз превышающей характеристики кораблей подобного класса других стран. В этом районе на данный момент находятся в общей сложности 9 английских кораблей, среди которых 4 тральщика-миноискателя, патрульно-гидрографический корабль и 3 транспорта снабжения. Арабскоязычный новостной телеканал ╚Al Arabiya╩ сообщил о начале переброски в Израиль многотысячного контингента американских сухопутных войск.

( Читать дальше )

По мнению некоторых экспертов, США нанесут удар по Ирану 30 января Первые две недели 2012 года прошли под знаком обострения военно-политического кризиса вокруг Ирана. К берегам этой страны прибывают всё новые боевые корабли США и НАТО. Напомним, незадолго до Нового года США и ЕС пообещали ввести эмбарго на закупки иранской нефти, на что президент Махмуд Ахмадинежад пригрозил закрыть Ормузский пролив, через который поставляется в Европу и Соединенные Штаты более 40 процентов ближневосточной нефти. Накануне Нового года США направили туда ударную авианосную группу во главе с авианосцем ╚Джон Стеннис╩. В начале января в Аравийское море, омывающее юго-западные берега Ирана, прибыла еще одна авианосная ударная группа ВМС США во главе с атомным авианосцем ╚Карл Винсон╩. В ее состав, помимо самого авианосца с 90 самолетами и вертолетами на борту, входят ракетный крейсер ╚Бэнкер Хилл╩ и ракетный эсминец ╚Хэлси╩. 10 января туда же направился авианосец ╚Авраам Линкольн╩ вместе с ракетным крейсером ╚Мыс святого Георгия╩. В корабельную группу входят также два ракетных эсминца ╚Момсен╩ и ╚Стерретт╩. Кроме того, ВМС США перебросили в район Персидского залива амфибийно-десантную группу кораблей и экспедиционный батальон морской пехоты. Эта группировка включает в себя новейший универсальный десантный корабль-вертолетоносец Makin Island типа Wasp, амфибийно-транспортный корабль-док New Orleans, амфибийно-десантный корабль-док Pearl Harbor, батальон морской пехоты, группа специальных операций, усиленная эскадрилья вертолетов и тыловой батальон. Универсальные десантные корабли типа Wasp считаются самыми большими в своем классе в мире. Они используются для высадки подразделений морской пехоты на необорудованное побережье. На их палубах могут базироваться самолеты и вертолеты. Эти корабли оснащены зенитными ракетными комплексами, артиллерийскими системами ближнего действия и управляемыми ракетами. Экипаж составляет более 1100 человек. На борту также могут находиться почти 1900 морских пехотинцев. Но и это не все. В Персидский залив направляется британский эсминец ╚Дэринг╩. Главной задачей кораблей подобного типа является обеспечение защиты флота от нападения с воздуха. Современная радарная система и зенитно-ракетный комплекс PAAMS позволяет им обнаруживать и уничтожать вражеские ракеты и истребители с эффективностью, в пять раз превышающей характеристики кораблей подобного класса других стран. В этом районе на данный момент находятся в общей сложности 9 английских кораблей, среди которых 4 тральщика-миноискателя, патрульно-гидрографический корабль и 3 транспорта снабжения. Арабскоязычный новостной телеканал ╚Al Arabiya╩ сообщил о начале переброски в Израиль многотысячного контингента американских сухопутных войск.

( Читать дальше )

А я простой меняла !)) И мне хорошо!

- 14 января 2012, 23:06

- |

Опять все хомячки загудели от постов, где обсуждается извечный вопрос об успешности на бирже! Херня все это по большому счету- господа и в меньшем числе -дамы!

Вот я себя не считаю трейдером. Я просто покупаю никому ненужные бумажки(акции) и не ставля никаких стопов и не делая ни ТА, ни ФА (анализы) и потом туповато жду, когда мои бумажки подорожают на 1,5- 2 % и, тупо также продаю, правда с оглядкой на то, чтобы не кормить зажравшихся брокеров комиссиями и отчислениями. Кстати, очень жаль отдавать 13% налога на таким потом заработанное. Мне слышалось, что сами брокеры при профите уходят от налогов через ошффоры, платя всего 4% в нашу казну! (Это называется коррупция и этим должны заниматься органы, на то уполномоченные)

Но продолжу повествование- и скажу, для этого надо адское терпение. Поэтому для молодых дальше не читать, им надо сразу все и, желательно, много бабла. Да, надо, по возможности купить на минимумах. Например, вот я купил Роснефти по цене 202 рубля на сто тыр. И продал все по 206. В чем моя ошибка- недержание, так в медицине это называется. Опять же скажу, эта бумажка после моей покупке стремительно стала дешеветь и где-то остановилась на 189 на момент. Я видел эту цену, но я еще оказался робким малым. Хотя имелся достаточно в наличие кэш. И если бы я поставил стоп на 195 рублях. Я бы получил минус. НО потом все стало хорошо, и Роснефть пошла в рост. НО тут я тоже струсил, представля ее снова на уровнях 190 рублей. И получив тупо небольшой профит- сдал ее. А теперь смотрю на нее на уровнях 220 рублей и думаю, какой=же я трусоватый спикуль. НО у меня есть в запасе МЕЧЕЛ, который я купил по 265 рублей, и он меня радует. Правда 13 января он немного присел, но я буду ждать его до 350 рублей, получив такой профит- он меня устроит. И еще много я могу рассказать историй по Северп стали, по Сберу, по Газпрому. ВЫВОД- надо быть спокойным и упрямым и терпеливым.

( Читать дальше )

Вот я себя не считаю трейдером. Я просто покупаю никому ненужные бумажки(акции) и не ставля никаких стопов и не делая ни ТА, ни ФА (анализы) и потом туповато жду, когда мои бумажки подорожают на 1,5- 2 % и, тупо также продаю, правда с оглядкой на то, чтобы не кормить зажравшихся брокеров комиссиями и отчислениями. Кстати, очень жаль отдавать 13% налога на таким потом заработанное. Мне слышалось, что сами брокеры при профите уходят от налогов через ошффоры, платя всего 4% в нашу казну! (Это называется коррупция и этим должны заниматься органы, на то уполномоченные)

Но продолжу повествование- и скажу, для этого надо адское терпение. Поэтому для молодых дальше не читать, им надо сразу все и, желательно, много бабла. Да, надо, по возможности купить на минимумах. Например, вот я купил Роснефти по цене 202 рубля на сто тыр. И продал все по 206. В чем моя ошибка- недержание, так в медицине это называется. Опять же скажу, эта бумажка после моей покупке стремительно стала дешеветь и где-то остановилась на 189 на момент. Я видел эту цену, но я еще оказался робким малым. Хотя имелся достаточно в наличие кэш. И если бы я поставил стоп на 195 рублях. Я бы получил минус. НО потом все стало хорошо, и Роснефть пошла в рост. НО тут я тоже струсил, представля ее снова на уровнях 190 рублей. И получив тупо небольшой профит- сдал ее. А теперь смотрю на нее на уровнях 220 рублей и думаю, какой=же я трусоватый спикуль. НО у меня есть в запасе МЕЧЕЛ, который я купил по 265 рублей, и он меня радует. Правда 13 января он немного присел, но я буду ждать его до 350 рублей, получив такой профит- он меня устроит. И еще много я могу рассказать историй по Северп стали, по Сберу, по Газпрому. ВЫВОД- надо быть спокойным и упрямым и терпеливым.

( Читать дальше )

Немного о наболевшем и об интуиции и о своей торговле.

- 13 января 2012, 23:37

- |

Хоть я временно и перестал писать свой взгляд на рынок, но всё равно каждый день открываю смартлабик и читаю посты тех людей, которых у меня нет в блэклисте. Со вчерашнего дня настроения большинства учасников рынка стало заметно меняться в сторону пессимизма и теперь почему то большинство быков начинает примыкать к стаду медведей. Чем плох и хорош технический анализ? В последнее время на мой взгляд торговать лишь только по ТА это полный бред, лично я уже не раз писал, что я торгую именно настроение рынка и ни что другое!!! ТА хорош на длинных таймфреймах, но среднесрок и для работы внутри дня я считаю это полным бредом. Зачастую когда мы пробиваем тот или иной уровень сопротивления или поддержки и начинают подключаться технари, я на них начинаю фиксировать ранее открытые позиции и такой фигнёй занимаюсь уже более полугода. Последнее время на рынке нет сильных трендов и движений, а так как любой технарь работает имеено по факту а не на опережение рынка, то у него есть шанс захватить лишь малую часть движухи, я уже не говорю сколько ложных выходов и пробоев я видел в последнее время. Почему же сейчас вновь многие опять начинают смотреть вниз? Неужели вы забыли что в Декабре S&P заявляло что в ближайшие 30 дней будут понижения рейтингов, неужели непонятно было что при текущих долгах, которые придёться рефинансировать в этом году странам, обойдётся без страшилок? или вы думаете денег хватит чтобы обеспечить спрос и на рисковые активы(акции) и на безрисковые активы (облигации)? В этом году евпропейцам надо рефинансировать долг в 850$ млрд, а Америке вообще около 2 трлн $, о каком ралли на рынках акций без запуска печатного станка можно говорить? Самый пик и самый проблемный месяц в этом плане нам предстоит ещё пережить — это март.

( Читать дальше )

( Читать дальше )

Доходность трейдеров на рынке акций (анализ comon.ru)

- 12 января 2012, 20:38

- |

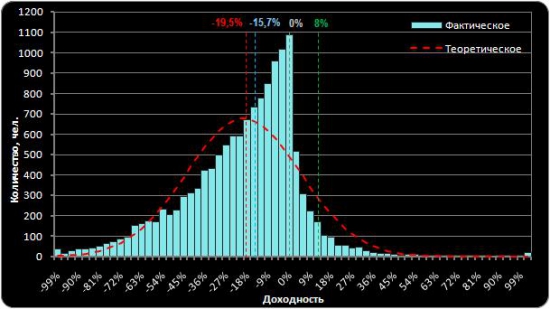

Статистика торговли акциями трейдеров сети comon, интересно было бы собрать статистику с смартлаба, но она не объктивная судя по всему будет.

Отсортировав реальные счета комоновцев, торгующих на ММВБ, по доходности за год, получим следующую картинку.

Распределение трейдеров комона по доходности за год (с 10.12.2010 по 10.12.2011)

Статистика участников:

Реальных счетов…………………………..21740

Активных счетов……………………………13810

Неактивных счетов……………………….7930 (ни одной сделки за год)

Отрицательная доходность…………………..……82%

Нулевая доходность………………………………………3%

Положительная доходность………………………..15%

Лучше инфляции или банк. деп. (8%)…………..7%

( Читать дальше )

Отсортировав реальные счета комоновцев, торгующих на ММВБ, по доходности за год, получим следующую картинку.

Распределение трейдеров комона по доходности за год (с 10.12.2010 по 10.12.2011)

Статистика участников:

Реальных счетов…………………………..21740

Активных счетов……………………………13810

Неактивных счетов……………………….7930 (ни одной сделки за год)

Отрицательная доходность…………………..……82%

Нулевая доходность………………………………………3%

Положительная доходность………………………..15%

Лучше инфляции или банк. деп. (8%)…………..7%

( Читать дальше )

Хедж фонды: что такое хедж фонд, и как он устроен изнутри?

- 12 января 2012, 16:44

- |

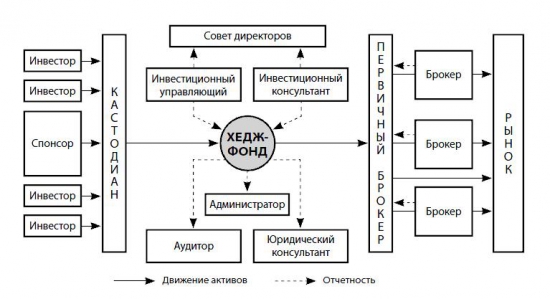

Сегодня поговорим о том, что же из себя представляет хедж фонд, и как он устроен.

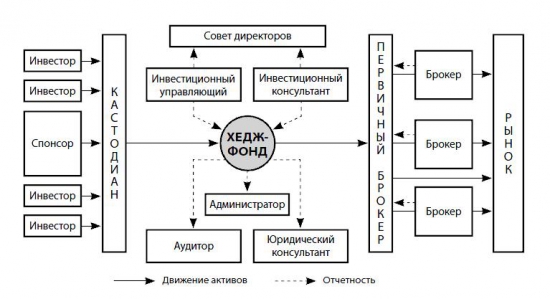

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

Хедж фодны: примеры стратегий и характерные для них риски

- 11 января 2012, 13:24

- |

Сегодня расскажу про конкретные стратегии, относящиеся к тем или иным классам, и про характерные для них риски. Буду это делать на примерах, которые скорее всего будут довольно простыми, но тем не менее демонстрирующими? как работает или иная стратегия.

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал