Избранное трейдера RedNeck

Проклятие среднего игрока

- 13 марта 2019, 12:45

- |

Давайте обобщим мысль в важном рисунке (нарисовано наспех, как курица лапой, знаю – но лучше куриной лапой по делу, чем красиво всякую ересь). Чего ждать среднему участнику от биржи в частности, и инвестирования вообще.

Нулевая реальная доходность будет центром распределения, обратим внимание на отклонение доходности как вправо, так и влево. Вертикальная ось – годовая доходность (реальная с учетом инфляции), горизонтальная – вероятность ее получить. Если в игру начнут играть реальные люди, вероятность будет реальным процентом тех, кто получит тот или иной результат. Рисунок грубый. Нам сейчас не важна точность, важна идея. Для начала фиксируем, что ноль — центр распределения. Именно к нулевой доходности будет стремится безрисковая ставка, чуть выше (но не более 2-3%) даст покупка индекса со всеми налогами, комиссиями и т.д. Срочный рынок же, как известно, вообще игрока с отрицательной суммой, здесь мы ему даже польстим.

( Читать дальше )

- комментировать

- 6.2К | ★30

- Комментарии ( 77 )

Как отличить успешного трейдера от ФУТа (пять отличий)

- 13 марта 2019, 09:39

- |

На семинарах меня часто спрашивают насчет того как отличить успешного трейдера от фейкового. Не претендую на истину в последней инстанции назову несколько признаков «фейкового успешного трейдера» (ФУТ).

1. У ФУТ сделки только на бумаге, поэтому он не помнит какие котировки были в 2017 и 2016 году. Человек, который реально рискует на бирже отлично помнит и котировки, и моменты входа и выхода. Поэтому, реальному трейдеру легче объяснить что то (стратегию) на примерах из 2016 и 2017 года. ФУТ говорит расплывчато и без конкретных примеров (он плохо помнит историю торгов по конкретным бумагам).

2. ФУТ является в «каждой бочке затычкой» и остро реагирует на все актуальные тренды гугла в надежде «похайпить». Если завтра Порошенко проиграет и Саакашвили вернется на Украину, то ФУТ быстро отреагирует и выпустит пост или видеоролик. Цель ФУТа выпускать по два-три поста каждый день и все темы должны быть в трендах гугла или ютуба. Он черпает вдохновение и в Сирии и в Интервидении, потому что на рынке нет столько игровых моментов, чтобы «пилить» по несколько постов в день, поэтому он гонит «порожняк» . Реальному успешному трейдеру все это не нужно – он сидит как рак «под корягой» и мы его не видим. Мало того из суеверных соображений часто успешные трейдеры не говорят о своих открытых позициях.

( Читать дальше )

Российские Акции: Газпром, Лукойл и др. Ищем идеи на 2019 г.

- 12 марта 2019, 18:43

- |

03:50 — Иностранцы заходят в евробонды российских компаний.

06:53 — Куда Газпром вкладывает свои деньги? Основные инвестиционные направления.

09:12 — Газпром не развивает переработку газа.

09:55 — Газпром делает ставку на экспорт.

10:48 — Про неэффективность капитальных вложений Газпрома.

11:53 — Газпром сокращает долю добычи в России.

13:10 — Уровень газификации в России. Перспективы и проблемы.

14:23 — Доля Газпрома в мировой добыче газа сокращается.

( Читать дальше )

По поводу финансовой грамотности

- 12 марта 2019, 18:19

- |

Причины отсутствия оной у населения отдельно выбранной страны.

- Валюта. Валюта этой страны крайне нестабильна. К ней нет уважения ни у граждан ни у соседей.

- Как строить финансовую систему без валюты с историей, которая переживала бы стойко кризисы, ценилась и обращение которой в стране было бы СВОБОДНЫМ.

- Нет свободного перемещения денежных средств и ценностей. Банки взяли функции надзорных инстанций, следят, задают неправильные и неуместные вопросы. Валюту нельзя обналичивать и менять на другие валюты, сколько гражданину хочется. Гражданин всегда боится за сбережения, много заработать в такой ситуации – сложно, если не невозможно. Сберечь накопления еще сложнее.

- Куда же инвестировать эту странную(сраную) валюту?! В землю? Если только зарыть, так как земельный рынок и отношения – это вотчина судов, инстанций и власть имущих и в сласть живущих.

- В недвижку? Если есть желание поучаствовать в крутом пике, так как строим быстро, некачественно, вымираем четко и по расписанию, валим маленькими группками по 10 млн. Дальний Восток пустеет, Сибирь едет в Сочи, Москву и Краснодар, чтобы там потерять нажитое – красиво. Заграничная диаспора растет. Картина ТВ в Европе имеет уже 7 млн абонентов, а это «где-то» 20-30 млн пар глаз.

- В биржу?! В Руско ее нет и не будет. Так как строить ее некому. Нет банкиров, золотопромышленников, но стали появляться хлеборобы, которых тут же начинают душить. Все успешные свалили до 1924 года. Остались те, которых уничтожали, выжигали, добивали усердно до 1993 года.

- Про Суд, где отстоять свои права писали еще: «девки орут, замолчите дуры взял из земский суд». С тех пор стало только Хуже.

- Образование. Давайте каждый тут сам подумает, нажав на секундомер и умножив в уме 75 на 75 и 85 на 85. Если вы уме в это не сделали за 3 секунды, то тут писать тогда бессмысленно. Образования значит нет и финансистов не будет никогда.

- Можно развивать только рынок подделки молочных продуктов и соевой колбасы, так как народ не травится, ест и радуется. Варить пиво не научились до 2019 года. Это реально – нонсенс. Ведь все в мире уже умеют. Даже китайцы. Нужна лишь вода, солод и пивовар.

- Какой нафиг фондовый рынок. Кого смешить. Украденное из недр прячут вне страны. Так как любой Швондер с наганом, может забрать у Вас все и легко.

- Нет исторических предпосылок, чтобы торговля акциями в стране – процветала. Нет кланов, финансовых инструментов, культуры понимания процесса и главное – вообще нет специалистов по этому профилю. Их ноль. А, почему? Ну, потому, что оперирующий нейрохирург не поедет в Анголу оперировать аппендицит. Так, как у него нет интереса подхватить малярию, а в Анголе нет денег платить ему больше чем в Лондоне.

АЛРОСА, что с алмазами? - Invest Heroes

- 27 февраля 2019, 19:33

- |

Пока что все в норме

«АЛРОСА» не показывала пока что серьезного негатива в продажах. Текущий уровень продаж за январь сопоставим с продажами за январь в 2016 (281$ млн в 2019 против 233$ млн в 2016) — при этом годовой объем продаж за 2016 был на уровне 2018 года.

Как устроен сбыт «АЛРОСА»?

Основа системы сбыта — трёхлетние контракты на поставку сырья. Около половины продаж идёт в Бельгию, второй крупный поток сбыта — Индия (около 17%).

Кто покупает алмазы?

По данным самой «АЛРОСА», самый мощный рост спроса на алмазы прогнозируется в Индии, Китае и США. Для «АЛРОСА» эти рынки сейчас занимают примерно 21% сбыта. Глава «АЛРОСА» заявлял, что сейчас ведется активная работа по маркетингу наших алмазов в Китае. Менеджмент «АЛРОСА» говорил, что большая часть спроса на дешевые алмазы (мелкоразмерные) идет из Индии, где спрос зависит от валютного курса. Мелкоразмерные алмазы составляют около 40% объема продаж «АЛРОСА» в каратах и около 20-25% в деньгах. Спрос индии на необработанные («rough») алмазы зависит от их валютного курса, поскольку необработанные алмазы покупают местные обработчики, и когда индийская рупия слабая — они предпочитают использовать свои запасы.

В третьем квартале спрос из Индии падал, что негативно влияло на продажи «АЛРОСА» (-26% кв/кв). В это же время, третий квартал 2018 был самым неудачным для индийской рупии, которая падала все три месяца, обновляя исторические минимумы. Интересно, что в 4 квартале рупия восстанавливалась, и продажи «АЛРОСА» в каратах росли (конечно, здесь имел место и фактор сезонности).

Вернемся к крупному игроку — Бельгии. Спрос на алмазы в Европе по прогнозам Bain останется стабильным в ближайшие годы, что соответствует отсутствию интереса аналитиков к этой части бизнеса «АЛРОСА» — никто не ожидает существенных потрясений в европейском потреблении.

Мировой рынок алмазов в целом

( Читать дальше )

Дивиденды2019. БДС2019

- 24 февраля 2019, 19:33

- |

На следующей неделе стартует новый Большой дивидендный сезон 2019(БДС 2019).

Согласно российского законодательства, Годовое общее собрание акционеров (ГОСА) проводится в сроки, установленные уставом общества, но не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года.

То есть с 01.03.2019 эмитенты могут начать проводить ГОСА, на которых обязательным пунктом повестки является вопрос выплат или не выплат дивидендов.

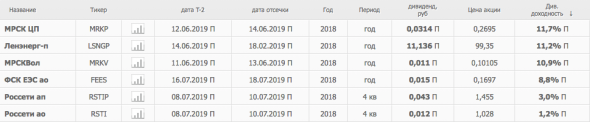

В таблице несколько эмитентов, СД которых уже объявили дивиденды.

А вот сезон опубликования отчетностей уже в разгаре.

Ряд дивитикеров нарастили ЧП. Уже известно, что по РСБУ она выросла у Алросы, Интер РАО, МРСК Юга, Новатэка, ОГК-2, ТНС энерго Мари Эл, Трансконтейнера, ФСК ЕЭС.

Но не все эмитенты, которые в прошлом году выплачивали дивиденды, сумели нарастить или хотя бы сохранить ЧП на уровне 2017 года.

Основным разочарованием прошедшей недели стали отчеты по РСБУ дочерних компаний Россетей.

У ПАО ТРК падение ЧП более чем в 3 раза

МРСК Сибири, Урала, Волги, ЦП, Центра, Ленэнерго, Кубаньэнерго снизили ЧП

Показался любопытным тот факт, что все вышеперечисленные снизившие ЧП дочки Россетей заменили аудиторскую фирму.

Аудит по итогам 2017 года проводили ООО РСМ РУСЬ, а вот по итогам 2018, когда ЧП упала, аудит проводил ООО Эрнст и Янг ))

Хотя нужно сказать, что аудитор так же точно сменился и у ФСК, хотя ЧП у неё выросла Любопытно, правда?

МРСК Волги, ЦП и Ленэнерго ап продолжаю держать. Даже со снизившейся ЧП, по текущим котировкам, дивиденд выглядит двузначным.

( Читать дальше )

- комментировать

- 17.8К |

- Комментарии ( 34 )

Награды лучшим фундаментальным аналитикам за пятницу!

- 24 февраля 2019, 18:46

- |

₽1000 лучшим комментариям к отчетам на нашем форуме акций:

МРСК ЦП — Саша Пушкин

ФСК ЕЭС — Александр Е

Лента — Сергей Быков

Ленэнерго — Лыжник

Прикол в том, что к отчетам МРСК Центра и МРСК Урала никто не оставил и одного комментария, а можно было ₽2000 с пола поднять.

Всего за неделю, топ комментаторы:

Лыжник — 3

Сергей Быков, jata, Саша Пушкин — по 2 раза

Остальные по 1 разу выиграли:)

Спасибо за участие!

Мне лично было интересно читать ваши комментарии к отчетам, в некоторых местах даже весьма полезно!

Правила участия такие:

1. Утром я объявляю какие отчеты участвуют в конкурсе

2. Можно писать комментарии через форум или чат

2. Итоги подводятся вечером или на следующий день

3. Выплаты в конце недели.

Отчеты прошлой недели. Впечатления

- 24 февраля 2019, 12:43

- |

В Ленэнерго тоже характерная ситуация. Отчет в целом неплохой, сократили capex, сократили долг, но засаженную толпень волнует только одно — сколько формальной чистой прибыли нарисовано в отчете, чтобы распределить 10% от нее на префы. Так профит падает на 17%, ДД теперь будет не 15% а 11%, народ бежит в панике)))

Прогнозы ДД частично добавил в нашу табличку дивиденды 2019:

Кстати в Россетях обратная ситуация. Там никого нет, акция за неделю выросла на 4%. Но там, полагаю, тарит инсайдер.

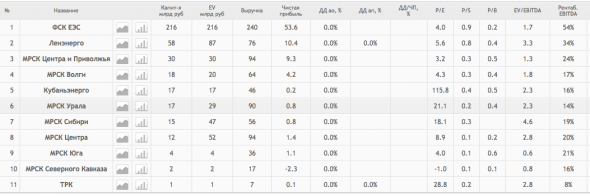

Рентабельность компаний и мульты по РСБУ можно посмотреть тут

Как прочие статьи сделали годовой результат МРСК, но причины у всех разные.

- 23 февраля 2019, 13:04

- |

На этой неделе МРСК отчитались по РСБУ. И почти все из них показали снижение чистой прибыли по сравнению в с прошлым годом. Но куда более интересны те их них, которые на протяжение 9 месяцев показывали стабильный рост от квартала к кварталу, обещая рост по итогам результатов года, но в итоге удивили своих акционеров неожиданным снижением чистой прибыли.

Так, например, МРСК Волги и МРСК Центра и Приволжья показывали наилучшую динамику в течение года, но в итоге показали снижение по результатам года.

Я решил посмотреть отчеты всех МРСК и проанализировать из каких же статей доходов и расходов складывается результаты МРСК.

Несколько моментов, которые характерны для отчетности МРСК:

1. Высокая доля себестоимости, которая съедает от 90% и более от выручки;

2. Высокая доля прочих доходов и расходов, причем у некоторых МРСК прочие стать присутствуют так и в составе Себестоимости продаж;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал