Избранное трейдера Максим

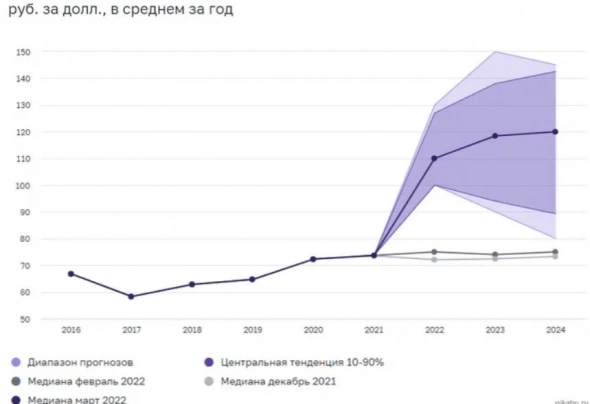

Я прочитал 54 прогноза курса доллара, чтобы узнать главный секрет прогнозистов

- 27 июня 2022, 16:27

- |

Прогноз курса доллара от какого-то известного финансиста или важного финансового института сразу становится одним из главных инфоповодов. Председатель Сбербанка Герман Греф постоянно веселит народ своим прогнозом. А Министерство экономического развития Российской Федерации содержит целый огромный департамент для прогнозирования всяких параметров, в том числе, и курсов валют.

Кажется, мне удалось найти универсальный метод прогнозирования стоимости валюты! На самом деле, он очень простой, и это будет под силу любому человеку с любым образованием и любым уровнем экспертизы в макроэкономике — даже нулевым. Но это в конце статьи, давайте обо всем по порядку.

( Читать дальше )

- комментировать

- 7.5К | ★10

- Комментарии ( 36 )

Учимся вместе : Нулевая гипотеза

- 23 июня 2022, 20:06

- |

От лица московской профессуры, хочется начать микроскопический ликбез, для людей мечтающих зарабатывать на потоках данных ,

начинать нужно, увы, с азов, а именно с базовой терминологии логики, статистики, высшей математики, данные взяты исключительно из открытых источников, и так :

Нулевая гипотеза — принимаемое по умолчанию предположение о том, что не существует связи между двумя наблюдаемыми событиями, феноменами. Так, нулевая гипотеза считается верной, пока нельзя доказать обратное. Опровержение нулевой гипотезы, то есть приход к заключению о том, что связь между двумя событиями, феноменами существует, — главная задача современной науки. Статистика как наука даёт чёткие условия, при наступлении которых нулевая гипотеза может быть отвергнута.

Часто в качестве нулевой гипотезы выступают предположения об отсутствии взаимосвязи или корреляции между исследуемыми

( Читать дальше )

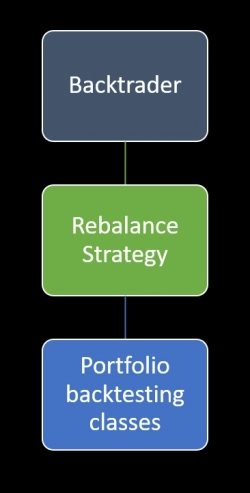

Простой фреймворк для тестирования портфельных стратегий (python)

- 20 июня 2022, 18:19

- |

Давненько ничего я не писал. Потихонечку мой ютубчик набирает подписчиков, и большинство судя по всему индусы… так вот многие из них посмотрев видео про методы оптимизации стали спрашивать как же можно потестить другие идеи. Ну я немного подкрутил свой не самый оптимальный код, и родился у меня аж целый фреймворк, в котором очень легко тестить различного рода портфельные стратегии.

Итак выглядит это все следующим образом:

Как основа это Backtrader (хороший питоновский движок для тестирования торговли, но в целом очень медленный при загрузке данных, да и есть там некоторые вещи в которых мне лениво разбираться).

Далее реализуем простенькую стратегию которая будет крутиться в бэктрейдере, но ее структура такова, что можно любые спецефические действия делать в привычной для каждого человека форме. Я там использую pandas dataframe.

Структура стратегии:

( Читать дальше )

Как разработчики игр зарабатывают на игроках (на примере Homescapes)

- 21 мая 2022, 13:44

- |

Homescapes — это потрясающе отлаженная машина по выкачке бабла из баб. Я прям под впечатлением, насколько системно все сделано. Рассказываю примерно как оно выглядит.

У игры есть незамысловатый сюжетец. Дворецкий Остин вернулся в отчим дом, который пришел в запустение. И начинает наводить в нем порядок, чтобы родители не продали старый дом с молотка. Каждое действие Остина требует одной звезды. Чтобы заработать звезду, надо пройти уровень незамысловатой головоломки: составляешь комбинации из разноцветных шаров.

Игра условно бесплатная. Вначале тебя не грузят никакой платностью, дают втянуться, заинтересоваться, обучиться, привыкнуть. Чтобы ты подсела как хомячок. Уверенно проходя «пазлы» один за другим, начинаешь чувствовать себя гениальной.

( Читать дальше )

Какие российские компании заплатят высокие дивиденды

- 19 мая 2022, 16:55

- |

Чтобы было проще ориентироваться и искать интересные идеи, мы сформировали список бумаг с прогнозами по их дивидендам в летний дивидендный сезон.

Кто точно выплатит

Сургутнефтегаз-ап. Совет директоров (СД) Сургутнефтегаза рекомендовал по итогам года выплатить в качестве дивидендов по привилегированным акциям 4,73 руб. на бумагу, что соответствует около 14,2% дивидендной доходности.

МТС. СД МТС также уже дал свои рекомендации по дивидендам — 33,85 руб. на акцию, что соответствует 13,9% дивидендной доходности. Выплаты оказались сильно выше ожиданий, спровоцировав рост акций на 10%+.

Россети Ленэнерго-ап. СД рекомендовал выплатить 21,22 руб. на акцию, дивдоходность 13,4%. Компания сохраняет репутацию стабильной дивидендной фишки. Все выплаты осуществляются в рамках политики, закрепленной в Уставе.

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 4 )

Parabolic Bollinger. Стратегии #5

- 15 мая 2022, 11:38

- |

Робот на индикаторе Parabolic Bollinger. Уникальном индикаторе, который мы сделали из нескольких других. Bollinger на основе параболика. Расскажу о том, как он работает и как собрать на его основе стратегию.

Размерность тренда : Смешанная

Средний П/У на сделку в % (без учёта объёмов, просто взятое движение по рынку):

ETHUSDT + 1.3 % средняя размерность тренда

BTCUSDT + 0.86 % быстрая размерность тренда

BNBUSDT + 2.47 % медленная размерность тренда

Выглядит индикатор и робот по нему торгующий, вот так:

График эквити на одном контракте выглядит примерно вот так:

( Читать дальше )

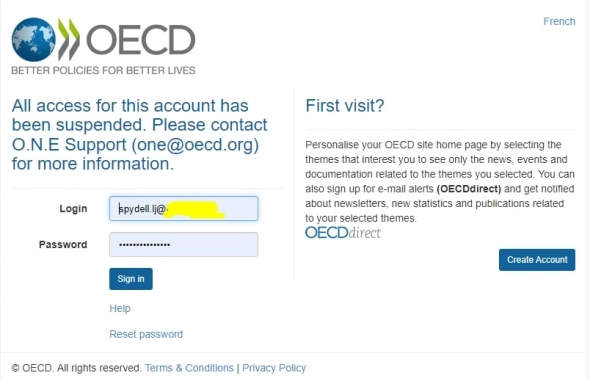

Западные организации банят парсинг экономической информации

- 08 мая 2022, 10:39

- |

Это были на протяжении более 10 лет настроенные шаблоны выгрузки данных, настроенная и откалиброванная информационная среда, из которой сырые данные (в том числе и через API) поставлялись в собственные инфо-аналитические комплексы для обработки.

Также под бан попали действующий и резервный аккаунт с Yahoo_finance. Но с этими ублюдками сложнее. Там даже VPN и привязка к международному аккаунту не помогает «Sorry, this product is not available in the country where your account was created.»

( Читать дальше )

Parabolic Envelop. Стратегии #4

- 29 апреля 2022, 11:12

- |

Робот на индикаторе Parabolic Envelop. Расскажу о том как он работает и как собрать на его основе стратегию.

Размерность тренда: Средняя

Средний П/У на сделку в % (без учёта объёмов, просто взятое движение по рынку):

ETHUSDT + 1.74 %

BTCUSDT + 1.24 %

BNBUSDT + 1.9 %

Выглядит индикатор и робот по нему торгующий, вот так:

График эквити на одном контракте выглядит примерно вот так:

( Читать дальше )

Подборка исторических оценок по мультипликаторам нефтегазового и металлургического секторов. Невероятный дисконт!

- 22 апреля 2022, 14:49

- |

Нужно понимать, что данная подборка тянется еще из другого мира. Мира где всегда была недооценка из-за странового риска, и вот он сработал. Прошу к этому посту относится с опаской, так как свежих отчетов мы не получили, а фундаментал из прошлого в какой-то мере вилами по воде.

Также хочу предупредить, о наличии лексикона близкого к матерному. В свое время Ерофеев даже был вынужден удалить из второго издания целую главу по этой причине!

Сам писатель тогда ответил так:

«Первое издание «Москва – Петушки», благо было в одном экземпляре, быстро разошлось. Я получал с тех пор много нареканий за главу «Серп и Молот – Карачарово», и совершенно напрасно. Во вступлении к 1-му изданию я предупреждал всех девушек, что главу «Серп и Молот – Карачарово» следует пропустить, не читая, поскольку за фразой: «И немедленно выпил» – следуют полторы страницы чистейшего мата, что во всей этой главе нет ни единого цензурного слова, за исключением фразы: «И немедленно выпил». Добросовестным уведомлением этим я добился только того, что все читатели, в особенности девушки, сразу хватались за главу «Серп и Молот – Карачарово», даже не читая предыдущих глав, даже не прочитав фразы: «И немедленно выпил». По этой причине я счёл необходимым во втором издании выкинуть из главы «Серп и Молот – Карачарово» всю бывшую там матерщину. Так будет лучше, потому что, во-первых, меня станут читать подряд, а во-вторых, не будут оскорблены».

( Читать дальше )

Как читать по 10 книг в день и понимать, что в них написано

- 22 апреля 2022, 13:44

- |

Купил две книги в подарок. В каждой по пятьдесят (!) книг, и пока рассматривал одну — залип.

Идея понравилась: найти время для полноценного чтения того, что не надо вот прямо сейчас (для работы — как построить сводную таблицу в Excel, или для дома — как поменять трубу в ванной, ...) — непросто. 300-400 страниц это наверное 7-8 вечеров. А тут в 5 минутах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал