Избранное трейдера Дмитрий

Февраль 1917 и современная политическая экономика, часть 2

- 27 февраля 2016, 18:09

- |

Первую часть можно прочитать здесь

Последний вопрос, прямо связанный с событиями 1917 года. Могла ли Россия оказаться в числе победителей в мировой войне? Формально – да, фактически нет. Победы оформляются на послевоенных конференциях, и для подкрепления своих требований необходимо иметь боеготовую победоносную армию и сплоченное общество в тылу, как это было в 1814 во время Венского конгресса, и в 1945 году, во время Потсдамской конференции. Главной целью России в войне было изменение статуса Черноморских проливов, Константинополя. Ни Англия, которая уже больше столетия препятствовала экспансии РИ на Персию, земли Османской империи, и далее, к Индийскому океану, ни Франция, имеющая свои интересы в Средиземноморье, не позволили бы состояться благоприятным для России изменениям в этом направлении.

***

Небольшое отступление. Интересно, что главными «победителями» в ПМВ стали страны, занявшие позицию нейтралитета – Швейцария, Швеция, Голландия, Норвегия, Дания. Именно тогда начался переток капиталов из финансовых центров воюющих стран в Швейцарию, были заложены основы процветания скандинавских стран в 20 веке. Поставки продовольствия, стратегических материалов для военной промышленности, заказы для военных нужд, аренда «нейтрального» флота (Норвегия), посредничество для воюющих сторон (Швеция, Голландия), преференции для датских оружейных промышленников в России (императрица-мать была датской принцессой), все это позволило нейтральным странам увеличить золотой запас в несколько раз, почти сразу по окончании войны сократить рабочий день до 8 часов при реальном увеличении заработной платы. Швеция и Швейцария и во ВМВ остались «тихой гаванью» для мирового капитала, обслуживая при этом обе воюющие стороны. Закономерный вопрос – зачем Россия была одним из главных участников мировой войны?

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 98 )

Граальный торговый паттерн.

- 27 февраля 2016, 14:59

- |

Делюсь своим опытом торговли паттерна «1-2-3». Раскрываю нюансы, на которые стоит обращать внимание.

В своем трейдинге я использую обычный график цены плюс вертикальный объем.

Мой YouTube канал о трейдинге. Для тех, кому интересно.

Если данное видео было вам полезно, либо просто понравилось, поставьте пожалуйста ++++++++

Мини грааль для спекулянтов на ближайшие месяцы.

- 26 февраля 2016, 23:56

- |

( Читать дальше )

Что такое опцион ?!

- 26 февраля 2016, 18:27

- |

Как на практике можно использовать опционные конструкции итд.

Попробую написать серию статей от простого к сложному.

Для начала что такое опцион в чистом виде это право продажи или право покупки какого либо актива ...

Но хочу обратить ваше внимание что право но не обязательство это имеет принципиальное значение. Право даёт владельцу опциона выбирать исполнить его или нет .

Пример:

Вы подобрали неплохую квартиру в ЦАО за 10 млн руб. Но в данный момент недвижимость падает

и вы реально не знаете продолжится это падение дальше или это действительно выгодная покупка. Продавец предлагает вам заключить опцион, что в течении 6 месяцев он он продаст только вам эту квартиру за 10 млн рублей, даже если будет мега спрос на его квартиру и ему предложат 20 млн рублей право покупки останется только за вами в течении этих 6 месецев !

Но за данную услугу он просит от вас 400 000 рублей (премия) .

Дорого подумали вы 400 000 за какое-то право… Но вы понимаете что цена на данную квартиру может подскочить в любой момент, там реально хороший вид машино место в подземном паркинге И так далее

Но это ещё не все, так же он предлагает вам право купить эту квартиру за 12 млн рублей в течении 6 месяцев но уже за 70 000 (премия). Наш продавец открыт для любых предложений и может просчитать вам любые варианты по времени и цене. Главное он готов заключить сделку и гарантировать нам что её выполнит .

( Читать дальше )

Стратегия "скальп стопов"

- 26 февраля 2016, 15:54

- |

Этот эффект я назвал «скальп стопов». Он носит очень краткосрочный характер и непременно работает уже много лет. Хотя здесь дело далеко не в одних стопах. Просто в один конкретный момент происходит очень большой перекос ордеров на покупку/продажу, и цена зачастую краткосрочно улетает и дальше по направлению перекоса. Затем возвращается обратно.

Суть такая: берем уровни максимума и минимума за предыдущий час (час значит не 60 последних минут, а временной интервал с 10:00 по 11:00 и т.д.), далее ставим стоп-лимит на покупку по цене максимума и стоп-лимит на продажу по минимуму. Ордер может сработать только 1 раз в текущем часу. Кроем сразу же на открытии следующего минутного бара. Больше никаких условий.

Пример сделки:

Кривая доходности и параметры с 2009 по 2016 годы (сделок на гэпе первой минуты нет, вечерняя сессия также не включена). Фактор восстановления впечатляет.

( Читать дальше )

Кому я должен - всем прощаю!

- 26 февраля 2016, 13:39

- |

Аттракцион неслыханной щедрости.

Россия прощает долги другим странам даже в условиях кризиса.

Еще в 1992 году были прощены $2,55 млрд из $3,11 млрд долга Никарагуа.

В 1996 году были списаны ещё 90 % из $3,4 млрд.

В июне 1999 года в рамках Парижского клуба кредиторов подписано Кельнское соглашение, в соответствии с которым РФ в 2000—2003 годах списала 60-90 % долгов — всего более $20 млрд целого ряда стран: Танзании, Бенина, Мали, Гвинеи-Бисау, Мадагаскара, Гвинеи, Чада, Йемена, Мозамбика, Буркина-Фасо и Сьерра-Леоне. На оставшиеся долги страны получили рассрочку до 30 лет.

Россия неоднократно прощала долги. Если брать относительно крупные кредиты (свыше миллиарда долларов), то получится, что наша страна за два десятилетия списала почти 140 миллиардов долларов.

( Читать дальше )

МОЙ ОПЫТ: инвесторы и спекулянты как антиподы

- 24 февраля 2016, 12:27

- |

Один из последних постов г-на Шадрина А. (http://smart-lab.ru/blog/312072.php) подтолкнул меня поделиться с уважаемой публикой своим мнением насчет понятия «инвестор» и «спекулянт». Надеюсь, что Александр Шадрин и Василий Олейник тоже присоединятся к этому обсуждению.

Суть инвестиций

Инвесторами называют, как правило, людей/компании, которые выбирают большой или бесконечный торговый период (таймфрейм). То есть они обменивают время удержания позиции на весь возможный рост курса стоимости акции, который может быть, а может и не быть, и будущие дивиденды (часть прибыли компании, выплачиваемая акционерам), которых тоже может не быть.

Как правило, инвестиции требуют диверсификации вложений, тщательный выбор эмитентов с хорошими фундаментальными показателями. Именно на инвесторов ориентированы фундаментальный анализ, стоимостное инвестирование, портфельные методы управления. Общая невысокая доходность инвесторов объясняется тем, что на разовый фантастический взлет одной акции за десятилетие приходится банкротство трех и нулевой прирост у десяти других, которые они также держат в своем портфеле. Именно поэтому среди инвесторов 10% успешных и 90% инвестирующих посредственно или с переменным успехом; кстати, очень похожую картину можно наблюдать практически в любой сфере.

( Читать дальше )

Документальный сериал "Люди, построившие Америку"

- 24 февраля 2016, 10:47

- |

Конец 19 века. Эпоха начала индустриализации.

Самое начало, зарождение всего того, без чего мы сейчас не представляем нашей жизни. Так сказать, «большой взрыв» индустрии.

Сеть железных дорог — империя Вандербильдта. Нефтепереработка — Рокфеллер. Сталелитейная промышленность — Карнеги. Электроэнергетика — Морган. Автомобилестроение — Форд. Отдельная серия о слиянии бизнеса и власти. Борьба кланов. Борьба идей.

Про мочилово друг друга на бирже тоже есть несколько эпизодов :)

8 серий по 40 минут. http://docfilms.info/history/236-lyudi-postroivshie-ameriku.html

(прошу прощения, если здесь про него уже заходила речь, но ведь всегда есть новички, которые не читали все сообщения предыдущих лет)

Прошло два месяца как я ушёл с фьючерсов и вернулся на акции

- 22 февраля 2016, 20:50

- |

Более того, по четырём тикерам совершил сделки в плюс. Повезло.

Регулярно заношу каждый свободный рубль на свой счёт, начал вести учёт всех своих расходов и доходов.

Осознал важность диверсификации, что нельзя выделять весь объём на торговую идею, а нужно иметь запас под разные идеи, то есть несколько частей.

Проблемы остаются. Так как продолжаю использовать плечи. Не хватает дисциплины избавиться, надо взять себя в руки и перестать использовать плечи, только на свои торговать надо. Плечи использовать только в крайнем случае, а крайний случай это когда по телевизору и новостям будут кричать, что всё пропало, вот тогда и можно плечи использовать.

Согревает мысль, что летом начислят дивиденды. Дивиденды буду рекапитализировать обратно на счёт.

Первый год надо терпеть и довносить на счёт деньги с зарплаты.

Со второго года начнёт помогать рост курсовой стоимости по некоторым позициям, и с каждым годом рост курсовой стоимости будет помогать росту портфеля.

( Читать дальше )

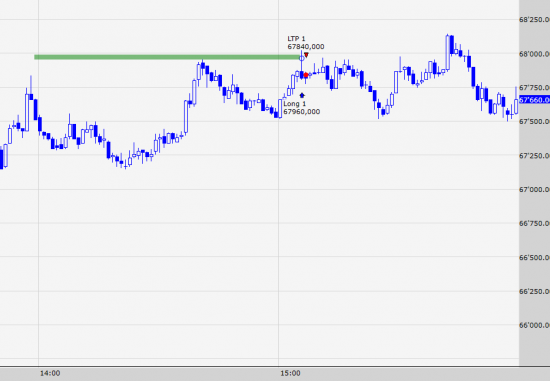

Каюры, вошел в сделку от брокера Ай Ти Инвеста

- 22 февраля 2016, 19:02

- |

Ни у одного брокера рынок не был волатильным))))) Все одна заморока.

У брокера Открытия хорошо попер Газпром Я продал немного лотов, получив профит 1200 рублей.

Освоил программу SmartX

Смотрим скрин у Ай Ти Инвеста:

е

Вошел в сделку. Вася обещал меня записать в Лигу, теперь, каюры, не отвертитесь- все сделки будут видны!!!

Ваш Весь S.Hamster

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал