SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Fedor Bobkov

Закон подлости и сцука как достал рынок

- 13 декабря 2012, 23:20

- |

я никогда не встречал ничего, где бы Закон подлости отрабатывал настолько хорошо! (включая казино)

вот реально, что бы ты не делал, такое ощущение, что рынок специально тебе назло действует :)

казалось бы делаешь правильно, а все равно получаешь убытки по стопам или стоп выбьет на последнем пипсе отката или еще что то

как тренд так и флэт бывают настолько различными, часто даже работая трендово в тренде все равно не удается извлечь прибыль

флэт еще хуже — где там стоп ставить вообще не понятно, но при этом 70% времени на рынке именно флэтит

ждешь этот тренд ждешь, а он как всегда начинается как то неожиданно и пока поймешь что тренд идет, он уже улетел настолько что входить поздно… или думаешь, что уже поздно, а оно еще не поздно :)

а если из флэта пытаться поймать тренд то получишь кучу стопов пытаясь работать в сторону движения и потом часто даже поймав тренд не окупаются убытки...

а как только пытаешься торговать флэтово, то флэт как назло кончается и начинается поистине бесконечный тренд.....

Честно говоря этот трейдинг настолько достал за 6 лет практически неотрывного сидения у монитора, что иногда понимаю, что если еще раз сегодня посмотрю на график то меня стошнит (в прямом смысле!)

это бесконечное дрымбание цен, которое в большинстве случаев хрен спрогнозируеш, а если и спрогнозируеш даже то почти никогда не получается прогноз отработать.

Казалось бы ставлю стопы очень маленькие и все равно, буквально на пустом месте получаю иногда такой убыток, что становится понятным — овчинка не стоит выделки — тренд его в лучшем случае отобьет… но мне то прибыль нужна, а не топтание на месте.....

И опять двадцать пять, а вернее миллион двадцать пять — встаешь по тренду, начинается флэт, встаеш против, так тренду конца прям нет.....

То объемы есть на рынке, то объемов на рынке нет, то это дает отсутствие движений, то наоборот затяжной тренд.

То мажоры начинают биться друг с другом и ценой бешенно колбасит во все стороны, то мажоров вообще нет и мелочь дергает поплавок.....

Самая сволочь это то, что ситуацию на рынке можно узнать лишь задним числом — т.е. заранее невозможно предсказать в большинстве случаев как рынок будет себя вести — потом то уже понятно, что это было, но толку с этого нет.....

то есть пока поймешь что происходит оно обычно уже заканчивается… или ты думаешь, что оно заканчивается, а оно все никак не закончится и когда наконец ты решаешь влезть оно тут же закончилось :)

ну все, думаешь, в следующий раз медлить не буду и сразу войду — и в следующий раз оно сразу и заканчивается :))))

Вот это сцука и есть самая большая проблема трейдинга — что бы ты не делал, оно может оказаться неверным...

( Читать дальше )

вот реально, что бы ты не делал, такое ощущение, что рынок специально тебе назло действует :)

казалось бы делаешь правильно, а все равно получаешь убытки по стопам или стоп выбьет на последнем пипсе отката или еще что то

как тренд так и флэт бывают настолько различными, часто даже работая трендово в тренде все равно не удается извлечь прибыль

флэт еще хуже — где там стоп ставить вообще не понятно, но при этом 70% времени на рынке именно флэтит

ждешь этот тренд ждешь, а он как всегда начинается как то неожиданно и пока поймешь что тренд идет, он уже улетел настолько что входить поздно… или думаешь, что уже поздно, а оно еще не поздно :)

а если из флэта пытаться поймать тренд то получишь кучу стопов пытаясь работать в сторону движения и потом часто даже поймав тренд не окупаются убытки...

а как только пытаешься торговать флэтово, то флэт как назло кончается и начинается поистине бесконечный тренд.....

Честно говоря этот трейдинг настолько достал за 6 лет практически неотрывного сидения у монитора, что иногда понимаю, что если еще раз сегодня посмотрю на график то меня стошнит (в прямом смысле!)

это бесконечное дрымбание цен, которое в большинстве случаев хрен спрогнозируеш, а если и спрогнозируеш даже то почти никогда не получается прогноз отработать.

Казалось бы ставлю стопы очень маленькие и все равно, буквально на пустом месте получаю иногда такой убыток, что становится понятным — овчинка не стоит выделки — тренд его в лучшем случае отобьет… но мне то прибыль нужна, а не топтание на месте.....

И опять двадцать пять, а вернее миллион двадцать пять — встаешь по тренду, начинается флэт, встаеш против, так тренду конца прям нет.....

То объемы есть на рынке, то объемов на рынке нет, то это дает отсутствие движений, то наоборот затяжной тренд.

То мажоры начинают биться друг с другом и ценой бешенно колбасит во все стороны, то мажоров вообще нет и мелочь дергает поплавок.....

Самая сволочь это то, что ситуацию на рынке можно узнать лишь задним числом — т.е. заранее невозможно предсказать в большинстве случаев как рынок будет себя вести — потом то уже понятно, что это было, но толку с этого нет.....

то есть пока поймешь что происходит оно обычно уже заканчивается… или ты думаешь, что оно заканчивается, а оно все никак не закончится и когда наконец ты решаешь влезть оно тут же закончилось :)

ну все, думаешь, в следующий раз медлить не буду и сразу войду — и в следующий раз оно сразу и заканчивается :))))

Вот это сцука и есть самая большая проблема трейдинга — что бы ты не делал, оно может оказаться неверным...

( Читать дальше )

- комментировать

- 186 | ★26

- Комментарии ( 191 )

Импорт данных в Wealth-Lab из TXT или CSV файла

- 13 декабря 2012, 13:25

- |

Ну с импортом данных в Wealth-Lab оказалась все просто, даже без мануала можно разобраться.

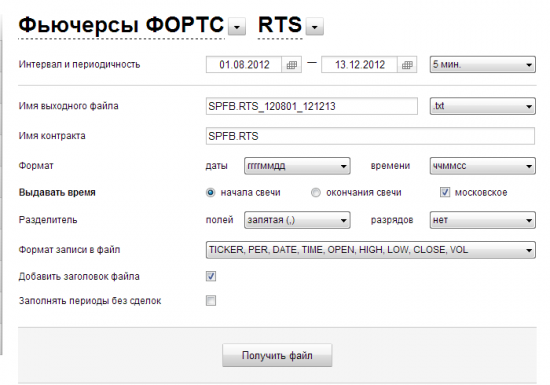

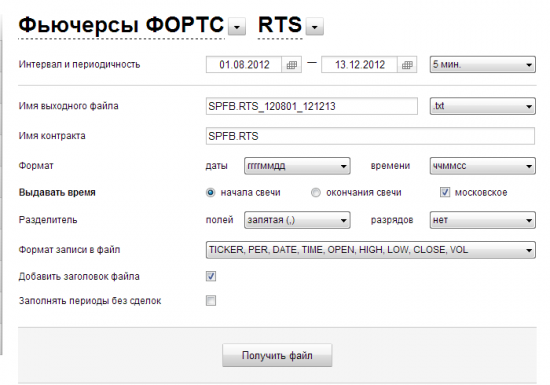

1. Заходим на finam.ru в раздел «экспорт данных», и сгружаем текстовый файл. Я для эксперимента оставил настройки экспорта по умолчанию, только поменял дату начала:

Далее заходим в Wealth-Lab.

( Читать дальше )

1. Заходим на finam.ru в раздел «экспорт данных», и сгружаем текстовый файл. Я для эксперимента оставил настройки экспорта по умолчанию, только поменял дату начала:

Далее заходим в Wealth-Lab.

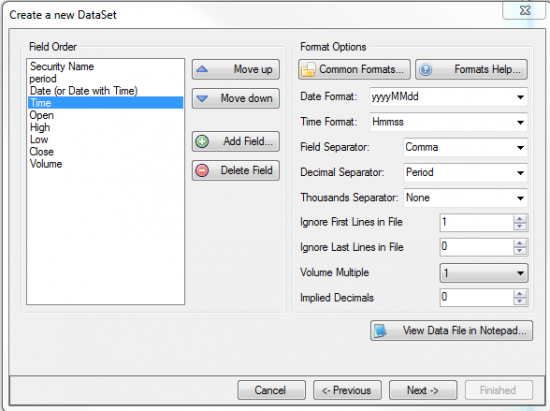

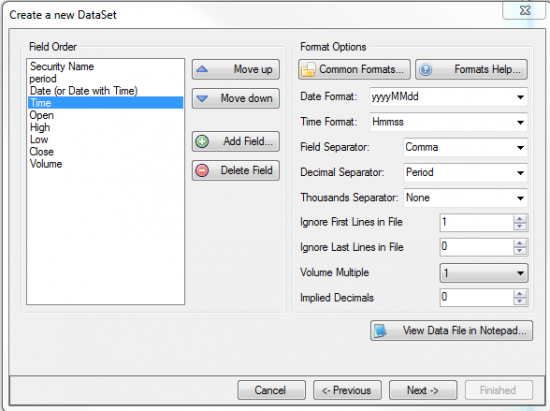

- Окно DataSets, правой кнопкой мыши — Create a new DataSet

- Выбираем в окне ASCII Files-Next

- Выбираем папку, где хранится сохраненный с финама файлик

- Выбираем формат txt

- Выбираем Bar Scale — Minute, Интервал — 5 (то бишь 5 минут), ну а далее в интуитивно понятном окне подстраиваем формат интерпретатора под закачанный с финама файл:

( Читать дальше )

Поставил себе Wealth-Lab Developer (30-дн. триальная версия)

- 13 декабря 2012, 12:48

- |

Поставил себе Wealth-Lab 6.4.

Поизучаю маленько, сравню с TSLab, в изучении которого я не продвинулся далеко.

Прога WLD стоит 800 бачей

Со скидкой можно купить за 500

Ежегодно 150 бачей.

Есть 30-дневный триал, в течение которого я планирую оценить полезность софта.

Есть альтернативные варианты конечно, но они пиратские и не очень комфортные. (Возможны неприятные сюрпризы, + ограничен функционал). Игорь Чечет и Дмитрий Власов рассказывали, что тех, кто скачивал и использовал хакнутую версию велслаба с торрентов wealh-lab может забанить и в будущем закрыть доступ к своим продуктам.

С удивленеим узнал, что для тех кто пользует легальную платную версию, есть автоматическая подгрузка данных с Финама. Надо просто поставить соотвествующее расширение.

Насколько я пока понял, основное негативное отличие WLD от TSLab в том, что он не работает напрямую ни с какими российскими брокерами. Есть самописный коннектор к квику. То есть чтобы построить робота, необходимым условием является использование квика, который я терпеть не могу. TSLab дает возможность работать через интерфейсы многих брокеров или напрямую через Plaza II.

Где взять коннектор, как он выглядит ваще — не знаю. Вроде есть реализация на http://stocksharp.com/, и Игорь Чечет говорил, что выкладывал его в свободный доступ http://chechet.org/.

по мере развития событий буду делиться информацией

( Читать дальше )

Поизучаю маленько, сравню с TSLab, в изучении которого я не продвинулся далеко.

Прога WLD стоит 800 бачей

Со скидкой можно купить за 500

Ежегодно 150 бачей.

Есть 30-дневный триал, в течение которого я планирую оценить полезность софта.

Есть альтернативные варианты конечно, но они пиратские и не очень комфортные. (Возможны неприятные сюрпризы, + ограничен функционал). Игорь Чечет и Дмитрий Власов рассказывали, что тех, кто скачивал и использовал хакнутую версию велслаба с торрентов wealh-lab может забанить и в будущем закрыть доступ к своим продуктам.

С удивленеим узнал, что для тех кто пользует легальную платную версию, есть автоматическая подгрузка данных с Финама. Надо просто поставить соотвествующее расширение.

Насколько я пока понял, основное негативное отличие WLD от TSLab в том, что он не работает напрямую ни с какими российскими брокерами. Есть самописный коннектор к квику. То есть чтобы построить робота, необходимым условием является использование квика, который я терпеть не могу. TSLab дает возможность работать через интерфейсы многих брокеров или напрямую через Plaza II.

Где взять коннектор, как он выглядит ваще — не знаю. Вроде есть реализация на http://stocksharp.com/, и Игорь Чечет говорил, что выкладывал его в свободный доступ http://chechet.org/.

по мере развития событий буду делиться информацией

( Читать дальше )

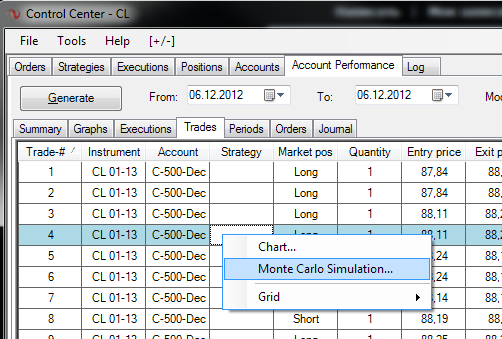

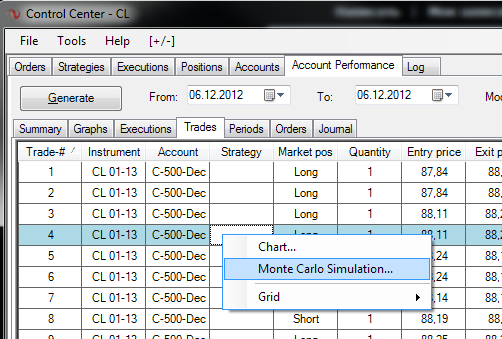

Монте-Карло симуляция в Ниндзе Трейдере

- 12 декабря 2012, 19:11

- |

Расскажу про небольшую приблуду, которая имеется в терминале Ninja Trader. Называется «Монте-Карло симуляция» или «Monte Carlo simulation». Смысл приблуды — взять ваши трейды, и случайным образом эмулировать результаты вашей торговли фигову тучу раз — чтобы посмотреть: если вы ничего не будете менять в своей торовле — с какой вероятностью вы получите какой результат за определенное количество трейдов.

Приблуда прячется в отчетах: бектест, оптимизация, walk-forward и результаты торговли. Туда и отправимся.

Тыкаем в любую строчку отчета правой конопкой мыши:

Выбираем параметры:

( Читать дальше )

Приблуда прячется в отчетах: бектест, оптимизация, walk-forward и результаты торговли. Туда и отправимся.

Тыкаем в любую строчку отчета правой конопкой мыши:

Выбираем параметры:

( Читать дальше )

Хеджирование рисков улыбки

- 11 декабря 2012, 18:53

- |

Привет

Всегда торгуя опционами мы несём на себе несколько экзотических рисков, которые не учтены в стандартном наборе греков(дельта, гамма, вега, тета, ро). Такие как:

-риск уменьшения/увеличения skew(vanna). Этот параметр в стохастических моделях учитывает корелляцию базвого актива и волатильности.

-риск уменьшения/увеличения curve улыбки(насколько улыбка сильно «улыбается»)(volga)

-риск горизонтального(параллельно) сдвига улыбки(особенно важен тем кто активно торгует под экспирацию). Выводится через модифицированную дельту. К блэковской дельте(dBs/dS) добавляется (DBs/dsigma(vol))*(dsigma(param)/dS).

Подобрать все эти параметры очень удобно и не сложно через модель sabr. Матлаб в помощь.

Если использовать эти параметры в торговле опционами хедж будет более аккуратным. Если кто торгует просто спреды, то тому наверно всё это до лампочки и это правильно. Но если кто-то использует более сложные вещи(маркет-мейкинг к примеру), то тому данная вещь будет наверняка интересна.

Всегда торгуя опционами мы несём на себе несколько экзотических рисков, которые не учтены в стандартном наборе греков(дельта, гамма, вега, тета, ро). Такие как:

-риск уменьшения/увеличения skew(vanna). Этот параметр в стохастических моделях учитывает корелляцию базвого актива и волатильности.

-риск уменьшения/увеличения curve улыбки(насколько улыбка сильно «улыбается»)(volga)

-риск горизонтального(параллельно) сдвига улыбки(особенно важен тем кто активно торгует под экспирацию). Выводится через модифицированную дельту. К блэковской дельте(dBs/dS) добавляется (DBs/dsigma(vol))*(dsigma(param)/dS).

Подобрать все эти параметры очень удобно и не сложно через модель sabr. Матлаб в помощь.

Если использовать эти параметры в торговле опционами хедж будет более аккуратным. Если кто торгует просто спреды, то тому наверно всё это до лампочки и это правильно. Но если кто-то использует более сложные вещи(маркет-мейкинг к примеру), то тому данная вещь будет наверняка интересна.

Применение интуитивных паттернов в трейдинге.

- 07 декабря 2012, 21:12

- |

в продолжение предыдущего поста об интуитивном трейдинге...

«Не на все, что можно сосчитать, можно полагаться,

и не все, на что можно полагаться, поддается счету».

надпись на плакате в кабинете

Альберта Эйнштейна.

1. Способы познания. Понятие интуиции.

Первоисточником всякого знания является чувственный (эмпирический) опыт, позволяющий приобретать знания об окружающем мире посредством органов зрения, слуха, осязания, обоняния и вкуса[1]. Знание, источником которого является чувственный опыт, называют эмпирическим. В отличие от последнего теоретическое знание, хотя и не содержится в эмпирическом опыте в «готовом виде», непосредственно следует из него. Логические операции, посылками которых является эмпирическая информация, а результатами – теоретическое знание, называют умозаключениями. Например, если из нашего эмпирического опыта нам известно, что: а) ценными бумагами являются только документы, которые прямо упомянуты в законодательстве РФ как ценные бумаги, б) доверенность не упомянута в законодательстве как ценная бумага, то из этого мы можем получить новое (теоретическое) знание: доверенность не является ценой бумагой согласно законодательству РФ.

( Читать дальше )

«Не на все, что можно сосчитать, можно полагаться,

и не все, на что можно полагаться, поддается счету».

надпись на плакате в кабинете

Альберта Эйнштейна.

1. Способы познания. Понятие интуиции.

Первоисточником всякого знания является чувственный (эмпирический) опыт, позволяющий приобретать знания об окружающем мире посредством органов зрения, слуха, осязания, обоняния и вкуса[1]. Знание, источником которого является чувственный опыт, называют эмпирическим. В отличие от последнего теоретическое знание, хотя и не содержится в эмпирическом опыте в «готовом виде», непосредственно следует из него. Логические операции, посылками которых является эмпирическая информация, а результатами – теоретическое знание, называют умозаключениями. Например, если из нашего эмпирического опыта нам известно, что: а) ценными бумагами являются только документы, которые прямо упомянуты в законодательстве РФ как ценные бумаги, б) доверенность не упомянута в законодательстве как ценная бумага, то из этого мы можем получить новое (теоретическое) знание: доверенность не является ценой бумагой согласно законодательству РФ.

( Читать дальше )

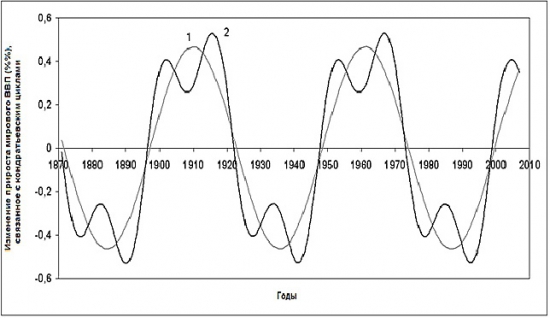

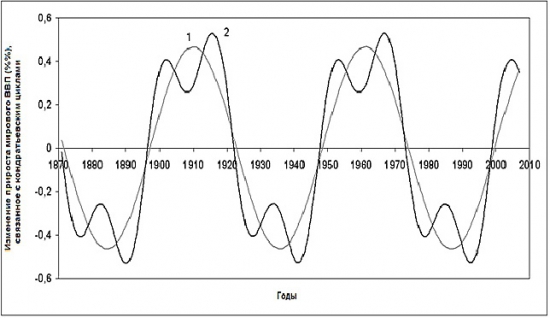

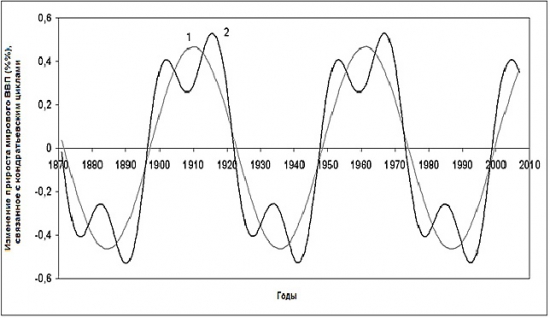

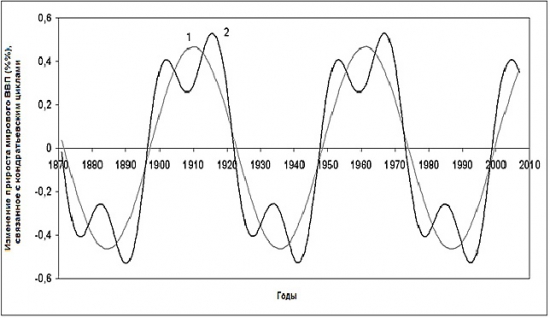

"Вторая волна кризиса". Циклы Кондратьева.

- 07 декабря 2012, 18:21

- |

Процитирую отрывки поста http://smart-lab.ru/blog/mytrading/91527.php

В середине 1920-х годов русский экономист Николай Кондратьев выдвинул теорию циклов экономической конъюнктуры длительностью 40-60 лет. Во время своих исследований он проанализировал некоторые макроэкономические показатели стран Западной Европы и США с 1790 по 1920 годы. Построив графики и устранив краткосрочные колебания, Кондратьев обнаружил, что значения показателей синхронно движутся в долгосрочном периоде. На основании этих наблюдений Кондратьев сделал долгосрочный прогноз до 2010 года, предсказав, в частности, Великую депрессию 1930-х годов.

Анализируя современную ситуацию, можно сказать, что механизмы кондратьевских волн действуют и сейчас. А значит вероятность долгосрочных прогнозов, основанных на них, остается высокой.

( Читать дальше )

В середине 1920-х годов русский экономист Николай Кондратьев выдвинул теорию циклов экономической конъюнктуры длительностью 40-60 лет. Во время своих исследований он проанализировал некоторые макроэкономические показатели стран Западной Европы и США с 1790 по 1920 годы. Построив графики и устранив краткосрочные колебания, Кондратьев обнаружил, что значения показателей синхронно движутся в долгосрочном периоде. На основании этих наблюдений Кондратьев сделал долгосрочный прогноз до 2010 года, предсказав, в частности, Великую депрессию 1930-х годов.

Анализируя современную ситуацию, можно сказать, что механизмы кондратьевских волн действуют и сейчас. А значит вероятность долгосрочных прогнозов, основанных на них, остается высокой.

( Читать дальше )

вторая волна мирового кризиса накатывается…ЧТО БУДЕТ С РЫНКАМИ?

- 06 декабря 2012, 01:08

- |

ВЕРНЕМСЯ В ПРОШЛОЕ

В середине 1920-х годов русский экономист Николай Кондратьев выдвинул теорию циклов экономической конъюнктуры длительностью 40-60 лет. Во время своих исследований он проанализировал некоторые макроэкономические показатели стран Западной Европы и США с 1790 по 1920 годы. Построив графики и устранив краткосрочные колебания, Кондратьев обнаружил, что значения показателей синхронно движутся в долгосрочном периоде. На основании этих наблюдений Кондратьев сделал долгосрочный прогноз до 2010 года, предсказав, в частности, Великую депрессию 1930-х годов.

Анализируя современную ситуацию, можно сказать, что механизмы кондратьевских волн действуют и сейчас. А значит вероятность долгосрочных прогнозов, основанных на них, остается высокой.

ПРОГНОЗ НА БЛИЖАЙШИЕ НЕСКОЛЬКО ЛЕТ можно сформулировать так: сохранение и развитие кризисной ситуации, снижение фондовой активности, банкротство ряда крупных компаний, развитие новых технологий (активное внедрение которых будет происходить после 2015 года). Новые технологии появятся, скорее всего, в области генетики и медицины, а преимущество получат небольшие компании, способные быстро перестраиваться под действием конъюнктуры

( Читать дальше )

В середине 1920-х годов русский экономист Николай Кондратьев выдвинул теорию циклов экономической конъюнктуры длительностью 40-60 лет. Во время своих исследований он проанализировал некоторые макроэкономические показатели стран Западной Европы и США с 1790 по 1920 годы. Построив графики и устранив краткосрочные колебания, Кондратьев обнаружил, что значения показателей синхронно движутся в долгосрочном периоде. На основании этих наблюдений Кондратьев сделал долгосрочный прогноз до 2010 года, предсказав, в частности, Великую депрессию 1930-х годов.

Анализируя современную ситуацию, можно сказать, что механизмы кондратьевских волн действуют и сейчас. А значит вероятность долгосрочных прогнозов, основанных на них, остается высокой.

ПРОГНОЗ НА БЛИЖАЙШИЕ НЕСКОЛЬКО ЛЕТ можно сформулировать так: сохранение и развитие кризисной ситуации, снижение фондовой активности, банкротство ряда крупных компаний, развитие новых технологий (активное внедрение которых будет происходить после 2015 года). Новые технологии появятся, скорее всего, в области генетики и медицины, а преимущество получат небольшие компании, способные быстро перестраиваться под действием конъюнктуры

( Читать дальше )

Анатомия интрадейной торговли. Или что скрывает первый час торгов

- 05 декабря 2012, 13:49

- |

перепост моей записи, удаленной с комона.....

Стохастики, средние, MACD и прочие индикаторы – это конечно хорошо, а в некоторых случаях и очень хорошо. Но вздумалось мне посмотреть, а в какие часы чаще всего достигается минимум и максимум дня. И вот, что из этого вышло.

Говорю правду, только правду, и ничего кроме правды . Для анализа использовал «сводный» контракт на индекс РТС, проще говоря – то, что на сайте финама называется «Фьючерсы ФОРТС -RTS». Что хотим узнать – в какие часы чаще всего достигаются максимумы и минимумы дня, т.е. когда максимум (или минимум) часовой свечи равен максимуму (или минимуму) дневной свечи.

. Для анализа использовал «сводный» контракт на индекс РТС, проще говоря – то, что на сайте финама называется «Фьючерсы ФОРТС -RTS». Что хотим узнать – в какие часы чаще всего достигаются максимумы и минимумы дня, т.е. когда максимум (или минимум) часовой свечи равен максимуму (или минимуму) дневной свечи.

Вот, что из этого получилось:

Максимумы :

( Читать дальше )

Стохастики, средние, MACD и прочие индикаторы – это конечно хорошо, а в некоторых случаях и очень хорошо. Но вздумалось мне посмотреть, а в какие часы чаще всего достигается минимум и максимум дня. И вот, что из этого вышло.

Говорю правду, только правду, и ничего кроме правды

Вот, что из этого получилось:

Максимумы :

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал