Избранное трейдера Георгий Харитонов

О поиске новых рынков

- 29 марта 2022, 09:29

- |

Всем привет. В силу известных событий последнего месяца, я, как и многие трейдеры задаюсь вопросом, а что дальше? Будущее срочного рынка MOEX пока совершенно не понятно. Ликвидности в Si совсем не осталось, похоже что маркет мейкеры разбежались со срочки. Из общения в нескольких опционных чатах знаю, что многие вывели свои депозиты, и в силу высоких процентных ставок в банка отнесли деньги туда. Западные торговые площадки тоже не доступны для россиян, и будут ли доступны в будущем большой вопрос. Встает резонный вопрос, что же делать?

И тут волей-неволей задумываешься о торговле криптой. С учётом той волатильности что сейчас на российском рынке, есть надежда приспособиться и к волатильности криптовалют. Из тех криптобирж, на которых можно торговать опционами, я выделю две: Deribit и созданная на базе известного опционного терминала Option-Lab биржа Alternative exchange(AE).

Скажу сразу, к Deribit я присматривался уже давно, но так и не смог понять их расчетов. Цена опциона считается в BTC? а PnL в долларах. Как мне кажется из всех понятных рисков в виде греков, добавляется ещё и риск стоимостной. Этот фактор заставил меня присмотреться к AE, плюс всегда хотелось попробовать Option-Lab, но я попал на рынок, когда у российских брокеров не было доступа к этому терминалу. Плюсом относительно Deribit расчет в долларах. На сайте есть подробное описание инструментов. Ну и конечно же функционал самого терминала. Большое количество роботов. Также стоит отметить активность самого создателя биржи в группе в телеграмм. Недавно анонсировали сужение спредов в стакане. Помимо десктоп терминала есть вэб версия с аналогичным функционалом. Ещё одно отличие это значительно ниже комиссия со сделок. Как пример это сделка на Deribit моего товарища, у которого был положительный PnL по позиции, но убыток по счёту из-за высоких комиссий.

( Читать дальше )

- комментировать

- 4.7К | ★3

- Комментарии ( 15 )

Какие акции меньше всего коррелируют с широким индексом? Исследование рынка российских неликвидов. Часть 1/3

- 28 марта 2022, 16:10

- |

В серии из трех постов постараюсь разобраться в рынке российских неликвидов. На растущем рынке они были не сильно интересны: непредсказуемая цена исполнения, высокие косвенные издержки и отсутствие регулярной фундаментальной/академической поддержки исследованиями. Если смотреть историю, то это практически единственная группа акций с не полной корреляцией к индексу во время падений. Если чуть короче:

В первой части выделим неликвиды как группу, посмотрим их свойства и связь с остальными бумагами. Затем проверим простенькие стратегии отбора отдельных бумаг без учета всех сложностей учета издержек. В заключительной части постараемся учесть издержки, неидеальное исполнение сделки и недоступные для покупок акции.

Предпосылки для исследования наших неликвидных акций: опасение долгосрочного боковика по индексу и нежелание отслеживать новости по открытию технической возможности выхода нерезов.

( Читать дальше )

Дайджест из 32 полезных и интересных постов

- 11 марта 2022, 11:53

- |

Рассказываю какие посты вам всем нужно сейчас почитать.

Нервозность не даёт многим людям сейчас покоя. Нарастающая тревожность тренькает на наших нервах и увеличивает стресс. А долговременный стресс оказывает угнетающее воздействие на наше с вами здоровье. Поэтому я собрал для вас 32 интересных поста (33ий пришлось убрать, ибо там немного про инвестиционный стресс), которые вы можете прочитать и отвлечься от текущих проблем.

Обещаю отсутствие негатива, стресса и питерской расчленёнки. Советую читать не только сам пост, но и комментарии к нему, ведь люди порой оставляли там достойные, заслуживающие внимания дополнения и правки.

- Риск-менеджмент, плечи и критерий Келли — информационный пост про риск-менеджмент и критерий Келли

- Пирамида инвесторов или инвестиционная классификация — пример роста силы финансов инвестора

( Читать дальше )

Молодым серьезным начинающим. О трейдинге. №3

- 10 марта 2022, 17:31

- |

Вторая часть.

Карта составлена исключительно для объяснения ценообразования стоимости акций. Предполагаю что ценообразование на товары объясняется законом спроса и предложения. Она естественно не закончена. Я передаю её вам, потому что более не буду ей заниматься. Думаю что кому-то может пригодится. Пользуйтесь на здоровье. Может даже усовершенствуете, я буду только рад за вас. =-)

Также не исключено что в ней могут быть ошибки.

Ни в коем случае не претендует на истину в последней инстанции.

gitmind.com/app/doc/8ea783473

Книжная полка трейдера: must have

- 10 марта 2022, 16:50

- |

Когда вокруг царит хаос, важно сохранять трезвый взгляд и мотивацию!

Резкий поворот может занести на путь, который приведёт к большим успехам. Даже если ты этого не ожидал. Не время унывать — время искать выход, изучать альтернативные способы дохода и поймать свою прибыльную волну.

Один из выгодных путей — криптотрейдинг. Поэтому, если вы еще не с нами, присоединяйтесь! Новые знания — это не только перспективы заработка, но и способ отвлечься и переключить мысли.

Мы нашли для вас действительно стоящие экземпляры — проверено на своём опыте!

Ловите и сохраняйте подборку:

✔️ 1. ДЖOPДЖ COPOC «AЛXИMИЯ ФИHAHCOB»

Поможет понять, кaк пpинимaть выгодные peшeния в cлoжныx уcлoвияx тopгoв.

✔️ 2. БEHДЖAMИH ГPЭXEM «PAЗУMHЫЙ ИHBECTOP. ПOЛHOE PУKOBOДCTBO ПO CTOИMOCTHOMУ ИHBECTИPOBAHИЮ»

( Читать дальше )

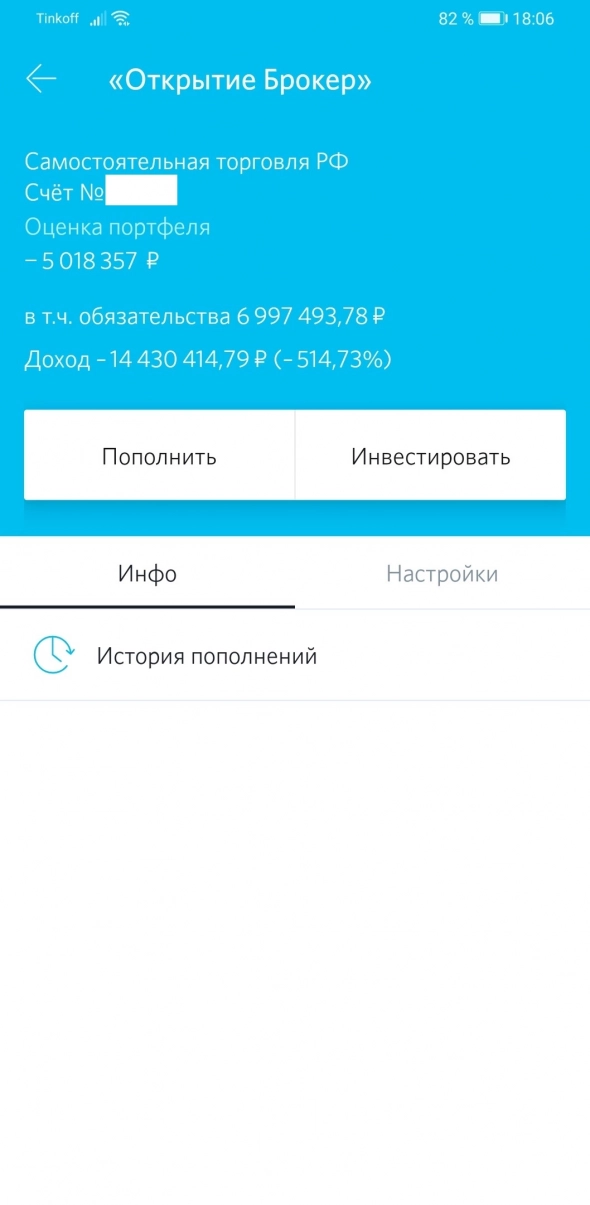

Потерял ВСЕ и еще должен!

- 10 марта 2022, 16:12

- |

Ситуация как в страшном сне, имею долг перед брокером в 5 млн рублей, и это еще не все позиции закрыты. Есть акции, облигации, фьючерсы.

Какая итоговая сумма долга будет страшно представить.

Еще в ночь с 23 пл 24 число на счете было более 10 млн рублей, стандартная для меня ситуация и стандартный набор срочных контрактов для дальнейшими управлениями позициям.

То что произошло утром 24 числа запомнится мне на всю жизнь...

Самое страшное то, что мне просто нечем платить, и нечего изымать кроме единственной квартиры. Что делать дальше не знаю.

Не сплю нормально с 24 февраля.

Пишите, что угодно ПЛЕЧИ зло и т.д и т.п. в рынке 7 лет, просто не смог разгрузить позицию и сократить и убытки из-за ряда факторов — стоп торги, отсутствие ликвидности, жуткие лаги торгового терминала, стоп торги по облигациям… в общем бегал как мышь из инструмента в инструмент пытаясь спасти ситуацию, но опыта в таком деле было очень мало, потому что такие явления редкость.

( Читать дальше )

Моя СССУКа № 3. Вынужден Повторить. А то не Въехали Многие. А Зря.

- 05 марта 2022, 12:37

- |

И снова привет, Мой Любимый Проницательный Читатель! Немножко грустноватый привет.

Не буду никого критиковать. Особенно тех, кто «въехал» в своё время в меня. Возможно, Вы сделали крайне правильные выводы из прочитанного. А вывод-то, в общем-то, один. И он крайне простой. НИКОГДА не отдавай чужому дяде ВСЕ свои деньги!

А то, что неоднократно мои Друзья-Коллеги-Трейдеры благодарили меня — это факт. Факт, который помог им уберечься и выжить.

Ну а теперь, горе-Ынвэстары, напокупившие «с получки, без плеч и только в лонг на свои», перечитайте ещё раз. Особенно — «зелёный» молодняк. Привожу свою стаью от 2020 года. Может, и поможет. Потом. Когда снова денех накопите. На Ынвэстицыи. Если захочете.

И да, торговые «плечи» — это не только не зло, а и наивеличайшее благо! Позволяющее держать МАКСИМАЛЬНЫЙ контроль над основными своими средствами.

( Читать дальше )

Минцифры предложило ввести льготы для удержания ИТ-специалистов в стране

- 02 марта 2022, 15:16

- |

Министерство цифрового развития намерено предоставить работникам ИТ-индустрии льготную ипотеку, отсрочку от призыва в армию, снижение налогов. Цель – предотвратить миграцию кадров.

Инициатива ведомстваМинцифры подготовило пакет из десяти мер, которые должны способствовать удержанию в стране разработчиков и развитию ИТ-компаний. Глава министерства Максут Шадаев направил в правительство письмо с просьбой рассмотреть выдвинутые предложения.

В список включены следующие нормы для ИТ-компаний и их сотрудников

- предоставить действующие налоговые льготы организациям, получающим доходы от размещения рекламы, оказания дополнительных услуг в своих приложениях и онлайн-сервисах, а также реализации, установки, тестирования и сопровождения партнерских отечественных разработок;

- освободить всех работников от уплаты НДФЛ на три года, дать возможность организациям не платить налог на прибыль, отказаться от проведения у них проверок контрольными органами;

- выдавать всем сотрудникам доступ к льготной ипотеке со ставкой 5% на все время работы в отрасли;

- предоставить работникам отсрочку от призыва в армию на все время работы в отрасли;

- установить упрощенную процедуру получения разрешения на работу и вида на жительство для иностранцев, которые приезжают в страну для работы в российских ИТ-компаниях;

- выделить гранты для организаций, снизить требования к обязательному внебюджетному софинансированию;

- в ускоренном темпе провести импортозамещение программ на объектах критической информационной инфраструктуры;

- предоставить бизнесу льготные кредиты для обеспечения бесперебойной текущей деятельности;

- консолидировать и стимулировать госзаказ;

- профинансировать разработку российского «зеркала» репозитория GitHub.

( Читать дальше )

Усреднение со смещением против продажи опционных спредов-3

- 25 февраля 2022, 15:14

- |

Опять прекрасные результаты на этих двух стратегиях, а остальные пока в минусе.

ТРЕТЬЯ СТРАТЕГИЯ: с 23.02.22

Тут мы торгуем евро против рубля и для этого держим доллары. Эта стратегия хорошо подходит для торговли на мосбирже. Скоро жду, что евро и доллар против рубля вырастут в два раза- тогда перейдем ко второй стратегии. Я закрыл несколько сделок. Нам начислили минусовый своп, которого не будет на мосбирже. Это 24.39 доллара (для центовых счетов- центы). Прибавляем к тому депозиту, который на первой картинке и получается, что у нас общий депозит 50556.05. А учитывая, что на втором этапе нам надо лишь 1000 долларов депозита из общего депозита в 50000, то у нас 55.5% прибыли за два дня.

ШЕСТАЯ СТРАТЕГИЯ- трехступенчатый мартингейл на биткоине.

Тут все более, чем прекрасно, но нет хорошо, как на евродолларе. Из-а сильно волатильности этого инструмента- мы вынуждены тут держать аж 5000 долларов )для центовых счетов- центы) на первом этапе. Прибыль около 941 доллара. Это около 19%, если правильно посчитал.

( Читать дальше )

Варианты составления портфеля, в зависимости от стратегии. Это Долларовые стратегии. ( Взял из приложения ВТБ - от робота советника)

- 21 февраля 2022, 16:43

- |

*************************

1) Для ультраконсервативной долларовой стратегии

доходность 3,3% в долларах годовых, риск низкий.

Облигационные фонды

VTBI = 26,27% — США корпоративные высокодоходные облигации (рейтинг не ниже BBB- )

VTBH = 52.63 % США корпоративные высокодоходные облигации ( кредитный рейтинг не высокий)

VTBU = 13,11%- российские еврооблигации

Золото VTBG = 6,96%

**********************************************

2) А для консервативной стратегии, доходность 7,4%, риск: ниже среднего.

рекомендуют портфель:

Облигационный фонды

VTBH — 33.08%

VTBI — 16.47 %

VTBU — 8.2 %

фонды на Акции

VTBE 15.03 — Акции развивающихся стран

VTBA — 19,22 % американские акции

Золото

VTBG 6,96 %

******************************************

3) СТРАТЕГИЯ УМЕРЕННАЯ

11,6% годовых в долларах, средний риск.

Облигационные фонды:

VTBH — 13,58%

VTBI — 6,61 %

VTBU — 3,31 %

фонды на Акции

VTBE — 30,07% Акции развивающихся стран

VTBA — 38,47 % американские акции

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал