Избранное трейдера Георгий Харитонов

💰Сложный процент. Рассказываю, как сформировать капитал в 1 млрд рублей за 30 лет. Это не кликбейт, а вполне реальная математика.

- 10 апреля 2023, 15:45

- |

Подпишитесь и читайте больше постов о финансовой грамотности, обзоров и сделок в моем телеграм-канале! t.me/Vlad_pro_dengi

Инвестирование обычно начинается с небольших сумм, и зачастую на первом этапе накопления капитала (в первые 2 года) хочется все свернуть, потому что откладываешь-откладываешь, а капитал прирастает довольно медленно. Это психологическая ловушка, которая мешает прийти к большому капиталу и заставляет многих инвесторов снять деньги со счета и их потратить, ведь живем мы сейчас (!). Если в самом начале вы не будете дергаться, вы точно заработаете миллионы рублей, а то и миллиард.

К большим суммам от самых малых нас всю дорогу сопровождает друг в инвестициях — сложный процент. Если в первый год вы получаете процентный доход на вложенный капитал, то в каждый последующий вы получаете доход на вложенный капитал + на те проценты, которые накопились у вас за предыдущие годы. Собственно, поэтому процент сложный, потому что подразумевает, что каждый новый год процентный доход идет на сумму, которая уже включает в себя выплаченные проценты предыдущего года.

( Читать дальше )

- комментировать

- 9.5К | ★7

- Комментарии ( 39 )

Хакатон «Финама» по созданию торговых систем. Призовой фонд 450.000 рублей!

- 10 апреля 2023, 11:41

- |

Примите участие в хакатоне «Финам Trade API» — соревновании по созданию торговых систем на основе открытого API «Финама». Призовой фонд конкурса — 450 000 рублей.

К участию приглашаются все, кто заинтересован в разработке финтех-продуктов — алготрейдеры, практикующие разработчики и студенты профильных ВУЗов.

В конкурсе представлено две категории: «Алгоритмические торговые системы (торговые роботы)» и «Неторговые разработки на основе Trade API».

В рамках каждой категории участникам предстоит создать ПО для компьютера или мобильного устройства, способное выполнять торговые и неторговые функции.

В каждой категории по две номинации: «Лучший пример самописного ПО для ПК» и «Лучший пример самописного ПО для мобильных устройств».

Приз за победу в номинациях — 100 000 рублей. Также предусмотрено вознаграждение за самое оригинальное использование Trade API — 50 000 рублей.

Заявки и решения принимаются с 10 апреля по 10 мая 2023 года.

Торгует робот Cubigator - руками не откроешь

- 07 апреля 2023, 15:06

- |

Всем привет.

Закрыл вчерашнюю BUY сделку по сишке на пробой по тренду. Результат 942 пункта 4.7%. t.me/fxtradesignal/29005 В моменте доходило до 8%, но система есть система. Зато пока относительно удачно перевернулся в SELL. Задаю себе вопрос, открыл бы я эти сделки находясь у монитора руками. Ответ — Да ни в жизнь! И только бездушному алгоритму по силам открыть пробой в конце усиливающегося трендового движения, и перевернуться после сильнейшего импульса в сторону этого импульса.

Всем добра и профита.

Интерактивная проверка фильтра.

- 04 апреля 2023, 15:41

- |

Несколько лет назад написал простой инструментарий для лучшего понимания фильтра, что использую. Сам фильтр (торговых сигналов) был опубликован с открытым исходным кодом почти пять лет назад.

Теперь любой желающий может попробовать этот инструмент (beta). А ниже просто покажу его удивительные результаты в теме машинного обучения (МО) через одну из версий (8.13) имитации интеллекта (ИИ).

Подопытный.

Для статистически значимой проверки требуется много сделок, поэтому с помощью вышеупомянутого ИИ был собран робот с просьбой (к ИИ) ничего не фильтровать и быть постоянно в рынке одной позицией, только ее переворачивая. Грубо говоря, вся история торгов — это чередование Buy/Sell.

В итоге в замечательном MT5-тестере с возможностью подключения ONNX-моделей был получен такой результат.

( Читать дальше )

По мотивам постов "по ухабам" и "жить с рынка"

- 04 апреля 2023, 13:47

- |

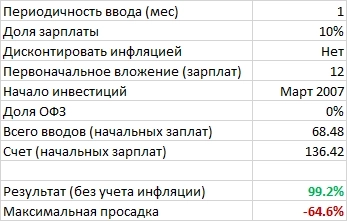

Итак мы начинаем инвестировать в марте 2007-го и невзирая ни на что довкладываем ежемесячно 10% от зарплаты

По сравнению с вложениями мы почти удвоили сумму к концу февраля 2023-го, но не спешим радоваться. Что получается относительно инфляции?

( Читать дальше )

Бесплатные интрадей данные по американским акциям

- 04 апреля 2023, 10:23

- |

Alpha Vantage имеет бесплатную и премиальную версии. В этой статье мы покажем вам, как загружать исторические рыночные данные из источника Alpha Vantage через S#.Data, используя бесплатный коннектор API и опцию бесплатных рыночных данных от Alpha Vantage.

💥Как скачать рыночные данные через S#.Data? В этой статье есть ответы для вас.💥

👉 Откройте приложение S#.Data.

👉 Посетите нашу инструкцию, если у вас нет приложения S#.Data.

👉 Как получить S#.Data

( Читать дальше )

Как редомициляция поможет заработать

- 03 апреля 2023, 12:36

- |

Привет! На связи Go Invest. Чтобы не создавалось впечатления, что все, что у нас есть, – это торговые терминалы, немного разбавим эту тему:) Мы хотим рассказать о некоторых наших продуктах, которые могут заинтересовать тех инвесторов, кто предпочитает более агрессивные стратегии инвестирования. Вот один из них — заработок на смене юрисдикции. Это довольно сложное, долгое и рискованное дело. Однако на нем можно хорошо заработать. Мы в Go Invest знаем, как это сделать.

Сейчас можно выгодно купить ГДР, АДР и акции иностранных компаний российского происхождения, хранящиеся в Euroclear. Затем продать их на локальном рынке, дождавшись смены юрисдикции. Спред между внебиржевым и локальным рынком может составлять 50-150%.

Почему сейчас? В результате санкций владельцы компаний с “иностранной пропиской” столкнулись с трудностями: сложно получать дивиденды, осуществлять платежи по текущей деятельности компании, невозможно продать долю из-за остановки торгов на иностранных биржах.

( Читать дальше )

Как понять, сколько денег нужно инвестировать, чтобы получать 50 т.р ежемесячного дохода-простая формула.

- 03 апреля 2023, 10:33

- |

Изначально, когда я только начинал инвестировать, моя цель заключалась в создании пассивного источника дохода, который, в идеале, сможет заменить мне зарплату на основной работе.

Спустя три года инвестиционной деятельности цель осталась прежней и я убедился в реальности ее осуществить. Улучшилось понимание, сколько мне потребуется времени на ее реализацию и какую сумму я должен иметь на брокерском счету, чтобы условно «больше не РАБотать».

На самом деле, мне нравится моя работа, но осознание зависимости от неё — немного угнетает. Я очень ценю свободу во всех аспектах своей жизни и поэтому, стать финансово независимым-это то, к чему я стремлюсь больше всего!

Итак, при создании пассивного источника дохода, который и обеспечит финансовую независимость, возникает два основных вопроса:

Какой ежемесячный доход мне нужен?

Сколько денег требуется инвестировать для получения такого дохода?

Ответ на вопрос: «Сколько денег нужно получать ежемесячно с инвестиций, чтобы нормально жить?» для каждого будет свой. Кому то хватит и 30 т.р в месяц, а кому то и 300 т.р. будет недостаточно.

( Читать дальше )

Инструменты и типы ордеров, доступные в Go Invest

- 29 марта 2023, 14:40

- |

Отличительной особенностью терминалов Go Invest от других торговых терминалов является обилие различных инструментов, которые помогают инвесторам и трейдерам получить ощутимое преимущество на рынке.

Рассказать обо всех инструментах в рамках одной статьи невозможно, поэтому мы поделимся с вами информацией о самых интересных.

* Первое, на что хотим обратить ваше внимание, — это график. В терминале Go Invest доступно 19 различных графиков отображения цены. Очень удобно реализована торговля с самого графика. Выставить, изменить, закрыть ваш ордер или заявку вы сможете прямо на графике несколькими кликами мыши. Вы также можете выставить заявку, просто наведя курсор на нужную ценовую область на графике. При помощи мыши можно выставлять как лимитные заявки для набора позиции, так и стоп-заявки, которые могут закрыть вашу открытую позицию или будут полезны тем, кто торгует пробои.

На графике можно включить отображение и использовать полезную панель инструментов. Настроить, расположить, составить свой список инструментов вы сможете самостоятельно или использовать настройки по умолчанию. В панели доступно множество инструментов, которые помогут вам автоматически построить на графике “Волны Эллиота” или определить уровни Фибоначчи, и многое другое.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал