Избранное трейдера andronast

Хитрая волатильность фьючерса

- 09 января 2019, 18:30

- |

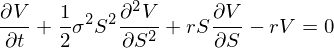

Уверен, что почти все уважающие себя опционщики здесь знают наше любимое уравнение Блэка-Шоулза:

где V — стоимость опциона, S — цена акции, сигма — волатильность акции, r — безрисковая ставка

Также думаю, многие из них знают уравнение Блэка для стоимости опциона на фьючерс. Ведь по идее это оно должно быть нашим любимым на ММВБ, где мы торгуем именно такие опционы:

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 78 )

Латентная проституция

- 16 декабря 2018, 11:18

- |

Увы и ах. Деньги в нашей жизни это 90 процентов всего. За них можно вылечиться, обучиться и иметь при себе всегда красивых молодых девочек.

Так получилось, что с 23 до 30 лет я почти все время просидел дома, непрерывно работая и пытаясь вырваться из оков бедности. К моему счастью, это удалось сделать достаточно быстро и уже будучи 24 летним парнем мне удалось приобрести квартиру 100 метров, где был мой кабинет и отдельный мини спортзал.

Теперь мне 32 и можно сказать, что я наконец то вышел в люди.

«И вот евгений на свободе

Острижен по последней моде

Как денди лондонский одет

И наконец увидел свет»

Писал по памяти

Переехав в сочи я сперва несколько ошалел и был несказано удивлён. Мое воображение было потрясено обилием в нашей жизни латентных проституток. Это когда девочка готова жить и обслуживать кого и как угодно за деньги.

По своему опыту общения, потенциальных латентных проституток среди девочек в этой жизни процентов 70. Причём половина из этих 70 этого даже не отрицают, а другая часть тщательно скрывает, стараясь уйти от людского неодобрения.

( Читать дальше )

Вот бы найти одну удобную позу и довольствоваться всю жизнь!

- 09 декабря 2018, 12:15

- |

Особенно когда открываешь доску опциона, а там прям деньги за просто так раздают и мозги начинают лихорадочно подсчитывать: вот сейчас продам опцион в деньгах (ITM) и/или около денег (OTM), захеджирую риск покупкой опционов вне денег (ATM) и заживу!

Проститесь с этой мыслью, поскольку в день экспирации при любом раскладе от вашей позы останется «дырка от бублика».

Так устроены цены на опцион, что разница между проданными опционами глубоко (и/или около) вожделенной награды и вне его всегда равна размеру страйка.

В рисунке и формулах по опциону на фьюч РТС это выглядит так:

[Short Call ITM (OTM) +short PUT ITM (OTM)] — [Long Call ATM +long PUT ATM] = 2500

Резюме на сегодня: ищешь удовольствие — находись все время в поиске!

Корпоративные бонды под табу для частного инвестора!

- 05 декабря 2018, 17:14

- |

Почему я не рекомендую корпоративные бонды физическим лицам?

В своих выступления и обучающих материалах я всегда говорю, что физические лица должны сторониться вложений в корпоративные облигации. На то есть два простых основания:

- Риск дефолта

- Риск ликвидности

Но обычно, этих простых оснований недостаточно, чтобы убедить людей держаться подальше от «корпоратов». И чтобы показать, почему я решительно против, представляю вашему вниманию настоящую небольшую статью.

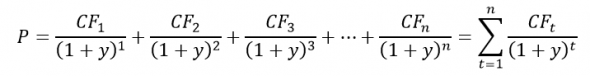

Начнём с основ. Из общего курса по инвестициям, мы знаем, что цена любой облигации определяется из простой формулы дисконтированных (приведённых) денежных потоков. При этом мы можем считать как стоимость облигации из нее, так и доходность к погашению (ставку дисконтирования) если нам известна цена на рынке. Формула 1:

( Читать дальше )

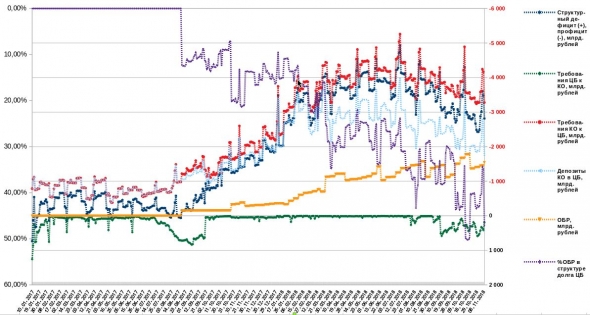

Динамика ликвидности и взаимных требований банков и ЦБ как зеркало развивающегося кризиса

- 10 ноября 2018, 10:25

- |

На данный момент я вижу 3 фазы развивающегося кризиса, и все они, естественно, связаны исключительно с действиями «регулятора», то бишь ЦБ.

1. Август-сентябрь 2017 года. ЦБ пытается спасти крупные банки т.н. «московского кольца» (известные под аббревиатурой БОМП: «Бин банк», «Открытие», «МКБ», «Промсвязьбанк»). В этот период мы видим чёткую «дивергенцию» между кредитами ЦБ банкам и депозитами от банков ЦБ. Моя гипотеза состоит в том, что кредитами заливаются крупные банки, а у средних и мелких избыточная ликвидность ускоренными темпами абсорбируется на депозитах ЦБ, и немного — посредством нового инструмента ЦБ (КОБР), который только-только начинает «тестироваться». К концу года 3 банка ЦБ вынужден национализировать (под ФКБС уходят «Открытие», «Бин банк» и «Промсвязьбанк»). Для этого, естественно, ЦБ просто тупо заливает их баблом. Четвёртый банк (МКБ) «спасает» Сечин. Правда, тоже небесплатно для государства, разумеется.

Далее резко увеличивается скорость и возможность абсорбирования избыточной ликвидности за счёт депозитов ЦБ и КОБР в совокупности, что даёт возможность ЦБ «печатать» всё больше денег.

2. Октябрь 2017 года — конец марта 2018 года. В этот период ЦБ успешно абсорбирует избыточную ликвидность как на своих депозитах, так и за счёт КОБР, которые постепенно «раскручиваются» и увеличивают свою долю в общих заимствованиях ЦБ. Это даёт возможность ЦБ практически безболезненно (до поры до времени) увеличивать денежную базу, которая начинает расти ускоренными темпами. Можно сказать, что ЦБ именно в этот период запустил «печатный станок», в результате чего за год денежная база выросла примерно на 30%.

3. Апрель 2018 года — настоящее время. Последовательно начинают «выдыхаться» оба главных финансовых инструмента для абсорбирования избыточной ликвидности: сначала депозиты ЦБ, а затем и КОБР.Начиная с сентября, мы также видим увеличение кредитования ЦБ части банков. Догадываемся, каких именно. :)

При этом избыточная ликвидность начинает несколько сокращаться, но происходит это практически синхронно со снижением кредитования ЦБ банками путём размещения на депозитах, при сохранении кредитования ЦБ через КОБР, но снижающимися темпами. Доля КОБР в общем долге ЦБ перед банками продолжает расти, и достигла уже более 45%.

2 идеи покупки облигаций

- 08 ноября 2018, 18:29

- |

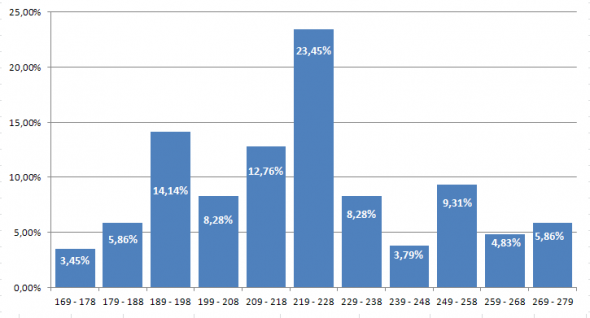

В рублях

Интересным вложением выглядят облигации Ашинского металлургического завода. Я уже писал об этой компании: https://t.me/intrinsic_value/101. Ашинский МЗ – публичная компания с отчетностью, которую аудирует PWC. Бизнес прибыльный с комфортным уровнем долговой нагрузки 2.7х по показателю чистый долг / EBITDA ’LTM. К сожалению, компания не платит и не собирается платить в обозримом будущем дивиденды, поэтому ее акции к покупке не рекомендую. Другое дело, ее облигации серии БО-01. Ставка плавающая: Ключевая ставка ЦБ +1.5%. Погашение в 2024 году. Оферты нет. Фишка в том, что на рынке их можно купить по 81% от номинала. При текущей ставке ЦБ это соответствует годовой доходности в 14% до погашения. Ликвидность минимальная, но в стакане есть крупный продавец (который и обвалил цены). Если кому-то необходимо разместить средства в долгую, стоит присмотрится к этим бумагам.

( Читать дальше )

Еврооблигации БКС "BCS 09/21" (XS1870376461)

- 20 октября 2018, 20:21

- |

Творится на этой секции полная жесть. Информацию по бумагам найти сложно.

Но этот инструмент меня просто убил. «Еврооблигации БКС» это вообще не облигации это Share Linked Notes (Autocall Standard Notes with Snowball Digital Coupon). Долго искал по ключевым словам prospectus и тп, но в конце концов нашел хорошее описание

bcs-sp.com/f/notes/kid-autocall-standart-notes-with-snowball-digital-coupon-due-210930.pdf

Потратив часа 2 я вкурил (вроде), сам никому не советую покупать и считаю, что биржа не должна была допускать такие бумаги к торгам.

Что же это за зверь

Snowball coupon — означает, что последующие купоны зависят от предшествующих. Например может быть формула «предш купон + 3% — LIBOR» и соответственно если первый купон будет 5%, а Libor 4%, то следующий купон 4%. И так далее, и так далее. Но у нас все еще сложнее

Digital coupon — это означает, что есть условие (Digital Coupon Condition) для выплаты купонов. В данном случае, доходность структурной ноты завязана на доходность (изменении цены) худшей из следующих бумаг:

( Читать дальше )

Сколько стоит акция Сбербанка?

- 17 октября 2018, 12:17

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал