SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. bstone

Хитрая волатильность фьючерса

- 09 января 2019, 18:30

- |

Что-то притих наш опционный курятник. Давайте немного поразжигаем!

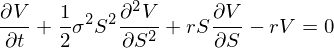

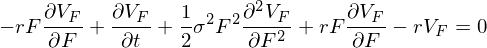

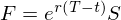

Уверен, что почти все уважающие себя опционщики здесь знают наше любимое уравнение Блэка-Шоулза:

где V — стоимость опциона, S — цена акции, сигма — волатильность акции, r — безрисковая ставка

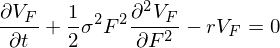

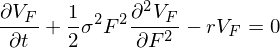

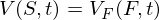

Также думаю, многие из них знают уравнение Блэка для стоимости опциона на фьючерс. Ведь по идее это оно должно быть нашим любимым на ММВБ, где мы торгуем именно такие опционы:

Где Vf — стоимость опциона на фьюч, F — цена фьюча, сигма — волатильность, r — безрисковая ставка

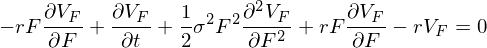

Вроде все красиво и понятно… но почему уравнение Блэка так отличается? Следите за руками:

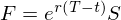

Мы знаем, что из-за принципа безарбитражности, цена фьючерса жестко связана с ценой акции

где T — время экспирации фьюча.

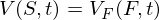

Будем искать решение исходного уравнения Блэка-Шоулза в виде

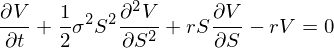

После замены переменных в исходном уравнении получаем:

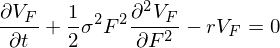

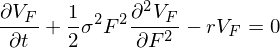

и в итоге приходим к уравнению Блэка:

Внимание вопрос: а что это за сигма у нас в уравнении Блэка? Это волатильность чего? Правильный ответ должен привести к некоторому разрыву шаблонов :)

Уверен, что почти все уважающие себя опционщики здесь знают наше любимое уравнение Блэка-Шоулза:

где V — стоимость опциона, S — цена акции, сигма — волатильность акции, r — безрисковая ставка

Также думаю, многие из них знают уравнение Блэка для стоимости опциона на фьючерс. Ведь по идее это оно должно быть нашим любимым на ММВБ, где мы торгуем именно такие опционы:

Где Vf — стоимость опциона на фьюч, F — цена фьюча, сигма — волатильность, r — безрисковая ставка

Вроде все красиво и понятно… но почему уравнение Блэка так отличается? Следите за руками:

Мы знаем, что из-за принципа безарбитражности, цена фьючерса жестко связана с ценой акции

где T — время экспирации фьюча.

Будем искать решение исходного уравнения Блэка-Шоулза в виде

После замены переменных в исходном уравнении получаем:

и в итоге приходим к уравнению Блэка:

Внимание вопрос: а что это за сигма у нас в уравнении Блэка? Это волатильность чего? Правильный ответ должен привести к некоторому разрыву шаблонов :)

3.3К |

Читайте на SMART-LAB:

Газпром: переворот стоимости и кратный рост прибыли при долгосрочных проблемах в Ормузском проливе

Газпром — темная лошадка российского рынка, только ленивый не пнул эту компанию/акцию за последние 3 года

Я же считаю, что любая...

16:45

💼 Хэдхантер: дивиденды съедают проценты

Крупнейшая онлайн-платформа по поиску работы отчиталась по МСФО за 4 квартал и весь прошлый год Хэдхантер (HEAD) ➡️ Инфо и показатели...

14:37

«Ренессанс страхование» запускает сервис проверки юридической чистоты сделок с недвижимостью с гарантией выплаты компенсации

«Ренессанс страхование» вывел на рынок сервис, объединяющий юридическую экспертизу документов при покупке недвижимости и страховую защиту...

11:40

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога bstone

- Intraday

- LUA

- Ri

- SR

- Аллирог

- аналитик

- аналитика

- биржа

- Блэк-Шоулз

- бонус

- брокеры

- вероятность

- визуализация сделок

- Волантильность

- волатильность

- волны эллиота

- Волотильность

- герчик

- демо форекс

- депо

- депозит

- Дискреционный трейдинг

- ДУ

- интрадей

- книга

- Книги

- Коровин

- короткий стоп

- кризис

- кукл

- лчи

- лчи 2015

- Маркидон

- мобильный пост

- Нефть

- опрос

- опцион

- опционы

- опыт

- открытие брокер

- оффтоп

- просадка

- психология трейдинга

- развод

- рецензии

- рецензия

- риск

- роботы

- рублебакс

- рынок

- Сбер

- сбербанк

- Сбой на бирже

- сделки

- семинар Герчика

- си

- скальп

- слив

- смартлаб

- стакан

- стоп

- Стоп-лосс

- ТА

- технический анализ

- торговые роботы

- трейдер

- трейдинг

- улыбка волатильности

- уровни

- шорты

- Эллиот

- юмор

У нас еще и ставка r обычно равна 0…

Как говорится: "В военное время значение ПИ может достигать 4."

По сути вопроса:

если Вы просто формально подставили V = V(F(S),t) в первое уравнение и далее также формально дифференцировали, то константный параметр sigma, очевидно, все еще остается волатильностью акции.

Кстати, в этой связи возникает логичный вопрос(ы):

— отличается ли волатильность фьючерса от волатильности акции (Базового Актива)?

— Если отличается, можно ли на этом заработать?

— Как? (ответ на последний вопрос логично обсуждать в личке =D )

bstone, наверное, очевиден. Но в акциях комиссии убийственные. И с их учетом очевидность перестает быть очевидной. =)

flextrader, не убедили. Но идея хорошая.

Атомарный рейт меньше, но мы потом все просуммируем и вычтем его к чертям, поскольку это константный дрейф, который к волатильности отношения не имеет.

Туше?

Но у меня другой вопрос. Если мы рассматриваем сигму как одно СО, то что мы видим. Измеряя нашу волу мы рассчитываем куда может дойти цена за время Т. Куча ПО волу умножает на корень из Т и строит канал. Однако стоимость опциона, как и его края, стоят не на одном СО. Там 1/2Пи^0.5. Соответственно возникает вопрос, что означает эта сигма. То что цена придет с вероятностью в сигму время*вола*1/2Пи^0,5, или цена придет как вола*время.

bstone, это, видимо, бесполезно пытаться объяснить.

Дмитрий всегда делает прикидки на коленке и там всегда участвует сигма как характерная величина пройденного расстояния.

Дмитрий Новиков, как мы недавно выяснили в соответствующем топике "справедливая цена — это такая цена, от которой тошнит и покупателей и продавцов". Да, при ее вычислении в формуле появляется сигма (где-то глубоко закопанная). Ну и что?

Это я предложил потом считать «справедливой» медиану, а не МО. Но строгая математика со мной не согласна.

А Вы почему-то притягиваете к рассуждениям ширину зоны убытка. Но она никак не участвует в вычислениях.

Дмитрий Новиков, "Справедливая цена это стоимость хеджа". Вообще неверно. Вы, видимо, неправильно поняли Кирилла? Он очень доступно про это в своей лекции сказал. Или сами себя запутали в какой-то момент.

В реальности мы имеем дельта-хедж и другие опционные контракты. Их суммарная стоимость и есть стоимость нашего хеджа. Поэтому сигма напрямую и влияет на справедливую цену — через стоимость дельта-хеджа. Но похоже, что Дмитрий интерпретирует это как-то по-другому.

bstone, кстати, кто-то продолжает упорно шортить край. Улыбки все на дальних крыльях очень вдавлены. Слишком сильно, чтобы продавать, но неддостаточно, чтобы покупать.

Наверное, «кукл» гребет изи мани. Он же знает, что никуда БА не выпустит из рейнджа…![]()

Дон Маттео, если стаканы пустые формулы становятся в 10 раз нужнее. Чтобы самому знать где встать, где соломку постелить и кто кого сейчас ошкуривать будет.

В переполненном стакане с нулевым бид/аском можно тупо работать как с линейным инструментом и ни о чем не думать. Имхо.

Вы же гений опционов. Даже формулы не нужны. А все крохоборите. Из-за 2-3 шагов цены готовы отказаться от сделки? Я понимаю в хфт — там 0.1 ш.ц. означают разницу между жизнью и смертью.

А потом маркет-мейкеры уходят. Потому что нет оборота — нет прибыли. Соответственно, нет конкуренции за сужение бид-аска.

Может, надо теорцену к чертям убрать??? На западе вообще нигде нет такого, чтобы биржа что-то там транслировала по опционам. И ничего. Прекрасно себя чувствуют.

Sofikhafi,

1. Алгоритм высасывания из пальца теорцены известен и опубликован в документах биржи. Все кто хотел с ним ознакомились.

Самое главное что надо понимать: теорцена биржи вообще не имеет никакого отношения к понятию "справедливая оценка опциона".

А "преступный бред" — потому что иногда теорцена биржи идет вкривь и вкось. Наискосок, набекрень и наперекосяк. Игнорируя как здравый смысл, так и котировки ММ.

2. А Вас послушать — биржа — это такое сборище добрых людей, которые обязательно должны за свой счет держать нулевой бид-аск спред и обязательно подставлять свои заявки под выгодные Вам цены.

Утром хотите купить по 100 — подайте Вам офер 100. Вечером хотите продать по 150 — подать сюда бид 150. И причем чтобы утром офер был ниже «теорцены биржи», а вечером, чтобы бид был «выше теорцены».

Sofikhafi, Вы же сами в это не верите.

Вот в мартовской серии РИ стоят биды выше теорцены. Берите на здоровье. Или ждете еще больше выгоду?

Sofikhafi, а Вы умеете отличать «смену тренда» от «существенно коррекции»?

Я — не очень.