Избранное трейдера alexis79

Насколько дешев российский рынок?

- 29 марта 2023, 09:45

- |

Если сравнить все публичные российские компании к выручке (P/S) – выйдет около 0.6, что втрое ниже, чем в США и может быть создаться иллюзия недооцененности рынка.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 13 )

Рецензия на книгу Джейсона Цвейга "Мозг и деньги" (Your Money and Your Brain)

- 29 марта 2023, 09:19

- |

Отличная книга по финансовому бихевиоризму. Она написана журналистом для простых инвесторов, но истинную красоту книги смогут по достоинству оценить профессионалы. Прекрасно подойдет в подарок для любознательных детей-подростков или для вашего друга, который хочет начать заниматься торговлей на бирже, но пока не знаком с психологией поведения на финансовых рынках. В книге часто упоминаются различные психологические финансовые эксперименты на людях, обезьянах, птицах. Как пример, зефирный тест Уолтера Мишеля.

Одна из главных мыслей книги заключается в том, что нельзя открывать торговый терминал с сознанием, искаженным какими-то эмоциями или химическими веществами. Алкоголь, никотин, кофеин, марихуана, кокаин, морфин, эйфория, грусть, печаль, радость от получения большого куша, счастье, веселая музыка, грустная музыка. Всё это может повлиять на ваш процесс принятия решения о покупке или продаже. Обязательно нужен какой-то период «охлаждения» перед торговлей, чтобы привести нервы в порядок, очистить свое сознание.

( Читать дальше )

Эту книгу я бы однозначно посоветовал всем бедолагам, хроническим неудачникам и неудачницам

- 27 марта 2023, 17:30

- |

5⭐️!

Я бы эту книгу однозначно посоветовал всем бедолагам, хроническим неудачникам и неудачницам. Всем, кто постоянно болеет, испытывает проблемы с поиском партнёра, кто постоянно ворчит или жалуется на жизнь и так далее. Причем, я думаю, что читать ее надо не один раз, а то прочтешь раз, все забудешь и ничего не поменяешь...

Ну и всем остальным книга тоже будет полезна. Она написана более чем 60 лет назад, по сути, книга про то, как сделать свою жизнь более счастливой.

В чем основной смысл?

Напрягать свое воображение и рисовать то желанное будущее, в котором ты хочешь оказаться. Рисовать воображение желанного себя. По идее чем-то схоже с трансерфингом реальности Вадима Зеланда

Интересная идея в том, что в воображении можно даже эффективно тренировать любые навыки, будь то игра в теннис или публичные выступления.

После прочтения этой книги у меня возникло желание написать себе гайд с инструкциями на каждый день, чтобы не забыть, что именно надо делать, чтобы оставаться позитивным человеком с позитивными устремлениями в будущее, и, главное, с позитивными реакциями на все, что происходит со мной по жизни.

Старому миру-конец,это все...

- 26 марта 2023, 11:28

- |

а по совместительству простого трейдера ...

После визита в Москву СИ, даже Трамп понял что произошло.

-Вы видели, президент Си умный, и президент Путин умный,

-очень умные люди,

-стояли и обсуждали мировой порядок на следующие сто лет», — подчеркнул политик, выступая перед сторонниками в штате Техас.

Трамп также добавил, что Москва и Пекин в настоящее время едины.

Прибавим сюда Иран, Саудовскую Аравию, КНДР-получим кулак который решил противостоять в открытую мировым банкирам.

Это уже даже не обсуждается-это констатация факта.

Этот кулак привлекает новых и новых сторонников, достаточно посмотреть на реакцию которая идет по миру

закрепили-продолжим

Россия начала СВО в ответ на не исполнение нашего ультиматума Рябкова.

Мы их честно предупредили, что мы будем вынужденно произвести военно-технический ответ.

СВО и есть наш военно-технический ответ НАТО -так как они отвергли ультиматум.

А ведь до ультиматума мы много лет хотели мирно решить украинский вопрос-в ответ получили лишь обман с минскими соглашениями.

( Читать дальше )

Как получить налоговый вычет по ИИС онлайн в 2023 году

- 24 марта 2023, 10:55

- |

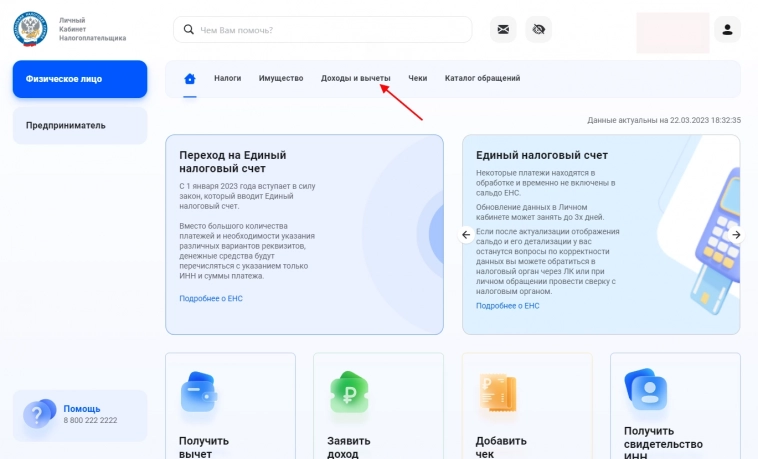

Не думал, что вернусь к этой схеме. В прошлом году впервые получил налоговый вычет по упрощенной схеме. Это очень удобно! Но как писал вчера, в моей налоговой что-то сломалось и упрощенка пока не работает. Пришлось подавать документы по-старому. Поэтому этот пост прежде всего для тех, кто оказался в такой же ситуации. К тому же обновился сайт личного кабинета налогоплательщика.

Еще одно отличие (оно же упрощение) по сравнению с прошлыми годами: сведения о вашем ИИС уже есть в налоговой системе, поэтому не нужно запрашивать документы у брокера.

Итак, по порядку.

Заходим в личный кабинет налогоплательщика. Выбираем пункт Доходы и вычеты.

Здесь будет список ваших деклараций 3НДФЛ. Если еще не подавали, то жмем кнопку Подать декларацию. Если она уже прошла проверку, то выбираем.

На этом этапе, возможно, система попросит вас сделать или перевыпустить неквалифицированную электронную подпись. Ее можно сгенерировать тут же на сайте.

( Читать дальше )

Из открытых в 2022-м брокерских счетов лишь 3% оказались реально новыми

- 24 марта 2023, 09:03

- |

В 2023 году имеем удивительные вещи -

РБК пишет.

Из 9 млн новых счетов только 300 тыс. имеют деньги на балансе и открыты не в результате перехода от одного брокера к другому, следует из данных ЦБ. Зампред регулятора констатировал общее снижение числа активных клиентов на рынке

В 2022 году было открыто 300 тыс. уникальных (не связанных с переходом от одного брокера к другому) брокерских счетов с ненулевым балансом, рассказал заместитель председателя Банка России Филипп Габуния на сессии Российского форума финансового рынка.

«Да, снизилось число активных кошельков клиентов — по нашим оценкам, довольно сильно, примерно 13% подобных клиентов ушли. При этом мы видим и приход новых инвесторов, в меньших объемах, но тем не менее. Уникальные, новые счета, не связанные с техническими перебросками: больше 300 тыс. таких [розничных] клиентов, у которых счета — это ненулевые счета», — сказал Габуния.

( Читать дальше )

Вокруг света за 80 дней - сколько денег потратил Филеас Фогг на кругосветное путешествие?

- 24 марта 2023, 08:46

- |

Действие романа происходило в 1872 году, то есть примерно 150 лет назад.

Во-первых, Фогг поставил на кон своё состояние £20,000 фунтов 1 к 1. В текущих ценах это £2,9 млн или 270 млн рублей.

Во-вторых, само путешествие обошлось ему в £19,000 фунтов, то есть £2,7 млн.

Таким образом, выиграв спор, он почти ничего не заработал, а лишь отбил свои расходы.

Сев на судно из Нью-Йорка в Ливерпуль, он пообещал несговорчивому капитану по £2 тыс за пассажира. Таким образом, он заплатил за каждого £290 тыс, или 27 млн рублей за человека. За четверых получилось 108 млн рублей! Причем в числе пассажиров был еще и сыщик Фикс, зачем он платил за него — совершенно непонятно, но того требовал сюжет😄.

Аналогичную сумму, £2 тыс Фогг потратил на слона, когда внезапно оказалось, что отрезок железной дороги в 50 миль до Аллахабада не удалось достроить:)

В конце путешествия Фогг купил у капитана его судно за $60,000. В те годы в США шла Гражданская война, поэтому курс доллара к фунту упал до 7-10, стало быть это могло быть в районе £9 тыс или £1,3 млн или 120 млн рублей.

( Читать дальше )

Еще не поздно вернуть налоги с инвестиционных доходов за 2020 год

- 23 марта 2023, 11:17

- |

До 2021 года можно было возвращать налоги, которые уплачивались со всех доходов, включая инвестиционные, облагаемых налогом по ставке 13%. Если у вас был доход от операций с ценными бумагами, то этот доход можно было уменьшать на социальные и имущественные вычеты и возвращать налоги.

Начиная с 2021 года возвращать налоги можно только с тех доходов, которые входят в основную налоговую базу, например с зарплаты или сдачи в аренду имущества. А доход от операций с ценными бумагами с 2021 года в основную налоговую базу не входит.

Напомним, что по закону можно возвращать налоги за три предыдущих года. В 2023 году можно подавать на возврат налогов за 2022, 2021 и 2020 годы.

Это значит, что за 2020 год еще можно вернуть налоги, которые вы уплачивали со своих инвестиционных доходов. Вспомните, были ли у вас расходы на лечение, обучение, а может быть вы вносили деньги на ИИС и не получали вычет. Если да, то можете смело подавать декларацию и возвращать инвестиционные налоги за последний 2020 год!

( Читать дальше )

Метод ТАТАРИНа: Как постепенно увеличивать объем торговли?

- 21 марта 2023, 11:43

- |

Начинаешь с 50 тыс рублей.

Постепенно заработал, раскрутил счет до 150 тыс рублей.

Можешь закинуть еще 50 тыс.

С одним плечом это уже 400 тыс рублей.

Заработал с этих 400 тысяч, — можешь еще докинуть.

Я бы увеличивал счёт постепенно.

Но прежде чем увеличивать счет, заработать изначально ты должен не одной сделкой, а плавно, постепенно, каждый по 3-5 тысяч.

Довнести можно небольшую сумму.

Сам Татарин входит на весь счет.

Раньше зарабатывал в месяц 120 тыс рублей с друзьями и счастливые ходили в боулинг отмечать в конце месяца.

Сейчас столько в день счет может колебаться.

ссылка на интервью

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал