Избранное трейдера alexis79

Обзор книги «Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно»

- 08 августа 2023, 11:10

- |

Автор книги — инвестор из Красноярска Александр Силаев. Простой нашенский парень, а мыслит очень оригинально. Читать книгу интересно.

Александр написал обширный обзор по финансам с экскурсами в историю денег, советами по инвестициям и торговле, обзором стратегий, приправленный философскими рассуждениями. Интересное чтиво с множеством авторских заключений, которые стоит взять на заметку.

✔️ Инвестиции нужны если:

- Нужно перенести потребление в будущее без потерь.

- Готовы уделить время и силы, чтобы перенести в будущее потребление с приростом.

- Радует само наличие капитала и его прирост.

- Радует умножение капитала как процесс интересной игры.

- Важна реакция тех, кому важно наличие у вас капитала.

- Важна экономия на страховке.

- Важна экономия на кредите.

✔️ Базовая формула дохода инвестора на открытых финрынках:

пассивная безрисковая ставка + премия за риск + премия за скилл – инфляция – реализованные риски ± случайность.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 17 )

Инвестиции для новичков. III

- 08 августа 2023, 09:20

- |

Выводы и последний штрих.

Самый простой, но при этом весьма доходный в долгосрочной перспективе подход для инвестиций новичку на мой взгляд — инвестиции в крупные дивитикеры бизнес которых не уменьшается. Думаю доходность на которую можно рассчитывать при регулярных взносах(при наличии диверсификации во времени) около 10% над инфляцией, на дворе 08,08,23. За счет дивидендов новичку будет проще абстрагироваться от колебаний цены акции.

Финальным штрихом считаю регулярную балансировку портфеля: если у вас пять акций, и вы каждый квартал будете приводить портфель к состоянию когда в каждой бумаге по 20% — вы будете без риска продавать дорого, и покупать дешево, не пытаясь угадать что и куда пойдет. На упрощенном примере: у вас две бумаги, в каждой по 50$, одна выросла в два раза, другая упала. (у вас стало 125$: 100 + 25), вы сбалансировали ваш портфель по бумагами 62,5 + 62,5(простите за дробь). А цены вернулись назад, первая бумага выросла в два раза. А вторая упала… У вас стало уже 161,25$. При том что обе акции стоят сколько стоили, а вы своей диверсификацией только риски уменьшили. Это не «грааль», но прям важная часть того как покупать дешево, и продавать дорого не зная что будет. Оно дешево или дорого относительно вашего портфеля. А денежные коровы долгосрочно менее волатильны чем другие бумаги.

( Читать дальше )

Доступное жилье - миф, или реальность?

- 08 августа 2023, 08:05

- |

(спойлер — миф). В эпоху, когда 3/4 сделок с жильем проходят с ипотекой, формула счастья проста — цена умножить на процентную ставку и разделить на срок кредита. Если платеж комфортен — жилье доступно. По моим оценкам, льготную ипотеку надо было остановить в середине 2021 года. А текущие цены и ставки убили «доступность» минимум в 2 раза.

Немного истории (как ее запомнил я)

2017 год. Рынок недвижимости устал от трехлетней стагнации, ведь после всплеска активности первого квартала 2015, когда все пытались пристроить дешевеющие рубли – рынок замер. Сделок было мало, каждый покупатель на вес золота. Посетителям часто предлагали чай с плюшками, и цену снизить на пару процентов можно было с порога.

2019 год. Рынок оживает и даже потихоньку растет. Продавцы грезят новым долгосрочным ростом и пытаются продать застоявшееся жилье. Покупатели смотрят со стороны и ожидают, что после осторожного роста, цены и дальше уйдут вправо; драйверов роста недвижки нет.

( Читать дальше )

6. Ошибка выжившего

- 08 августа 2023, 06:28

- |

Ошибка выжившего – склонность недооценивать недоступные наблюдению данные по группе «погибших», где следствием могут стать ложные выводы, зависимости и завышенные ожидания.

Это очень известное заблуждение, но при этом и часто встречается.

За примерами далеко ходить не надо:

🔸Раньше дома строили на века. (Сохранились самые качественные и особо красивые, за которыми ухаживали. Остальные давно снесли).

🔸Билл Гейтс, как и некоторые другие миллиардеры, бросил универ и стал успешным. (Во-первых, он бросил Гарвард, а не ПТУ. Во-вторых, мы не знаем историй тех, кто не добился успеха. А по статистике их намного больше).

🔸Почти все зарубежные фильмы хорошие, а наши сами знаете. (На международный рынок выходят только лучшее). Аналогично с музыкой и пр.

🔸Оценивать всю страну по впечатлению от столицы.

🔸На фондовом рынке часто показывают Баффетта, Линча, Сороса и других, как примеры успешных инвесторов и трейдеров. У них же получилось.

Вообще любые истории успеха могут грешить ошибкой выжившего. Мы не знаем всей статистики. Часто не видно даже успешные случаи, но маленького масштаба, где люди смогли перейти на качественно другой уровень капитала / жизни, но не выдающиеся, чтобы этим восхищались.

( Читать дальше )

Бог не Тимошка — видит немножко. Транссахарский газопровод из Африки всё, Нигер наш

- 07 августа 2023, 21:38

- |

После того, как ЕС и США устроили подрыв СП-2, лидеры Евросоюза задумались над реализацией масштабного проекта — строительства Транссахарского газопровода из Африки (в обход Сирии), а здесь им не повезло как «Северными потоками». Ломать — не строить. Договорённости между ЕС и африканскими странами были достигнуты, только вот теперь они буквально сорваны на фоне революции в Нигере. И именно это государство играет в проекте огромную роль.

Для Брюсселя стало привлекательно то, что завершить строительство газопровода можно было достаточно быстро, поскольку прокладывать его планировалось непосредственно по земле. Но политический фактор оказался сильнее, и теперь Европа не получит даже 30 млрд кубометров газа.

По предварительным оценкам, строительство Транссахарского газопровода обошлось бы в 13 миллиардов долларов. Его протяжённость достигала бы 4128 километров, а пропускная способность — 30 млрд кубометров.

Посмотрел на китайскую стиралку. Увидел войну.

- 07 августа 2023, 21:37

- |

Сколько людей — столько мнений. Но вот что я вам скажу. Китаец — молодец. В работе почти каждый день и не по разу. За 2 года издаваемые звуки не изменились. Вибрации не появились. На крышке стиралки уверенно стоит и не падает такой шампунь в высокой узкой банке. Все работает, как надо. Нареканий нет (сплюнул три раза).

О чем этот пост?

О том, что китайские товарищи постепенно убивают европейских производителей. И это для последних плохо кончится. Евро сдохнет. Европейцам придется жить по средствам и как-то отдавать долги. Будет кризис. А потом — война. Такое часто бывает в мире людей, не желающих мириться с падением уровня жизни.

Вот о чем я подумал сегодня, глядя на свою китайскую стиралку...

Ахтунг:

Друзья, это пост не про стиралки, а про китайскую экспансию!

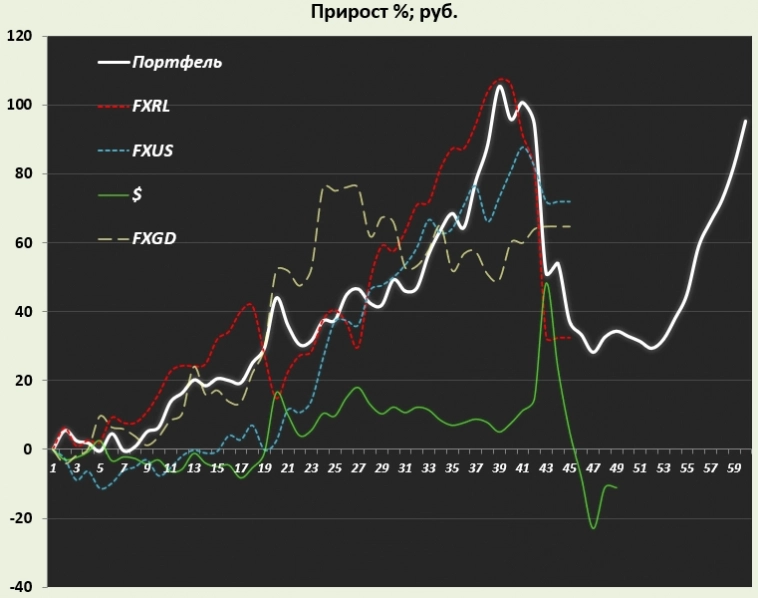

Индексное инвестирование проиграло!

- 25 июля 2023, 21:07

- |

Решил сделать экспресс-скрин результатов за почти 5 лет инвестирования. Есть забавный скрин где я сравнивал доходность с фондами финекс:

Так вот фонды в 2022 сошли с дистанции(( Так что индексно инвестировать может и легко, но не всегда весело.

В целом, медленно и уверенно портфель прошел кризисный момент. Спустя 5 лет я уже не смотрю каждый день на свои акции и вообще в целом мне стало достаточно пофиг, что с ними происходит в моменте. Есть долгосрочные идеи под которые бумаги в портфеле, пока не сломались, держу и потихоньку докупаю

( Читать дальше )

Qlua: размещаем таблицу в скрипте, остановка скрипта при удалении таблицы, работа с цветом. Пишем своего советника (начало).

- 24 июля 2023, 18:05

- |

Продолжаем изучение qlua, cегодня:

Интегрируем таблицы в структуру скрипта qlua.

Удаляем таблицы через DestroyTable.

Останавливаем скрипт через IsWindowClosed.

Обработка события закрытия таблицы через коллбэк.

Работа с цветом SetColor, Highlight, SetSelectedRow.

Пишем простого советника.

В прошлый раз мы рассмотрели как с помощью qlua создать таблицу в торговом терминале и заполнить её информацией из таблицы текущих торгов. Но это была статичная табличка, чтобы её «оживить» нужно разместить операции с нашей таблицей внутри структуры скрипта в функции main.

Саму таблицу мы можем создать до цикла while и внести неизменяемые данные (в нашем случае тикер и наименование бумаги), а уже заполнить цифрами и обновлять внутри цикла. Пока будет работать скрипт таблица будет обновляться.

function OnInit()

tikers = {"GAZP", "SBER", "VKCO"}

progname = "mytable :"

timeout = 5000

end

function OnStop()

do_it = false

message(progname.." Финиш.")

end

function main()

message(progname.( Читать дальше )

Прислали отзыв на книгу Механизм Трейдинга

- 12 июля 2023, 12:43

- |

В личку незнакомая дама прислала отзыв на мою книгу «Механизм трейдинга». Давно мне на эту тему никто ничего не писал (как будто книги больше и не существует вовсе), поэтому с радостью публикую этот отзыв.

Здравствуйте, прочитала вашу книгу Механизм трейдинга и хочу лично поблагодарить вас за нее. Да, пришлось распрощаться с голубой мечтой стать трейдером, очень отрезвляюще. Спасибо, что так четко описали суть профессии, развеяли сказочные ожидания.

Очень сильно поразила глава 9 Исполнение и особенно описание вашего личного опыта «Психология — выводы». Еще нигде не встречала такого точного описания конфликта между рефлекторной Системой 1 и думающей Системой 2. Больше 10лет занимаюсь саморазвитием и по сути оно сводится именно к этому единственному принципу!

Очень круто, что вам удалось отследить его и описать все подводные камни в виде страхов и соблазнов. Рынок, который дает пощечины и соблазняет, — это сама жизнь! И следовать думающей Системе 2 нужно каждый день во всех сферах жизни, иначе как и в трейдинге, рефлекторная сольет всю прибыль в ноль.

Кроме того, дама по имени Клара задала мне ряд вопросов:

( Читать дальше )

Как я учу нейронки. Моя первая нейронка. Подготовка кода и данных

- 18 июня 2023, 17:16

- |

Привет смартлаб. Свою «карьеру» на СЛ, как и собственно карьеру в трейдинге я начал с цикла статей, как я «готовил» протокол FIX для валютного рынка. К слову сказать, тогда еще молодой провинциал никому не был нужен в столицах, я был прижат к стене и просто начал писать, как я готовлюсь к работе. Это сыграло сильнейшую роль в моем будущем.

Сейчас я не преследую никаких целей. Хотя… Тут не стоит зарекаться. Как сказал однажды коллега: «Ты конечно молодец, создал себе на СЛ портфолио и теперь оно играет на тебя». Ну да, что есть, то есть. Но на текущий момент, мне просто интересно рассказывать, как я иду по этим ступенькам. Слушать и прислушиваться к вашим комментам. Так что вы тут можете мене ругать, отрицать и отговаривать, как в предыдущем топике )

Собственно почему? Ну знаете, это профессиональная чуйка. Я стал видеть в них будущее. Это знаете, как примерно в 2017 почувствовался вкус денег в стратегиях и пришла такая же чуйка, что нужно срочно переквалифицироваться на fpga разработчика и начинать развивать эту тему в стратах. Чего уж там скрывать, это тогда сыграло решающую роль и с тех пор, скорее всего, я могу назвать себя уже неплохим спецом в этой тематике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал