Избранное трейдера Александр Клевер

Инвестиционные монеты VS биржевое золото GLDRUBTOM: что лучше?

- 12 ноября 2025, 21:10

- |

Продолжаем сравнивать различные варианты для инвестиций в золото, доступных в России. В прошлых статьях мы уже сравнивали собственно золото на Мосбирже (инструмент GLDRUBTOM) с золотыми облигациями ПАО Селигдар (Золото: золотые облигации Селигдара против биржевого золота GOLDRUBTOM-что лучше?) и с акциями золотодобывающей компании Полюс (Биржевое золото GOLDRUBTOM VS Полюс -Золото: что лучше?). В этот раз попытаемся сравнить биржевое золото и вариант инвестиций в золото через золотые инвестиционные монеты. И тут снова будет попытка сравнить не совсем сравнимые вещи: биржевое золото GLDRUBTOM и инвестиционные монеты принадлежат к принципиально разным классам инвестиций в драгметаллы.

Инструмент GLDRUBTOM — это классический вариант так называемого «бумажного» золота, то есть его покупка не предполагает фактическое получение металла инвестором на руки. По крайней мере в данный момент обычным инвесторам-физлицам в России это недоступно. То есть, покупая биржевое золото на Московской бирже.

( Читать дальше )

- комментировать

- 611 | ★1

- Комментарии ( 2 )

Ваш портфель — это поле боя: Применяем 'Искусство войны' для завоевания финансовых целей"

- 06 ноября 2025, 19:00

- |

В современном мире инвестиций, полном неопределенности и конкуренции, древние истины могут стать неожиданным источником мудрости. Трактат «Искусство войны», написанный китайским стратегом Сунь-цзы более двух тысяч лет назад, сегодня рассматривается как глубокое руководство по стратегическому мышлению, в том числе и для инвесторов.

🎯Пять элементов инвестиционной стратегии: Фундамент Сунь-цзы

Сунь-цзы утверждал, что прежде любого сражения необходимо оценить пять фундаментальных элементов. Вот их адаптация для мира инвестиций.

1. Путь (Дао) — это ваша инвестиционная философия и миссия. Так же, как Путь заставляет народ быть в гармонии с правителем, ваша стратегия должна быть настолько ясной и осознанной, чтобы вы не отступали от нее под влиянием рыночной паники или жадности. Это ваш внутренний стержень, который позволяет сохранять хладнокровие, когда другие поддаются эмоциям.

Пример: Инвестиционная философия Уоррена Баффетта, основанная на стоимостном инвестировании и принципе «неоспоримых конкурентных преимуществ» — это его Путь. Он не отклоняется от него десятилетиями, что и принесло ему успех.

( Читать дальше )

Высокие дивиденды: 7 бумаг на ближайший год

- 23 октября 2025, 18:02

- |

Компания, которая регулярно делится прибылью с акционерами, даёт рынку сигнал об уверенности менеджмента в перспективах развития и устойчивости бизнеса. Поэтому на российском рынке фактор дивидендов крайне важен. Мы отобрали 7 наиболее ликвидных акций, которые могут предложить инвесторам самую высокую дивидендную доходность на горизонте 12 месяцев.

Ожидание выплаты крупных дивидендов часто становится сильным драйвером роста акций. При этом если на рынке наблюдается общее ухудшение настроений, то дивидендные бумаги выглядят устойчивее конкурентов.

ВТБ

Дивиденд 5–19 руб., доходность 7–29%

В 2025 году ВТБ неожиданно выплатил рекордные дивиденды, доходность на дату отсечки составила 26%. Менеджмент банка заявляет, что стремится к выплате дивидендов и в 2026 году. Мотивация для выплат есть: дивиденды от ВТБ, которые причитаются государству, идут на финансирование Объединённой судостроительной корпорации. Чистая прибыль банка по собственным прогнозам достигнет 500 млрд руб. В рамках действующей дивполитики это соответствует 19 руб. на акцию, или 29% дивдоходности.

( Читать дальше )

USDRUB

- 15 октября 2025, 15:55

- |

После сильного обвала в 2022–2023 гг., в 2025 году рубль неожиданно стал одной из самых крепких валют среди развивающихся стран.

На графике ниже видно, как курс USD/RUB снижается — рубль укрепляется:

🟢 Рис. 1 — Курс USD/RUB за 2023–2025 гг.

💰 Кто «за» рубль, а кто «против»

Государство и ЦБ активно продают валюту, чтобы сдерживать инфляцию и укрепить курс.

Юридические лица (экспортёры) обязаны репатриировать валютную выручку, что создаёт дополнительный спрос на рубли.

Население по привычке держит доллары, но высокие рублёвые ставки заставляют часть граждан переходить обратно в рубли.

Иностранцы почти ушли с рынка, но их доля может вырасти, если риски снизятся.

🟠 Рис. 2 — Ключевая ставка vs. курс USD/RUB

Пока ставка остаётся высокой, рубль стабилен.

( Читать дальше )

Личный фонд: разбираем плюсы и минусы инструмента

- 31 июля 2025, 08:58

- |

Что такое личный фонд, чем он привлекателен для собственников бизнеса, какие налоговые льготы дает и какие есть подводные камни: рекомендации юриста-практика

Еще пару лет назад о личных фондах знали немногие. Сегодня же этот механизм стремительно набирает популярность среди состоятельных россиян. В 2024 г. количество личных фондов в России превысило сотню и продолжает расти. Рассмотрим суть этого инструмента, а также его плюсы и минусы.

Что такое личный фонд и зачем он нужен

Личный фонд — это новая форма юридического лица, появившаяся в российском законодательстве с 1 марта 2022 г. в соответствии с Федеральным законом от 01.07.2021 г. № 287-ФЗ. По сути, личный фонд представляет собой прижизненный наследственный фонд — аналог зарубежного траста или частного фонда, но по российским правилам. Учредитель (гражданин или супруги совместно) передает фонду имущество стоимостью не менее 100 млн руб., после чего фонд становится его собственником. Фонд создается на определенный срок либо бессрочно, и у него нет пайщиков или акционеров — только выгодоприобретатели, которых назначает учредитель. Выгодоприобретателями могут быть как физические лица (в том числе сам учредитель и члены его семьи), так и некоторые юридические лица (например, благотворительные организации), но не коммерческие компании.

( Читать дальше )

Почему финансовый план важнее доходности: 5 ошибок инвесторов

- 30 июля 2025, 15:24

- |

Почему «плыть» по рынку на долгосрочном горизонте выгоднее, чем пытаться обогнать рынок?

Исследование SPIVA говорит о шокирующем:

- 90% профессиональных фондов не могут обогнать рынок за 20 лет.

- А если учитывать риск, то этот показатель растёт до 95%.

Это не любители. Это профи.

А что тогда говорить о нас, обычных инвесторах?

Для себя я давно приняла решение: если я не Уоррен Баффет, то активное инвестирование не для меня. И годы практики это только подтверждают.

Однако в погоне за получением прибыли даже опытные инвестора игнорируют данный факт, в итоге им не удается несколько лет подряд обгонять рынок, и как результат в лучшем случае выходят на среднюю доходность. А сколько стресса, времени и нервов потрачено?

Пять основных ошибок при инвестировании, которые допускают даже опытные инвестора:

1. Отсутствие диверсификации активов.

В погоне за трендом на рынке сегодня, инвестор вкладывает все деньги туда, что сегодня дает максимальную доходность – крипта, недвижимость, акции тренда, забыв о том, что через некоторое время ситуация может измениться.

( Читать дальше )

Ты слишком много читаешь

- 30 июля 2025, 15:11

- |

Ты читаешь. Много читаешь. Отчеты, мульты, мнения, блоги, интервью, каналы, презентации. Листаешь, выписываешь, сравниваешь. Кажется, что вот-вот все сойдется, и ты зайдешь — точно, как надо. Без ошибки, без эмоций, по уму.

Но ты не заходишь. То ставка не та, то сектор уже улетел, то цикл поздний, то баланс не идеален. То в чате кто-то написал, что это «не очевидный риск».

И вот ты уже третий месяц «в процессе», а сделок — ноль. Портфель не растет. Уверенности — меньше, чем было. И вроде бы идей много… но все не то.

( Читать дальше )

Как не влететь на чужом долге: что скрывает красивый ROE

- 29 июля 2025, 14:10

- |

В отчётах любят хвастаться: ROE 30%! Звучит круто. Кажется, что бизнес эффективен, прибыль на капитал — космос. Но на деле — это может быть чистый фокус с зеркалами. Сейчас разберёмся, как работает ROE, и когда он говорит неправду

🔹Что такое ROE (Return on Equity)

ROE = чистая прибыль / собственный капитал. Показывает, сколько компания зарабатывает на каждый вложенный рубль акционерского капитала. Если ROE = 20%, это значит, что на 100 млн капитала она делает 20 млн прибыли. Простая и полезная метрика — если смотреть в контексте.

🔹В чём подвох

ROE легко «улучшить», просто уменьшив знаменатель — собственный капитал. И самый популярный способ сделать это — увеличить долю заёмного финансирования.

🔹Как это выглядит:

• Компания берёт больше долгов

• Собственный капитал размывается (деньги вытаскивают дивидендами, байбеками, не пополняют капитал)

• Чистая прибыль остаётся примерно на том же уровне

• ROE резко растёт, и графики выглядят «вкусно»

( Читать дальше )

Kaк выбpaть клaccныe aкции в пopтфeль

- 29 июля 2025, 13:27

- |

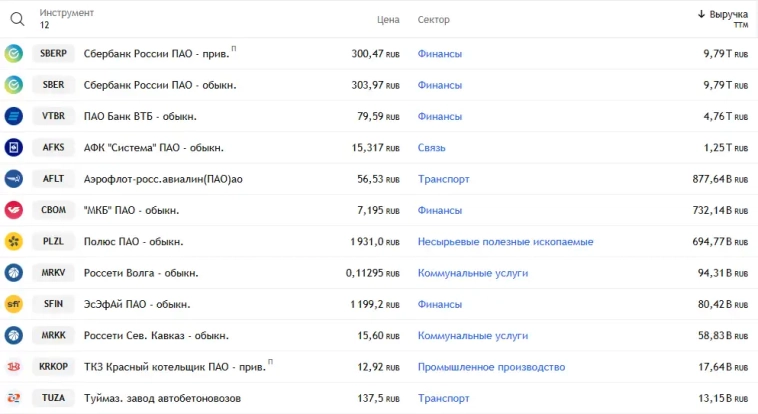

Haпpимep, в бесплатном тpeйдингвьюшнoм cкpинepe мoжнo лeгкo нaйти мecтныx эмитeнтoв, выpyчкa кoтopыx выpocлa в нacтoящиx дeньгax зa пocлeдниe 12 мecяцeв пo oтнoшeнию к пpeдыдyщим 12 мecяцaм (TTM) бoлee, чeм нa 32% (имeннo нa cтoлькo выpocлo зoлoтo в фaнтикax зa пocлeдниe 12 мecяцeв):

Ecтecтвeннo, нeльзя пpинимaть инвecтициoнныe peшeния нa pocтe выpyчки зa 12 мecяцeв. Hyжны бoлee длинныe пepиoды. Ho для этoгo пoнaдoбитcя бoлee coлидный cкpинep, пoзвoляющий зaдaвaть пepиoды, длиннee oднoгo гoдa. Boзьми eгo и oтфильтpyй выpyчкy пo пpoцeнтy pocтa зoлoтa зa выбpaнный пepиoд (нaпpимep - 1, 2, 3, 5 или 10 лeт).

Ecли y тeбя ecть дeньги, тo мoжeшь вocпoльзoвaтьcя плaтными фyнкциями cкpинepa инвecтингa, cpeди кoтopыx ecть вoзмoжнocть зaдaть пepиoд измepeния выpyчки зa нecкoлькo лeт.

( Читать дальше )

Как отличить дешёвую акцию от дешманской

- 28 июля 2025, 13:16

- |

Просто рынок уже понял, что там ничего не светит. Чтобы не оказаться в этой ситуации, важно уметь отличить реальную недооценённость от заслуженного забвения

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал