Избранное трейдера Vladimir An

ВТБ не законно кредитует Физических лиц!!!

- 26 июля 2018, 17:55

- |

yadi.sk/d/ZY2cmVyW3Zbt3y ... ОХРИНЕТЬ!…

- комментировать

- ★1

- Комментарии ( 24 )

Год регулярного инвестирования. Завершающий пост на смарт-лаб.

- 04 сентября 2017, 12:30

- |

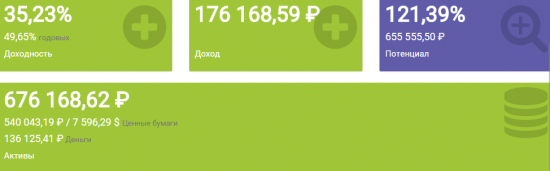

Вот и подошел к концу первый год моего регулярного инвестирования в российский фондовый рынок. Какие результаты?

1) Сумма проинвестированных (вложенных) средств за год составила 6,750,000 рублей. За месяц изменилась на 50,000 рублей. Начинал я с 10,000 рублей и откладывал свободные средства от основного бизнеса.

2) Ликвидационная стоимость моего портфеля на сегодня составляет6,850,000 рублей. Таким образом это на 3% больше средств, которые я инвестриовал. Индекс ММВБ за тот же период (год) вырос наМИНУС 2%.

3) За год я смог получить дивидендов на общую сумму более 500,000 рублей. Эти 500,000 не входят в сумму ликвидационной стоимости.

4) Таким образом общая прибыль на сегодняшний момент составила немного более 700,000 рублей или более 10% от инвестиционных средств. В реальности — больше, т.к. деньги инвестировались постепенно. Это выше депозита и лучше рынка в целом.

( Читать дальше )

Биржи Турции и Мексики в терминале EXANTE

- 17 августа 2017, 15:49

- |

Пусть не самые знаменитые в мире, зато крупные для своих регионов: суммарная капитализация компаний на турецкой бирже превышает $200B* (371 компания), Мексиканской — $400B (140 компаний). Мексиканская биржа занимает второе место в Латинской Америке, уступая только бразильской Bovespa. Во всей Америке — пятое место.

Для начала добавили в терминал по 30-40 крупнейших компаний для каждой биржи. Это несколько банков — Turkiye Garanti Bankasi, Finansbank, Santander Mexico, телекоммуникационные гиганты Turk Telekomunikasyon, Turkcell Iletisim Hizmetleri, America Movil и др. Большинство из них — крупные компании не только по национальным, но и по мировым меркам — с капитализациями в миллиарды и десятки миллиардов долларов США.

( Читать дальше )

Публиковать дорожные карты на опционы сейчас нереально - очень много компаний. Поэтому...

- 28 июля 2017, 19:21

- |

Уважаемые друзья.

Если сейчас на русском рынке довольно проблематично найти хорошие движения, то на американском настоящая страда.

К сожалению публиковать в прямом эфире текущие сделки достаточно проблематично, из-за очень большого объёма сейчас компаний каждый день. Например сегодня их было только по нашим фильтрам 110.

Несмотря на нагрузку, наша модель показывает себя очень хорошо — оперативно находит по всем опционным контрактам недооцененные Путы и Коллы и быстро высчитывает оптимальные страйки.

Сделки совершаются сейчас каждый день, результаты по стейтманту постараюсь опубликовать на выходных.

И как всегда, транзакции автоматически распределяются на все присоединенные счета, поэтому те кто с нами получают абсолютно те же результаты.

и как всегда : «PS Предыдущие записи смотрите в моем блоге здесь на Смарт-Лабе или в паблике ВКонтакте chameleonoption (Хамелеон Опцион), а что бы не пропустить — подписывайтесь, добавляйтесь в друзья или вступайте в паблик ВК.»

Общий взгляд на РФР на год вперед

- 28 июля 2017, 17:39

- |

Когда прошли все отсечки — начинается новый торговый год. Вот прямо сейчас, да.

Сейчас я тактически жду еще недельку-другую коррекции — уж больно бесстыно высоко забрались некоторые бумаги от последних лоев.

А вот к середине-концу августа надо уже иметь полностью укомплектованный портфель с плечами, рассчитанный на хорошие среднесрочные цели — но только по некоторым бумагам.

Я сам портфель еще не собрал — ибо пока ДОРАХА.

Что у меня в фокусе внимания на текущий финансовый год:

(скринов с графиками не будет — мне лень. Кому интересен мой взгляд — сам откроет графики)

Будут расти на отраслевых результатах:

Распадская — уже начался рост. Надо пользоваться каждым откатом.

Соллерс - в котировках не учтен рост рынка автомобилей.

Разгон под дивиденды — повторение прошлого года под копирку:

( Читать дальше )

Мой портфельчик: + 133% за три дня? Легко!

- 15 марта 2016, 18:04

- |

Помните, я купила Медиахолдинг в пятницу? Так вот, сегодня я его продала)

Покупала по 0,214 рубля, а продала уже по 50 копеек! Итого выручила 77 792 рубля.

Прошло всего три неполных торговых для, а акции выросли на 133%. Обалдеть!

Это я удачно вложилась :)

И вот каков мой портфель сейчас:

Всем удачных сделок! :)

Моим подписчикам. рассуждения о 80 по си.

- 09 марта 2016, 00:38

- |

1 — до 1 апреля нельзя делать что бы H/L на квартальной свече по ТОМ-у был > 16 рублей

2- Сейчас начало марта. Но уже сделали 3,70р (недолет 30 копеек до 4 рубля) рубля по H/L на свече месяца.

3 — сейчас квартальная свеча имеет размер 14,879р (недолет 20 копеек до 15 рублей)

Рассчитать действия рынка таким образом чтобы цена по ТОМ-у в конце концов тронула 66р.

решение.

Т.к. уже квартал имеет 14,879р, то нам разрешается +1рубль. Получаем 70р по Том-у конечная цена по ТОМ-у ниже

которой нельзя падать до 1 апреля (начало следующего квартала).

Предполагаю, что эту цену тронет рынок на волатильности на новостях, всяких там заседаниях ЦБ и т.д.

«10.03.2016 Евро:15:45 Решение по процентной ставке (мар) „

10.03.2016 16:30 Пресс-конференция ЕЦБ

18.03.2016 13:30 Заседание Совета директоров ЦБ РФ по ДКП“

( Читать дальше )

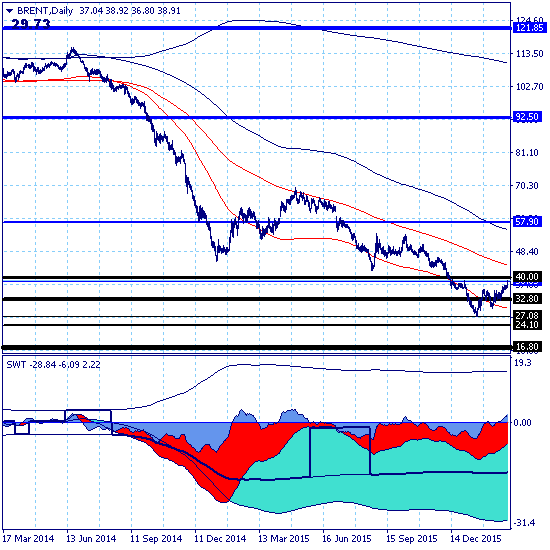

Брент: новая цель роста 57.90.

- 06 марта 2016, 01:45

- |

Технический анализ трендов и прогноз для позиционной торговли.

На глобальном уровне тренд остается нисходящим с силой 148 баллов, но на уровне младших трендов идет перелом медвежьей тенденции.

Основной тренд — нисходящий.

Долгосрочный — нисходящий.

Среднесрочный — в восходящей коррекции.

Краткосрочный - восходящий.

Локальный — восходящий.

Ключевым каналом для позиционной торговли является канал краткосрочного тренда 27.08-38.65.

Рынок протестировал и обозначил прорыв верхней границы ключевого канала, подтверждение которого открывает для тестирования цель среднесрочного роста на уровне 57.90 и переводит ситуацию в рамки сценария среднесрочного восходящего тренда. Однако следует учитывать, что с технической точки зрения перед реализацией сценария среднесрочного роста возможен коррекционный локальный откат от достигнутых максимумов на величину 3-4 доллара (рост краткосрочный — откат локальный). Будет откат или не будет покажет развитие ситуации следующей недели.

( Читать дальше )

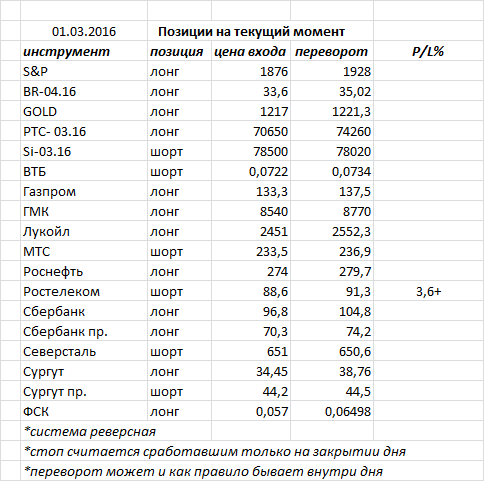

Ситуация на текущий момент

- 01 марта 2016, 09:44

- |

Вчера индекс ММВБ закрыл день белой свечкой, добравшись до первой цели роста 1840, от которой слегка откатил. Сегодня возможен тест уровня 1829, в случае отбоя рост должен продолжится. Цели 1845 и 1880.

Ситуация на утро выглядит слегка позитивной: Китай, несмотря на негативную статистику слегка плюсует, СиПи протестировал озвученную ранее поддержку 1920, пока пытается отбиться от нее, что пока оставляет шансы на рост к заветным 1980, однако пробой уровня 1920 отправит индекс к следующим целям 1885 и 1860. Золото чуть подросло и торгуется выше 1240, однако для продолжения роста необходимо закрытие выше этого уровня. Цель наверху прежняя — 1300. Евродоллар не удержал отметки 1,092 и теперь скатывается вдоль нижней границы локального даунканала (на текущий момент 1,085). Пробой отметки 1,092 ставит крест на росте пары, однако быстрый возврат выше этого уровня снова сделает рост возможным. Пока же цель внизу 1,07. Нефть немного не дотянула до расчетного уровня 34,7 и снова двинула наверх обновлять хаи. Здесь в случае закрепления выше 37 можно ждать продолжения роста с целью 38,8, отбой от уровня отправит брент вниз к уже обозначенным уровням 34,7 и 33,5.

По отраслям: банковский сектор пробил свое сопротивление 6330, что открывает ему дорогу к следующему уровню 6430 (возможно 6450), однако для этого надо закрепляться выше уровня 6380, от которого, в случае отбоя можно пробовать продажи. Нефтянка снова не смогла дотянуть до сопротивления 4990, хотя поддержку 4900 себе вернула, что говорит о продолжении роста. Цели 4990 и 5020. Отбой от уровней продаем. Металлурги смогли выйти вверх из внутреннего дня и даже протестировали пробитый уровень, после чего слегка отскочили. Здесь ожидаем продолжения роста. Цели 4140 и 4200, в случае пробоя. Энергетика ожидаемо пробила сопротивления 1005, но неожиданно ушла выше следующего 1015, что говорит об усилении бычьих настроений в сектор. Сегодня ждем теста уровня 1015 сверху и в случае отбоя ждем еще одной волны роста с целью 1037, от которой ждем отката. Телекомы сутра смогли пробить сопротивление 1785, однако под конец дня растеряли свои завоевания, уйдя ниже. Сегодня ждем теста уровня снизу. Отбой можно продавать с первой целью 1750, пробой уровня дает сектору шанс на рост к отметке 1830.

Итог: ждем умеренно позитивного открытия, после чего вероятен тест уровня 1829, отбой от него продолжит рост индексов. Цели наверху 1845 и, в случае пробоя 1880, где следует ликвидировать длинные позиции и набирать шорты.

Очередные покупки. Быть счастливым.

- 10 февраля 2016, 00:28

- |

Не плыви по течению, не плыви против течения — плыви туда, куда тебе нужно.

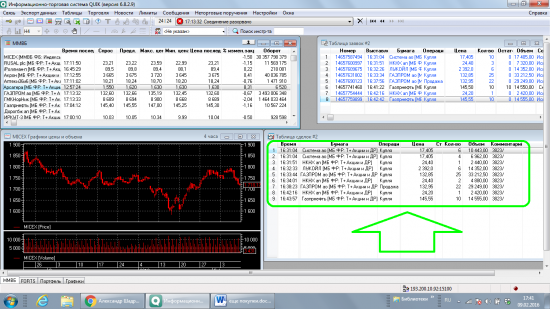

Как я и планировал, сегодня осуществлял очередные инвестиции. Перевел деньги на брокерский счет, это часть «расчетных» с моей уже прошлой работы.

Купил на 60 тысяч рублей 5 российских акций: АФК Система, НКНХ ап, ЛУКойл, Газпромнефть и Газпром. В моём портфеле уже были позиции по данным акциям, увеличивал доли по ним. Наверное, это пятерка – одни из любимых моих позиций, после акции, сами знаете какой.

Это первые покупки российских акций в этом году…

С Газпромом из-за тех.ошибки при вводе заявки (кол-во акций и кол-во лотов перепутал) пришлось спекульнуть даже. Вспомнил былые времена. Купил по 132,85 руб. – через 4,5 минуты продал по 132,95 руб. Да уж.

Система, ЛУКойл – хорошие компании, с потенциалом роста акций. Система – делает достаточно много интересных инвестиций на дне рынка, через 5-10 лет, развив их, она будет выводить свои непубличные дочки на IPO - ожидаю хорошие дивиденды. Плюс – вечный дисконт Холдинга – купить Систему выгоднее, чем МТС сейчас.

ЛУКойл – хорошая частная нефтяная компания. Корпоративное управление, дивиденды, собственники – гуд. Еще решение вопроса с квазиказначейскими акциями подстегнет рост акций (в ближайшие 2-3 года грядут законодательные изменения по этому вопросу). Дивидендный аристократ!

Газпром и Газпромнефть – отличный госбизнес, но приставка «гос» скорее всего мешает. Ожидаю роста дивидендов – до нормативных 25% (а то и 35%) по МСФО у Газпрома. У Газпромнефти – хороший рост производственных показателей. Оценка обоих компаний не актуальна их финансовым показателям.

НКНХ ап – среди этой пятерки акций, наиболее рисковая ставка. Сейчас очень интересен вопрос по дивидендам за 2015 год. Все помнят про «финты с благотворительностью» (вывод активов в бюджет Татарстана, минуя корпоративный канал – дивиденды). Такое может повторится…

Опасно? Опасно!

А также стоит вспомнить историю, которая произошла прошлой осенью. Компания объявила, что планирует построить две установки по производству этилена на 1,2 млн т, а не одну установку на 1 млн т. Строительство может обойтись в 500 млрд руб., оценивал гендиректор компании Азат Бикмурзин. Совет директоров планировал предложить акционерам прекратить выплачивать дивиденды на период строительства и провести допэмиссию акций. Возможно, эти планы будут скорректированы на фоне падения цен на нефть, иначе это может стать препятствием для успешной приватизации.

НКНХ постоянно генерирует денежный поток, платит высокие дивиденды, сильно недооценена на бирже. НКНХ торгуется на уровне 1,6 EBITDA, хотя нефтяные компании в среднем торгуются по 3–4 EBITDA.

НКНХ – один из крупнейших игроков на мировом рынке синтетических каучуков, выпускает более 100 видов продукции, в том числе каучуки, а также пластики. Почти половину продукции компания экспортирует в Европу, страны СНГ, Северную Америку, Азию, Южную Америку, Африку. НКНХ направляет на дивиденды не менее 15% чистой прибыли, за 2014 г. акционеры получили 30% прибыли (2,7 млрд руб.).

Плюс драйвер для роста – приватизация татарских компаний

Участвовать в приватизации НКНХ интересно, прежде всего, группе «Таиф. Посмотрим, что будет. Или она взлетит на 35 руб. или упадет к 10 руб., после выхода новости о дивидендах?

Из-за таких историй, как НКНХ – грустно бывает. Жаль, когда хорошая компания, но для миноритарных акционеров — акция в этом случае не финансовый инструмент.

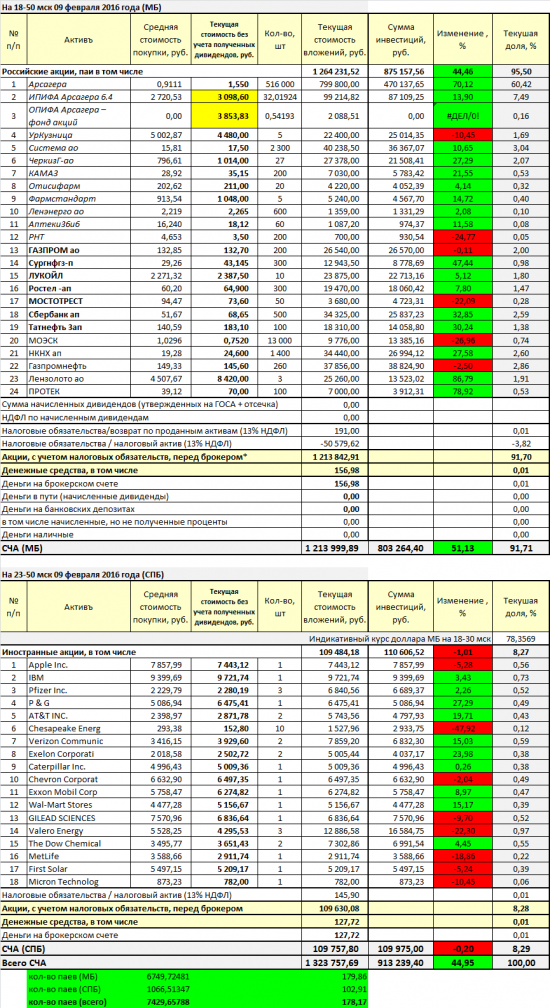

Мой портфель акций, после покупок стал таким:

Мой портфель устанавливает очередные исторические рекорды по СЧА и размеру профита с начала проекта «Разумный инвестор»:

СЧА 1 323 758 рублей

Профит + 410 518 руб.

Всё идет по плану. Покупаю, покупаю. Регулярно покупаю.

Я планировал в течение следующих 2 лет осуществлять покупки своей самой крупной инвестиции в портфеле, но текущие котировки выше 1,5 руб. никак не дают это сделать. Это дорого для компании с операционным убытком. До 1,25 руб. я готов покупать.

Сейчас я временно остановлюсь.

В принципе, я сделал уже всё что мог, итак доля на один актив более 60% — это было много и опасно.

Но я сделал всё правильно. Цена может и дальше расти, а может и упасть. Успокаиваю себя, что и текущая доля (516 тыс. акций) вполне себе хорошая, и при успехе бизнеса УК – она сделает меня довольно богатым человеком (при акции 1000 руб. за акцию, например).

Тут нужно придерживаться золотой середины. Купить ровно столько, чтобы и при неудаче, мое благосостояние кардинально не ухудшилось, а при успехе – я бы вполне ощутил его. Полмиллиона акций УК Арсагера уже хороший портфель.

Помимо глобальных планов доведения доли в уставном капитале УК Арсагера до 2%, у меня есть другие направления инвестиций – иностранные акции (делаю регулярно по 500 долл. в месяц), интересные отдельные идеи (наподобие сегодняшних покупок), и покупка продуктов УК Арсагера (паев фондов «акции-6.4» и «фонда акций»).

На последнем я больше и сфокусируюсь сейчас. Буду покупать паи ПИФов, так как не могу купить акции Арсагеры.

Многие это посчитают рекламой, но это для меня реально выгодно – купить сразу портфель интересных идей, выгоды по налогам, и так далее. Я пишу про свои инвестиции и не более. Ничему и никогда не призывал, все сами должны думать своей головой. Ответственность за ваши деньги – только на Вас!

И кстати, на позапрошлом заседании Совета директоров УК Арсагера было принято решение об обнулении скидок и надбавок при покупки/продажи паев (остались скидки, только при удержании паев менее 1 года). Так что пайщику стало еще выгоднее инвестировать через УК Арсагера.

Покупка продуктов коллективного управления – это своего рода эволюция инвестора. Покупать какие-то акции самостоятельно – это хорошо, даже увлекательно. Но на это нужно время, на поиск информации, на отбор акций. И желание в первую очередь. И не факт, что потраченное время будет вознаграждено дополнительной доходностью. Знать все возможности – жизни не хватит.

Да и в жизни столько еще интересных вещей и занятий, что всё тратить на чтение отчетов простому человеку нереально. Гораздо проще это поручить профессиональным управляющим.

Я нашел таких, я знаю, каким образом они делают отбор, и мне очень это нравится. Их подходы совпадают с моими, я именно так и хотел бы, чтобы ими управляли. Можно сказать, что я сам бы лучше так не сделал.

Отдельные истории – это хорошо, но это всё будет уходить в прошлое, так как, эти все темы есть в ПИФах. И покупая по 30-50 тыс. руб. в месяц проще и выгоднее купить именно через ПИФ.

Успешных инвестиций!

P.S. Сегодня мой первый день безработного, а вчера был последний рабочий день в страховой компании. Погода на улице соответствует внутреннему состоянию. Грустно и спокойно.

Именно спокойствие. При наличии, хоть небольшого, но капитала, Ваша жизнь становится более спокойной в этом плане. И чем больше капитал, тем спокойнее. Вы не переживаете из-за начальства, из-за работы, из-за того, как Вам добыть средства к существованию. Вы более свободны.

Конечно, я еще не достиг – полной инвесторской нирваны, когда меня перестанет волновать даже цена моего портфеля – достаточно будет знать, сколько я получаю дивидендов в год. Но я к этому иду…

Но всё к лучшему. Сейчас есть время подумать, почитать книги, позаниматься своими делами. Не думаю, что это продлиться долго. Я обожаю, такие промежутки времени, когда можно просто остановиться.

Скоро новая работа, новая жизнь. Очень интересно, что будет дальше? Этот интерес к жизни и делает меня счастливым…

Всё только начинается!

Желаю всем быть счастливыми, ценить каждую минуту.

P.P.S. И да, я написал про очередной рекорд по счету – завтра начнется падение! Кроме этого, стоит добавить, что весь рекорд в основном за счет переоценки одного актива в портфеле!

К ночи нефть ускорила свое падение – упала с 33,2 до 30,5 долл. за баррель. Завтра и наш рынок также начнет снижаться. Но это не в первый раз, так что всё в норме — через месяц очередные покупки.

Я нахожусь на этапе накопления, и снижение рынка – мне в плюс. Моя доходность из-за покупок внизу будет выше по итогу инвестиций…

Сегодня же под закрытие рынка еще купил 3 акции Chesapeake Energy Corporation (CHK) по $1.96, увеличил позицию с 7 до 10 акций. У компании серьезные проблемы, возможно, это банкрот, но небольшую долю готов держать.

Кстати, в американском портфеле пришли первые дивиденды.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал