Избранное трейдера abc45

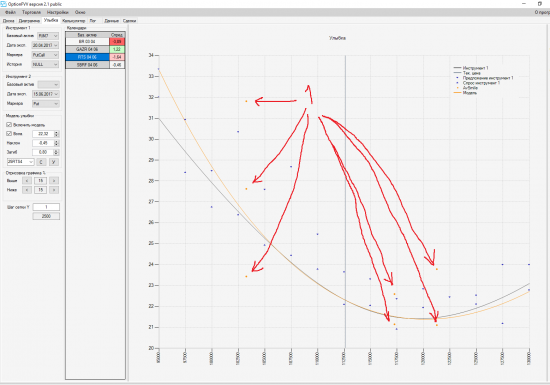

Анализатор опционных позиций. OptionFVV. Версия 2.1 public

- 26 марта 2017, 21:14

- |

Здравствуйте дорогие друзья!

Тема этого обновления — работа со своей моделью улыбки.

Эту версию мне помог создать Дмитрий Новиков. Помогал с формулой расчета, обсуждали юзабилити, ну и конечно же помог отловить баги и глюки, касаемые модельной улыбки. Мы с ним обкатали 2 версии пока не получилась эта окончательная третья версия. Так что спасибо ему большое за всё.

В текущей версии, на самом деле 2 модели улыбки.

1. Это моя, которой я давно пользуюсь. Нарисована в виде оранжевых маркеров (точек) на диаграмме (1).

Рассчитывал так, брал базу улыбки с 2010 по 2016 годы и рассчитывал относительное отклонение страйков с дельтами 0,1 0,25 и -0,1 от центрального в процентах. Рассортировывал по папачкам, каждая из них это срок сколько осталось до экспирации дней и в каждой из них считал среднее значение. Так я получил среднее отклонение интересующих мне страйков от центрального. А зная волу центрального и сколько дней до экспирации, не сложно высчитать волу страйков с дельтами 0,1 0,25 и -0,1.

( Читать дальше )

- комментировать

- 8К | ★72

- Комментарии ( 113 )

Опционы по взрослому (календарный спред).

- 16 марта 2017, 12:34

- |

Вообще это самая простая тема. Мне придется ссылаться на календарные позиции в дальнейших рассуждениях, поэтому я об этом пишу. Это скорее общеобразовательное повествование. Поэтому гуру прошу не пинать, а для постигающих опционный мир это должно быть интересно.

Волатильность входит в стоимость опциона через время. То есть там такое выражение в d1 сигма*корень из времени до экспирации. И если времени у нас осталось мало, близко к нулю, то и волатильность уже не играет роли и наоборот. Поэтому попробуем посмотреть на эти опционы через жопу желтые очки. Представьте себе, как исторически могло сложиться в прайсинге опционов. Не стали бы трогать волатильность. Ну есть БА, у него есть вола, пусть себе болтается. Делаем ее константой. Тогда опционы нужно было бы оценивать в днях до экспирации. При этом мы бы продавали опцион, который исполнится через 30 дней, по цене 40 дневного опциона. 10 дней ложились бы к нам бонусом. И спред бы у нас считался в долях дня. Мы ведь считаем дюрацию облигаций, используя дни? А почему не посмотреть на опционы под тем же углом. Тем более в календарном спреде у нас один БА с одной волатильностью. Я составил табличку

( Читать дальше )

ДОХОДНОСТЬ РУБЛЕВОГО carry trade 2016

- 22 февраля 2017, 12:18

- |

— Папа, почему ты каждый день молишься на портрет Эльвиры?

— Потому что, сынок, Эльвира богиня CARRY, она дает нам много денег.

— Пап, а что такое carry?

— Это очень просто, сынок.

Берешь, например, один доллар с нашего швейцарского счета, конвертируешь его, получаешь 75 рублей.

На 75 рублей покупаешь ОФЗ под 10% годовых.

Офз вносишь обеспечением за акции, и покупаешь сбер на 150 рублей ( с плечом 2).

Акции сбера вместо денег используешь как депозит для валютных спекуляций, и продаешь фьючерсов на 400 рублей ( плечо5).

А через год делаешь все наоборот.

Получаешь доход от укрепления рубля и свопов, 100 рублей, от акций 50рублей, и от офз еще 9р.

Возвращаешь доллар на счет в швейцарский банк, а на заработанные ДВА С ПОЛОВИНОЙ доллара, покупаешь дом в майями.

— Понял, сынок?

— Пап, а кто оплачивает нам такой огромный доход?

— Лохи, сынок, типа нашего соседа дяди Бори.

У него завтра сбербанк заберет квартиру, потому что он не моожет платить ипотеку, а ипотеку он не может платить, потому что его матрешки стали слишком дорогими для иностранцев.

-Я понял, пап, Эльвира -это антиРобинГуд, она забирает деньги у бедных и отдает их богатым!

Плеер опционных позиций. OptionTesterFVV. Версия 1.

- 18 февраля 2017, 20:18

- |

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

QUIK, LUA, Робастность и прочее...

- 02 февраля 2017, 14:31

- |

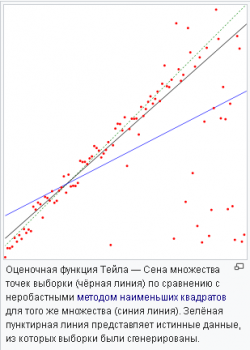

Выбрал наипростейшую — "Оценочная функция Тейла – Сена"

Эта оценочная функция может быть эффективно вычислена и она нечувствительна к выбросам. Она может быть существенно более точна, чем неробастный метод наименьших квадратов для несимметричных и гетероскедастичных данных и хорошо конкурирует с неробастным методом наименьших квадратов даже для нормально распределенных данных в терминах статистической мощности.

Метод признан «наиболее популярной непараметрической техникой оценки линейного тренда»

Сказано — сделано.

( Читать дальше )

Опционы. Еще раз о методах расчета HV

- 01 февраля 2017, 15:02

- |

Возвращаюсь к вопросу о лучшем способе расчета HV, поднятом в давнем посте «Об оценке будущей волатильности».

Проверим выводы статьи на новых данных и добавим другие способы расчета волатильности.

Как и раньше, в этом забеге не участвует IV, в следующий раз напишу о ней.

Период расчетов расширен до интервала 2010-2016.

Добавлены другие подходы к подсчету волатильности, учитывающие high/low, а также построенные на часовом таймфрейме.

Все методы:

RV0 — HV без дрифта,

Exp — экспоненциальная волатильность,

HV — простая HV,

Park — Parkinson,

Arch — HV без дрифта с линейно снижающимися весами,

RS - Rogers-Satchell,

GK - Garman-Klass,

GK-YZ - Garman-Klass с расширением Yang-Zhang,

YZ — Yang-Zhang, высоко ценимый некоторыми известными трейдерами,

AV — простое среднее RV0, Exp и YZ,

RV0H — HV без дрифта на часах,

ExpH — экспоненциальная волатильность на часах.

Последние показатели рассчитываются в часах за то же количество рабочих дней, но проверяются, как и все, на днях.

Расчеты произведены для основной торговой сессии.

( Читать дальше )

Новый год - новый эксперимент!

- 03 января 2017, 14:18

- |

Ну что, товарищи, всем здрасте!

Трудо выебудни начались!

Еще в конце прошлого года я ознакомился с книгой по ММ, автор Райан Джонс «Сделай миллионы, играя числами».

Если вкратце — автор исследует несколько стратегий управления капиталом и сайзом, из них это мартингейл, пирамидинг, антимартингейл и т.д., и метод, который рекомендуют автор — это фиксированно-пропорциональная торговля.

Смыл данного метода — это увеличение сайза на один дополнительный контракт, только в случае, если каждый уже рабочий контракт заработал определенную фиксированную сумму.

Есть ощущение, что описал не понятно! =)

( Читать дальше )

Электронная библиотека алготрейдера

- 07 декабря 2016, 11:45

- |

Сегодня искал в интернете книгу Эрнеста Чана «Algorithmic Trading: Winning Strategies and Their Rationale».

И наткнулся на гитхабе на большой сборник книг по различным областям и наукам, включая трейдинг и деривативы.

Правда все книги на английском. Но настоящему трейдеру ближе таки buy/sell))

https://github.com/spinlockirqsave/books

Добавляйте в закладки. Ставьте лайки)

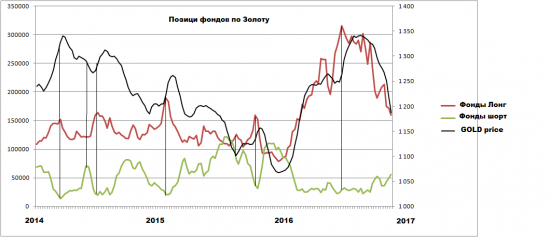

ЗОЛОТО. Позици трейдеров. Когда разворот?

- 05 декабря 2016, 20:07

- |

Без сомнения своими позициями они двигают рынок вверх-вниз против спекулянтов и производителей.

Но здесь есть одна характерная особенность.

Максимум их лонговой позиции никогда не совпадает с максимумом цены, а минимум их лонговой позиции никогда не совпадает с минимумом.

Они всегда играют со сдвигом по фазе, на опережение, продают на хаях, разгоняют рынок, откупают. Откупили низ, погнали вверх. И тд.

Для мелких спекулянтов, это делает рынок абсолютно предсказуемым, потому что пока фонды не начнут покупать — золото не развернется.

Сейчас видно, что пока намеков на разворот нет.

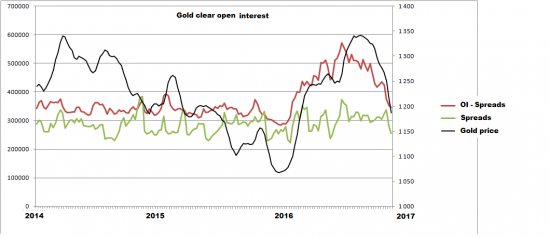

Еще одно подтверждение, это ЧИСТЫЙ открытый интерес, (без спредов).

Ему еще нужно разгрузиться до средних значений.

Поколения, привыкшие к честному образу жизни, вымрут

- 18 августа 2016, 15:57

- |

Иван Ефремов: Поколения, привыкшие к честному образу жизни, вымрут — сказано 50 лет назад.

"...

Я всё собирался написать статью о морали, но никак не мог придумать, с чего начать, и что сделать её центральной мыслью. Но затем мне попались выдержки из личной переписки известного советского писателя-фантаста Ивана Ефремова, и всё стало на свои места.

Ещё в далёком 1969 году Ефремов писал: «Все разрушения империй, государств и других политических организаций происходят через утерю нравственности».

Утверждение уже самодостаточное и заставляющее задуматься, но Ефремов добавляет в следующем предложении «Это является единственной действительной причиной катастроф во всей истории, и поэтому, исследуя причины почти всех катаклизмов, мы можем сказать, что разрушение носит характер саморазрушения».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал