SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Zulkitilar

кризис

- 19 ноября 2017, 15:47

- |

еще один звоночек прозвенел.

мне рассказали уже три человека, работают в разных организациях, что МНС присылает письма на фирмы с просьбой провести разъяснительную работу с сотрудниками в части касающейся необходимости уплатить налоги на имущество в срок до 1 дек.

Послушал их, подумал и решил, что доллар ниже 60 это подарок, пошел и купил еще зеленого.

мне рассказали уже три человека, работают в разных организациях, что МНС присылает письма на фирмы с просьбой провести разъяснительную работу с сотрудниками в части касающейся необходимости уплатить налоги на имущество в срок до 1 дек.

Послушал их, подумал и решил, что доллар ниже 60 это подарок, пошел и купил еще зеленого.

- комментировать

- ★1

- Комментарии ( 33 )

Как я работаю из Турции?

- 18 ноября 2017, 18:46

- |

Тяжело мне конечно работать на отдыхе. Потому что приходится помогать жене больше, чем обычно, а значит, на работу остается меньше времени:) К сожалению, совсем не работать я не могу. Совершенно. И делегировать тоже пока не могу. Какие вопросы приходится решать? Об этом я написал в конце, чтобы не грузить вас тут...

Вот так выглядит мое рабочее место.

А вот если сбоку:

Это если выйти на балкончик:

( Читать дальше )

Вот так выглядит мое рабочее место.

А вот если сбоку:

Это если выйти на балкончик:

( Читать дальше )

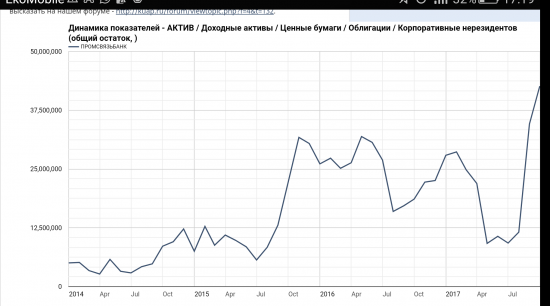

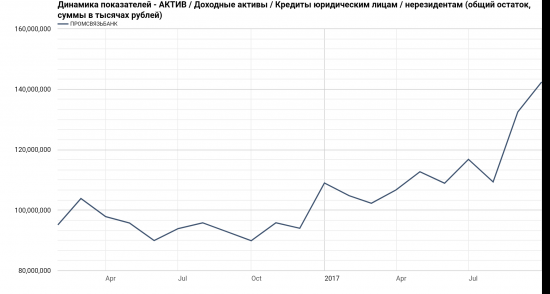

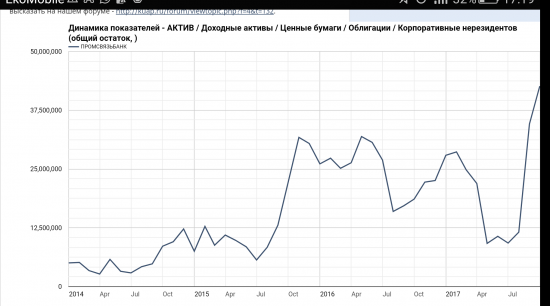

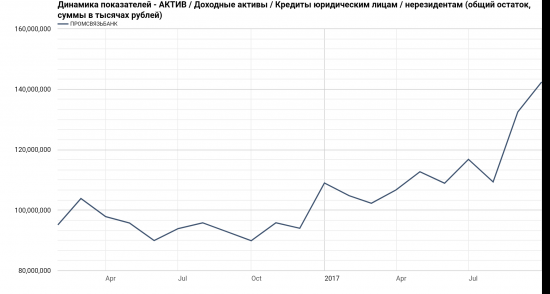

Бэнкинг по-Русски: ПромСвязьБанк, инфографика или кто не понял, тот поймет...

- 12 ноября 2017, 18:22

- |

В прошлом посту/посте о развитии ситуации вокруг ПСБ, smart-lab.ru/blog/432157.php

я упустил важный момент:

Разбор активной части баланса...

Вот так вот были использованы госсредсва :

( Читать дальше )

я упустил важный момент:

Разбор активной части баланса...

Вот так вот были использованы госсредсва :

( Читать дальше )

Мои результаты

- 11 ноября 2017, 21:18

- |

В связи с тем, что за последние несколько дней я получил ряд писем с вопросами о моих результатах и видео от Гусева, что " Горчаков не зарабатывает 15 лет", я сделал таблицу своих помесячных доходностей по стандарту GIPS на личном счете, где торговались только мои алгоритмы

Справочно в последнем столбце таблицы я привожу и поправочные коэффициенты для своих результатов в компаниях, где управлял деньгами. Любой желающий может через коэффициенты получить мои реальные результаты для работодателей. Из таблицы видно, почему на круглом столе алготрейдеров весной 2014 я совершенно откровенно заявил, что если б не третье марта, то я бы всерьез раздумывал на смене деятельности в ближайшие месяцы. Что касается результатов, то я уже писал, что 2011 и 2014 стали для меня годами упущенных возможностей. Первый из-за «фильтра шортов», второй из-за отсутствия Si в портфеле. А вот в 2013-м я ничего изменить не могу. В 2012-м могло бы быть лучше, если б то, что начал с июля, было бы с начала года. Но тогда я об этом не знал, а потому это нельзя считать «упущенной возможностью», если конечно не считать «задержку» с модификациями с апреля 2011-го. Но о прострации, постигшей меня после большой июльской «пилы» 2011-го, я тоже писал. И только «околорынок» в виде подготовки курса в декабре 2011-го вывел меня из этой прострации.

( Читать дальше )

Справочно в последнем столбце таблицы я привожу и поправочные коэффициенты для своих результатов в компаниях, где управлял деньгами. Любой желающий может через коэффициенты получить мои реальные результаты для работодателей. Из таблицы видно, почему на круглом столе алготрейдеров весной 2014 я совершенно откровенно заявил, что если б не третье марта, то я бы всерьез раздумывал на смене деятельности в ближайшие месяцы. Что касается результатов, то я уже писал, что 2011 и 2014 стали для меня годами упущенных возможностей. Первый из-за «фильтра шортов», второй из-за отсутствия Si в портфеле. А вот в 2013-м я ничего изменить не могу. В 2012-м могло бы быть лучше, если б то, что начал с июля, было бы с начала года. Но тогда я об этом не знал, а потому это нельзя считать «упущенной возможностью», если конечно не считать «задержку» с модификациями с апреля 2011-го. Но о прострации, постигшей меня после большой июльской «пилы» 2011-го, я тоже писал. И только «околорынок» в виде подготовки курса в декабре 2011-го вывел меня из этой прострации.

( Читать дальше )

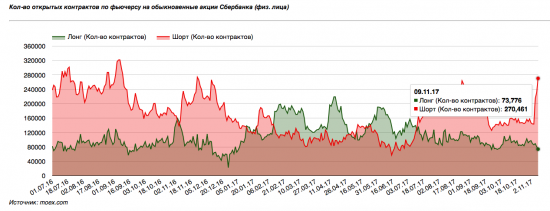

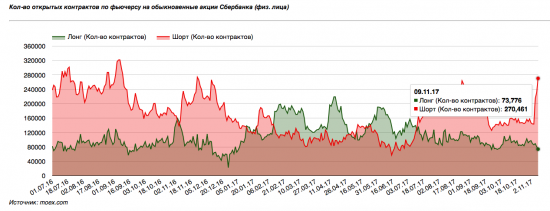

Ацкий шорт в Сбере

- 10 ноября 2017, 07:45

- |

Что сделали физики вчера в Сбере? Правильно — аццки добавили коротких позиций!

Последний раз такой обьем шортов был в конце ноября. И потом Сбер к новому году сходил выше еще на 30 рублей, епта!

Последний раз такой обьем шортов был в конце ноября. И потом Сбер к новому году сходил выше еще на 30 рублей, епта!

"Сбили на взлете"

- 09 ноября 2017, 21:37

- |

В связи с прекращением деятельности компании сегодня мы вынуждены были продать портфель акций «Как стать русским Баффетом?», о котором шла речь на этом стриме. За тот недолгий срок существования портфеля результат получился следующий (до вчерашнего закрытия, так как сегодня результат нерелевантен, да и еще неизвестен, так как сделки закачаются в бэк-офис только завтра)

В дальнейшем Вы сами сможете отслеживать виртуальную доходность данного портфеля, исходя из долей эмитентов, которые были при его покупке 20.10:

SBER — 1/3

CHMF, GMKN, FEES, LKOH — по 1/6.

Пересмотр эмитентов и их долей будет сделан по итогам предпоследнего дня торгов в 2017-м, о чем будет соответствующий топик.

Соответственно, нового стрима завтра не будет. В моих планах выпустить видео на моем канале об алгоритмической и интуитивной торговле, а также лекцию из моего курса о моделях цен. Но все это после того, как все клиентские деньги уйдут на счета клиентов в банках. Пока вынужден заниматься нелюбимым делом — административкой.

В дальнейшем Вы сами сможете отслеживать виртуальную доходность данного портфеля, исходя из долей эмитентов, которые были при его покупке 20.10:

SBER — 1/3

CHMF, GMKN, FEES, LKOH — по 1/6.

Пересмотр эмитентов и их долей будет сделан по итогам предпоследнего дня торгов в 2017-м, о чем будет соответствующий топик.

Соответственно, нового стрима завтра не будет. В моих планах выпустить видео на моем канале об алгоритмической и интуитивной торговле, а также лекцию из моего курса о моделях цен. Но все это после того, как все клиентские деньги уйдут на счета клиентов в банках. Пока вынужден заниматься нелюбимым делом — административкой.

Если вы не торговали осенью 2008-го,

- 09 ноября 2017, 19:16

- |

… но видели сегодня последние 1,5 часа в сбере, то вы можете примерно представить себе, как оно было тогда. Вам нужно представить, что такая волатильность (а часто и выше) была почти каждый день, а временами — в обе стороны за день ;)

Открываешь утром терминал, а там сплошные ракеты во всех направлениях…

Мысли по недвижимости

- 09 ноября 2017, 17:25

- |

В предыдущих постах по недвижимости я писал, что цены на недвижку расти не будут. Рост налогов, низкое количество молодежи 90-х, которые сейчас должны брать ипотеку, а будут квартиры получать в наследство от бабушек и дедушек поколения послевоенного бэби-бума, появление электромобилей и спрос на зарядки у дома, соответственно спрос на индивидуальные дома у города.

Ладно, теперь мысли по запрету долевого строительства.

СМИ, конечно, закричали о росте цен на недвижку, этот крик подхватили строители, предрекающие рост на 25-30%, крики подхватили риэлтеры, традиционно говорящие о росте и все эти крики, переходящие в вой, слились в единую какофонию.

Теперь переходим к моим мыслям. Тут ЦБ всеми имеющими способами борется с инфляцией, которая вследствие эффективности этой борьбы иногда переходит в дефляцию. Но основная причина дефляции в развивающихся странах не повышенное количество произведенных товаров, а отсутствие покупательной способности. Именно из-за отсутствия денег у населения торговцы и не могут повысить цены.

( Читать дальше )

Ладно, теперь мысли по запрету долевого строительства.

СМИ, конечно, закричали о росте цен на недвижку, этот крик подхватили строители, предрекающие рост на 25-30%, крики подхватили риэлтеры, традиционно говорящие о росте и все эти крики, переходящие в вой, слились в единую какофонию.

Теперь переходим к моим мыслям. Тут ЦБ всеми имеющими способами борется с инфляцией, которая вследствие эффективности этой борьбы иногда переходит в дефляцию. Но основная причина дефляции в развивающихся странах не повышенное количество произведенных товаров, а отсутствие покупательной способности. Именно из-за отсутствия денег у населения торговцы и не могут повысить цены.

( Читать дальше )

Похоже атиинвест-не все. Я был неправ

- 09 ноября 2017, 14:02

- |

сделал вывод средств 100к в банк

говорят отдать не можем… на счете денег нет...

скрин счета на котором денег нет… имхо кажись в айтиинвест дела совсем плохи

вообщем я был неправ… извиняюсь перед айти… погорячился… спасибо Екатерине из айти что нашла правильные слова и утихомирила меня )) (сказала что мя в айти любят и ценят и некуй сраться из-за мелочей) вообшем надо было потихому разбираться а не сраться на весь инет… даже стыдно… вроде взрослый дядя… но нервы уже в никуда… пришлось аж три таблетки валерьянки выпить

наконец после второго обращения в клиентский отдел выяснилось что регламент изменился...

и конечно приятного мало… крайне неудобно теперь пользоваться счетом… в чем была надобность делать такое неудобье непонятно… чтоб вывести деньги надо крыть плечи, крыть короткие позы, затем ждать три дня пока пройдут расчеты и только потом делать вывод средств...

скорее всего все затруднения из-за того что у мя деньги на обособленном счете и брокер не имеет право распоряжаться денежными средствами… т.е. у меня нет маржинального кредитования… буду общаться с клиентским отделом… о результатах отпишусь

говорят отдать не можем… на счете денег нет...

скрин счета на котором денег нет… имхо кажись в айтиинвест дела совсем плохи

вообщем я был неправ… извиняюсь перед айти… погорячился… спасибо Екатерине из айти что нашла правильные слова и утихомирила меня )) (сказала что мя в айти любят и ценят и некуй сраться из-за мелочей) вообшем надо было потихому разбираться а не сраться на весь инет… даже стыдно… вроде взрослый дядя… но нервы уже в никуда… пришлось аж три таблетки валерьянки выпить

наконец после второго обращения в клиентский отдел выяснилось что регламент изменился...

и конечно приятного мало… крайне неудобно теперь пользоваться счетом… в чем была надобность делать такое неудобье непонятно… чтоб вывести деньги надо крыть плечи, крыть короткие позы, затем ждать три дня пока пройдут расчеты и только потом делать вывод средств...

скорее всего все затруднения из-за того что у мя деньги на обособленном счете и брокер не имеет право распоряжаться денежными средствами… т.е. у меня нет маржинального кредитования… буду общаться с клиентским отделом… о результатах отпишусь

Сто лет не было...

- 07 ноября 2017, 21:02

- |

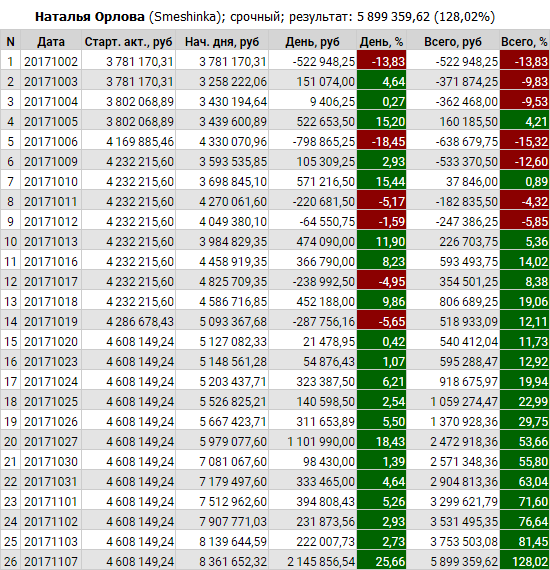

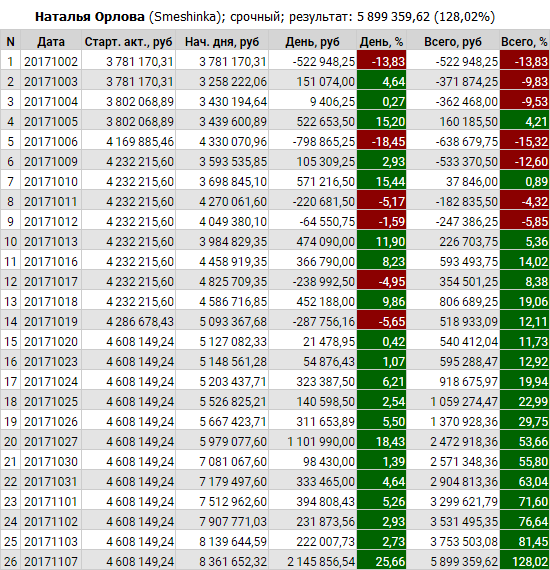

В честь столетия Великой Октябрьской социалистической революции. На память. Герой ЛЧИ, антигерой ЛЧИ и татарин ЛЧИ. Смешинка, Кочубей и Ильнур. Бонусом дружище Плутон, который шёл-шёл в гору знаменитым трендовым маршрутом Натальи Батьковны Орловой, но отстал и потерялся.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал