SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Urets

"В Америке все еще хуже, чем в Европе" - Михаил Федоров (видео)

- 05 февраля 2013, 21:01

- |

- комментировать

- 15 | ★9

- Комментарии ( 39 )

Ежедневный обзор по опционам на фьючерс РТС. (05.02.2013)

- 05 февраля 2013, 19:43

- |

Обзор сегодняшнего рынка

Сегодня рынок нарисовал небольшой отскок после вчерашнего падения. В большинстве случаев после сильного падения рынок пробует ещё одну попытку, чтобы упасть. После этого уже можно понять, какое будет дальнейшее направление — если экстремум между падениями пробивается вверх, то рынок развернулся, если же нет, то можно продолжать «медведить». Соответственно, видение рынка сейчас примерно такое -

В общем и целом, если учитывать открытый интерес в опционах, наиболее вероятно увидеть рынок в диапазоне 155 000-160 000 до 15го февраля. Сегодня на отскоке не было видно, чтобы кто-то продавал 160 путы, соответственно, можно сделать вывод, что пробой 160 000 вниз очень даже вероятен с попыткой сходить на 155 000. Что касается 165 000 коллов, открытый интерес там вырос на 30 000 контрактов, что сильно снижает вероятность похода выше этого уровня до февральской экспирации.

( Читать дальше )

Сегодня рынок нарисовал небольшой отскок после вчерашнего падения. В большинстве случаев после сильного падения рынок пробует ещё одну попытку, чтобы упасть. После этого уже можно понять, какое будет дальнейшее направление — если экстремум между падениями пробивается вверх, то рынок развернулся, если же нет, то можно продолжать «медведить». Соответственно, видение рынка сейчас примерно такое -

В общем и целом, если учитывать открытый интерес в опционах, наиболее вероятно увидеть рынок в диапазоне 155 000-160 000 до 15го февраля. Сегодня на отскоке не было видно, чтобы кто-то продавал 160 путы, соответственно, можно сделать вывод, что пробой 160 000 вниз очень даже вероятен с попыткой сходить на 155 000. Что касается 165 000 коллов, открытый интерес там вырос на 30 000 контрактов, что сильно снижает вероятность похода выше этого уровня до февральской экспирации.

( Читать дальше )

Вниманию капитанов дальнего плавания! Там на 155 замечены Рифы, а на 150 ваши «Титаники» с распростёртыми объятиями ожидают Айсберги.

- 05 февраля 2013, 11:11

- |

А то обрадовались вчера все – вот оно, началось!.. рекордное с начала года движение… Ну вот мы щас дальше!!

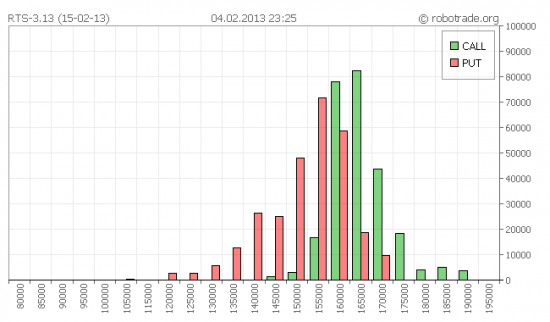

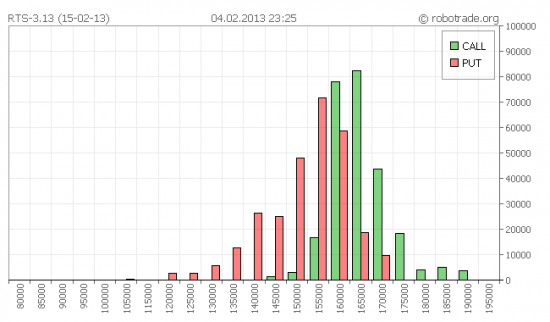

А между тем ничего такого не произошло, и, более того, с опционной точки зрения всё выглядит логично. Глянем на февральскую картинку ОИ опционов через призму взгляда Кукловода.

Понятно, что кукл опци продаёт. Понятно, что налив происходил в центральном (и ближайших к нему) страйке. Понятно, что когда в прошедшие 2 недели стоимость центральной (160й) связки (стрэддла) была в районе 7800-6100, то ни на 162К, ни на 164К как-то хеджировать серьёзно проданные опцы не было никакого смысла. Более того, из того, что мы росли уже 6-ю неделю подряд, на дальнейшем походе вверх разумное решение только одно — в расчёте на неминуемую коррекцию наращивать либо продажу связок в деньгах со страйком НИЖЕ, либо просто лить колы. Как видно по ОИ 165х колов, это успешно реализовывалось, колы лились как из рога изобилия, причём (важно!!) по совсем смешным ценам: Ай-Ви достигло минимальных значений!

( Читать дальше )

А между тем ничего такого не произошло, и, более того, с опционной точки зрения всё выглядит логично. Глянем на февральскую картинку ОИ опционов через призму взгляда Кукловода.

Понятно, что кукл опци продаёт. Понятно, что налив происходил в центральном (и ближайших к нему) страйке. Понятно, что когда в прошедшие 2 недели стоимость центральной (160й) связки (стрэддла) была в районе 7800-6100, то ни на 162К, ни на 164К как-то хеджировать серьёзно проданные опцы не было никакого смысла. Более того, из того, что мы росли уже 6-ю неделю подряд, на дальнейшем походе вверх разумное решение только одно — в расчёте на неминуемую коррекцию наращивать либо продажу связок в деньгах со страйком НИЖЕ, либо просто лить колы. Как видно по ОИ 165х колов, это успешно реализовывалось, колы лились как из рога изобилия, причём (важно!!) по совсем смешным ценам: Ай-Ви достигло минимальных значений!

( Читать дальше )

Ежедневный обзор по опционам на фьючерс РТС. (04.02.2013)

- 04 февраля 2013, 22:15

- |

Обзор сегодняшнего рынка

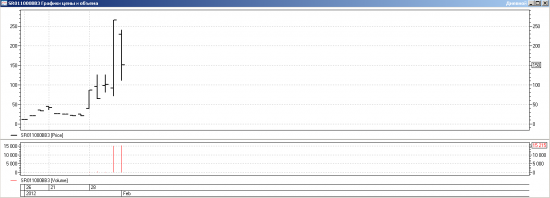

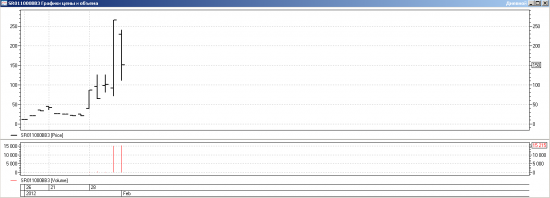

Сегодня на фьючерсе РТС, наконец-то, подросла волатильность, как дневная, так и подразумеваемая. За сегодняшний день фьючерс уже установил рекорд по амплитуде 2013 года, прошёл аж 3560 пунктов(Эх, и где те времена, когда за пару часов рынок мог столько пройти :) )

RTSVX тоже подскочил в район 22,1, а подразумеваемая вола в ближайших февральских опционах поднялась с 18 до 20. На мой взгляд, сейчас есть вероятность прокатиться вниз, вполне возможно, что куда-то в район 155 000. Так как там после январской экспирации было продано много 155 000 путов. На 160 000 какого-то уровня сопротивления не видно, да и опционов с этим страйком было проторговано и открыто не очень много.

Оборот по опционам на фьючерс РТС за день составил чуть больше 10 млрд рублей, что выше среднего значения, оборот по опционам на самые ликвидные акции составил 373 млн рублей, что также чуть выше среднего.

( Читать дальше )

Сегодня на фьючерсе РТС, наконец-то, подросла волатильность, как дневная, так и подразумеваемая. За сегодняшний день фьючерс уже установил рекорд по амплитуде 2013 года, прошёл аж 3560 пунктов(Эх, и где те времена, когда за пару часов рынок мог столько пройти :) )

RTSVX тоже подскочил в район 22,1, а подразумеваемая вола в ближайших февральских опционах поднялась с 18 до 20. На мой взгляд, сейчас есть вероятность прокатиться вниз, вполне возможно, что куда-то в район 155 000. Так как там после январской экспирации было продано много 155 000 путов. На 160 000 какого-то уровня сопротивления не видно, да и опционов с этим страйком было проторговано и открыто не очень много.

Оборот по опционам на фьючерс РТС за день составил чуть больше 10 млрд рублей, что выше среднего значения, оборот по опционам на самые ликвидные акции составил 373 млн рублей, что также чуть выше среднего.

( Читать дальше )

Рыночные инварианты, или Зачем трейдеру логарифмы

- 03 февраля 2013, 19:55

- |

Термином «инвариант» в науке принято обозначать величину остающуюся неизменной при тех или иных преобразованиях объекта. К примеру, внешность человека может очень сильно меняться под воздействием возраста, грима или пластической хирургии, но его всегда можно опознать по ДНК. Код ДНК является инвариантом – неизменной характеристикой. Инварианты часто несут наиболее важную информацию о том или ином предмете или явлении.Какое отношение все это имеет к финансовым рынкам? Финансовые рынки хорошо известны своей необычайной подвижностью. Цены большинства инструментов меняются, чуть ли не ежесекундно. Естественным образом возникает вопрос: есть ли что-то неизменное в этом море хаоса и нестабильности?

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

Соображения по американскому рынку

- 03 февраля 2013, 16:16

- |

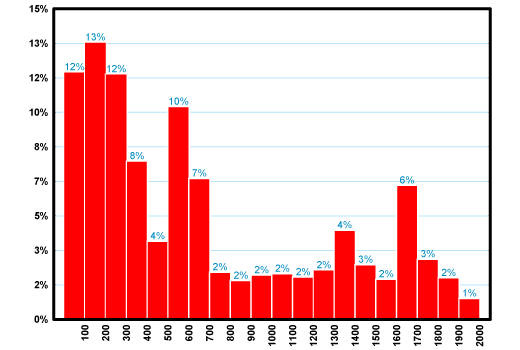

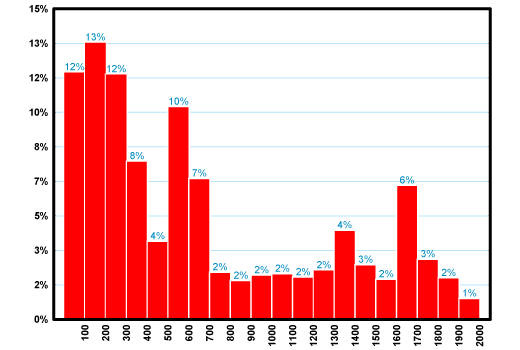

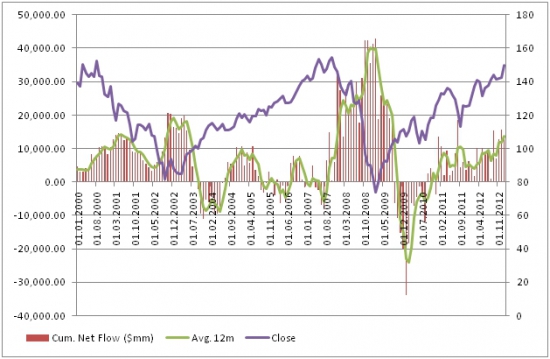

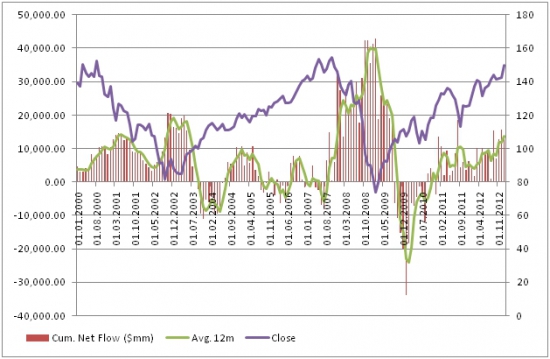

Решил некоторую лепту внести по американскому рынку в smart-lab. Сейчас много разговоров ведётся про обвал. Не думаю, что будет обвал, а скорее всего коррекция с новым заносом наверх. Во-первых, предпосылок для обвала, как в 2007-2008 годах нет, так как основная предпосылка – максимальное присутствие “планктона” на худших предпосылках экономики (второе присутствует). Для анализа выбрал ETF на S&P 500 — $SPY, как индикатор присутствия ретейла на рынке. Ниже график показывает приток/отток денег из данного ETF на конец месяца, а так же цену закрытия и 12 месячную скользящую по суммарному притоку ликвидности.

Если обратить внимание на пики снизу и сверху, то становится понятным об кого кроется крупняк – в 81% пики по притоку/оттоку приходятся на разворот. Но что интересно, что в 2012 году дали заработать всем и при чём не плохо. Почему дали заработать? Думаю, что ответ прост: если казино будет всё время выигрывать, то оно лишится всех своих игроков и кормильцев. Сейчас для коррекции самое время. Хотя полагаю, что февраль всё же могут ещё закрыть в плюсе. Смотрим, что творится с объёмами — они упали и значительно:

( Читать дальше )

Если обратить внимание на пики снизу и сверху, то становится понятным об кого кроется крупняк – в 81% пики по притоку/оттоку приходятся на разворот. Но что интересно, что в 2012 году дали заработать всем и при чём не плохо. Почему дали заработать? Думаю, что ответ прост: если казино будет всё время выигрывать, то оно лишится всех своих игроков и кормильцев. Сейчас для коррекции самое время. Хотя полагаю, что февраль всё же могут ещё закрыть в плюсе. Смотрим, что творится с объёмами — они упали и значительно:

( Читать дальше )

Чем ETF привлекательны для инвесторов

- 02 февраля 2013, 08:40

- |

ETF позволяют инвесторам:

- занять позицию на рынке, совершив всего одну сделку в любое удобное время в течение торговой сессии. Инвестор, приобретая ETF, открывает позицию по индексу DAX, Nasdaq100 или S&P500 по цене, которая отражает текущие цены компонентов индекса на момент совершения сделки. Так как минимальный торгуемый объем ETF составляет всего один пай, инвестор может приобрести ETF, инвестировав всего несколько сотен евро или долларов.

- получать доходность, равную доходности определенного индекса. ETF позволяет инвестору получать доход, равнозначный инвестированию в индекс за счет абсолютно пассивного управления. Это достигается за счет тиражирования состава и весов компонентов, входящих в индекс, к которому относится ETF. Однако, если базовая валюта индекса отличается от валюты счета, прибыль от использования ETF может отличаться в результате колебаний валютных курсов.

- получать реальные цены, равные СЧА. В связи с тем, что создание ETF и их обратный выкуп позволяет уполномоченным участникам обменивать паи ETF на акции, входящие в референсный индекс, цены на бирже всегда согласуются с ценой на ETF, которая равна стоимости чистых активов. Цена ETF автоматически изменяется, следуя за изменениями весов и состава фондового индекса. В результате инвестор никогда не тратит время на пересчет активов на балансе.

- Добиваться более широкой диверсификации своих инвестиций. Инвестиции в ETF являются простым способом занять позицию на индекс, который состоит из корзины ценных бумаг (акций), таким образом диверсифицируя и снижая свои инвестиционные риски. Сравните с операционными издержками, которые необходимо будет понести инвестору для приобретения всего пакета акций, входящих в индекс DAX, например, пропорционально их весу в индексе. Выгода приобретения ETF вместо отдельных акций будет очевидна.

- для снижения расходов по обслуживании портфеля ценных бумаг. ETF имеют низкую ежегодную комиссию, взимаемую автоматически и пропорционально срокам владения ETF. Кроме этого с инвестора не взимаются платы за «вход», «выход» или «исполнение», присущие обычным паевым инвестиционным фондам (ПИФам). Инвестор платит только биржевые сборы, которые списывает его банк или брокер за исполнение.

- получать дивиденды и иные выплаты в период владения ETF. Дивиденды и процентный доход, получаемые биржевыми фондами за счет включенных в них акций, облигаций, а также доходы от реинвестирования свободных денежных средств и дивидендов, могут периодически выплачиваться инвестору или капитализироваться в цене ETF. В обоих случаях выигрывает только инвестор.

- для уменьшения рисков эмитента.

- Для более эффективного управления капиталом. Инвестиции в ETF, на практике, намного выгоднее инвестиций в отдельные акции.

( Читать дальше )

ETF-ы(американский рынок) - есть желание пообщаться с теми кто их торгует !

- 02 февраля 2013, 07:46

- |

Собственно после неск. месяцев торговли на амер. рынок у меня как у идейного продавца волы

сформировалось желание перейти с акций на ETF-ы(индексные фонды по отраслям) по след. причинам:

1 — ETF-ы явно менее волатильны чем акции, особенно второй/третий эшелон, для меня же

предсказуемость возможных движей очень важна !

по любому вроде индекс резко двинуть гораздо сложней, чем акции, особенно если это неликвид...

2 — ликвидность и спрэды(1 цент), в т.ч. даже в недельных опционах очень хорошие !

В связи с чем возникают вопросы:

— может я чего не догоняю, и не вижу недостатков ?

буду рад если кто это укажет из числа торгующих на амерском рынке.

— собственно по выбору фондов, я пока тупо взял 2 самых ликвидных

SPY [NYSE] SPDR S&P 500

finviz.com/quote.ashx?t=SPY&ty=c&ta=1&p=d&b=1

и

QQQ [NASD] PowerShares QQQ

finviz.com/quote.ashx?t=qqq

мож кто ещё чего посоветует ?

на их рынке я больше инвестор чем спекулянт, т.е. захожу через продажу путов(если дают),

выхожу через продажу колов(если норма по профиту позволяет)

интересуют стабильные ETF-ы с неким коридором и маленькой бетой.

цель по ним пока достаточно примитивна — взять больше депоза по $ хотя бы раза в два )

как-то так, буду рад советам/обсуждениям...

сформировалось желание перейти с акций на ETF-ы(индексные фонды по отраслям) по след. причинам:

1 — ETF-ы явно менее волатильны чем акции, особенно второй/третий эшелон, для меня же

предсказуемость возможных движей очень важна !

по любому вроде индекс резко двинуть гораздо сложней, чем акции, особенно если это неликвид...

2 — ликвидность и спрэды(1 цент), в т.ч. даже в недельных опционах очень хорошие !

В связи с чем возникают вопросы:

— может я чего не догоняю, и не вижу недостатков ?

буду рад если кто это укажет из числа торгующих на амерском рынке.

— собственно по выбору фондов, я пока тупо взял 2 самых ликвидных

SPY [NYSE] SPDR S&P 500

finviz.com/quote.ashx?t=SPY&ty=c&ta=1&p=d&b=1

и

QQQ [NASD] PowerShares QQQ

finviz.com/quote.ashx?t=qqq

мож кто ещё чего посоветует ?

на их рынке я больше инвестор чем спекулянт, т.е. захожу через продажу путов(если дают),

выхожу через продажу колов(если норма по профиту позволяет)

интересуют стабильные ETF-ы с неким коридором и маленькой бетой.

цель по ним пока достаточно примитивна — взять больше депоза по $ хотя бы раза в два )

как-то так, буду рад советам/обсуждениям...

Ежедневный обзор по опционам на фьючерс РТС. (01.02.2013)

- 01 февраля 2013, 22:03

- |

Обзор сегодняшнего рынка

Сегодня на фьючерсе РТС очередной низковолатильный день, который интересен только тем, что открытый интерес снова перемахнул через отметку в 700 000. С учетом того, что сегодня ещё проошёл довольно высокий объем по опционам на фьючерс РТС (13,7 млрд), то есть небольшая вероятность, что в понедельник будет движение. Если же позиции снова съедут ниже 650 000, то боковик продолжается.

IV в 165 000 и 170 000 февральских страйках съехала до смешных значений, она уже торгуется ниже 18. При этом RTSVX в очередной раз уже обновил исторический лоу и на текущий момент торгуется на уровне 19 пунктов.

Оборот по опционам на акции тоже довольно высокий — 454 млн. рублей, в очередной раз львиная доля оборота — это опционы на сбер.

Вообще, судя по количеству открытых позиций во фьючерсе на сбер, и по обороту в 110 коллах февраля, есть ощущение, что до середины февраля Сбер 110 не пройдет с большой вероятностью. Потому что, если это всё же случится, то кому-то придётся фиксировать большой убыток.

( Читать дальше )

Сегодня на фьючерсе РТС очередной низковолатильный день, который интересен только тем, что открытый интерес снова перемахнул через отметку в 700 000. С учетом того, что сегодня ещё проошёл довольно высокий объем по опционам на фьючерс РТС (13,7 млрд), то есть небольшая вероятность, что в понедельник будет движение. Если же позиции снова съедут ниже 650 000, то боковик продолжается.

IV в 165 000 и 170 000 февральских страйках съехала до смешных значений, она уже торгуется ниже 18. При этом RTSVX в очередной раз уже обновил исторический лоу и на текущий момент торгуется на уровне 19 пунктов.

Оборот по опционам на акции тоже довольно высокий — 454 млн. рублей, в очередной раз львиная доля оборота — это опционы на сбер.

Вообще, судя по количеству открытых позиций во фьючерсе на сбер, и по обороту в 110 коллах февраля, есть ощущение, что до середины февраля Сбер 110 не пройдет с большой вероятностью. Потому что, если это всё же случится, то кому-то придётся фиксировать большой убыток.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал