SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера UlySseS

Бесплатный вебинар от Дмитрия Власова и Игоря Чечета о том, как создавать торговые системы

- 02 октября 2012, 23:10

- |

Всем привет. Кажется довольно недавно проводил вебинар на Smart-Lab, но времени прошло уже довольно много.

Появились некоторые новые идеи, которыми хотелось бы поделиться и обсудить в узком кругу тех трейдеров, которые считают алгоритмическую торговлю неотъемлимой часть своей трейдерской жизни.

Я часто слышу о том, как непросто создать собственную торговую систему. Некоторые жалуются на «кризис жанра» — новых идей в голову просто не приходит, хоть ты убейся...

В таком случае всегда полезно бывает посмотреть на проблему глазами другого человека. Увидеть проблему с другого угла зрения.

Именно это я и предлагаю Вам сделать.

Всех Вас приглашаю на мой вебинар, посвященный поиску торговых идей.

( Читать дальше )

Появились некоторые новые идеи, которыми хотелось бы поделиться и обсудить в узком кругу тех трейдеров, которые считают алгоритмическую торговлю неотъемлимой часть своей трейдерской жизни.

Я часто слышу о том, как непросто создать собственную торговую систему. Некоторые жалуются на «кризис жанра» — новых идей в голову просто не приходит, хоть ты убейся...

В таком случае всегда полезно бывает посмотреть на проблему глазами другого человека. Увидеть проблему с другого угла зрения.

Именно это я и предлагаю Вам сделать.

Всех Вас приглашаю на мой вебинар, посвященный поиску торговых идей.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 7 )

СЕКТОРА. КОРРЕЛЯЦИИ. КАК ОПРЕДЕЛИТЬ ВЕДУЩЕГО И ВЕДОМОГО. АРБИТРАЖ.

- 01 октября 2012, 10:58

- |

Однако тема оказалась не простой, как в начале казалось… Сам-то я не думаю много, когда смотрю на акцию, просто беру и решаю для себя, главная она сегодня в секторе или нет, отстает ли или идет первая. Если все пошло, а она стоит, что делать, брать в направлении движения всего сектора или против. В общем, пришлось поразбираться и разложить на части свое понимание этого вопроса и найти кучу интересных картинок для вас))). (Оригинал статьи находится по адресу http://superscalper.ru/new/sektora-arbitrazh.html)

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

Стэнфорд

- 30 сентября 2012, 22:27

- |

Здравствуйте.

Сегодня подписался на бесплатный он-лайн курс «Финансы» от Стэнфордского университета.

Крус длится 2 месяца. Начинается 15-го октября. Потребуется знание английского.

Решил что некоторым пользователям будет интересно.

venture-lab.stanford.edu/finance

P.S.

Забыл сказать, после каждой лекции вам будет задаваться вопрос для допуска к следующей. А также лекции можно будет посмотреть в записи и пообщаться с другими участниками программы.

P.P.S.

Вот тут есть записи курсов:

http://www.udacity.com/courses

Нужно выбрать курс и нажать «Preview».

А вот тут список курсов на которые также можно записаться:

http://www.stanford.edu/online/courses/

Сегодня подписался на бесплатный он-лайн курс «Финансы» от Стэнфордского университета.

Крус длится 2 месяца. Начинается 15-го октября. Потребуется знание английского.

Решил что некоторым пользователям будет интересно.

venture-lab.stanford.edu/finance

P.S.

Забыл сказать, после каждой лекции вам будет задаваться вопрос для допуска к следующей. А также лекции можно будет посмотреть в записи и пообщаться с другими участниками программы.

P.P.S.

Вот тут есть записи курсов:

http://www.udacity.com/courses

Нужно выбрать курс и нажать «Preview».

А вот тут список курсов на которые также можно записаться:

http://www.stanford.edu/online/courses/

Про стратегию стрэддл на отчетности.

- 28 сентября 2012, 12:20

- |

Основной вопрос, который возникает в случае, если трейдер намерен заработать на очетности и открыть стрэддл, который может быть прибыльным по причине интенсивного движения цены актива, состоит в выборе актива. Какому активу отдать предпочтение, когда их так много?

Рассмотрим два ярких примера, две компании, которые публикуют отчеты вместе: NKE и RIMM. Акции этих компаний хорошо реагируют на отчеты, но какая будет предпочтительнее в случае открытия позиции на основе стрэддла?

Сравнение выполнено без учета фактора дешевизны позиции, когда трейдер ограничен в выборе актива по причине его большой стоимости.

Я не торговала вчера ни одну из этих позиций: ожидаемый мной вчерашний и, скорее всего, продолжащийся сегодня рост рынков гораздо интереснее в плане прибыли для меня. Позиции по золоту и по колл опционам AAPL вполне удовлетворяют мои трейдерские притязания на эти два дня. Я сочла прекрасной возможностью проследить и сопоставить реакцию стрэддлов на RIMM и NKE для иллюстрации, чтобы ответить на частые вопросы о том,

( Читать дальше )

Рассмотрим два ярких примера, две компании, которые публикуют отчеты вместе: NKE и RIMM. Акции этих компаний хорошо реагируют на отчеты, но какая будет предпочтительнее в случае открытия позиции на основе стрэддла?

Сравнение выполнено без учета фактора дешевизны позиции, когда трейдер ограничен в выборе актива по причине его большой стоимости.

Я не торговала вчера ни одну из этих позиций: ожидаемый мной вчерашний и, скорее всего, продолжащийся сегодня рост рынков гораздо интереснее в плане прибыли для меня. Позиции по золоту и по колл опционам AAPL вполне удовлетворяют мои трейдерские притязания на эти два дня. Я сочла прекрасной возможностью проследить и сопоставить реакцию стрэддлов на RIMM и NKE для иллюстрации, чтобы ответить на частые вопросы о том,

( Читать дальше )

VIX индекс - тайминг и техника

- 27 сентября 2012, 19:35

- |

История вопроса

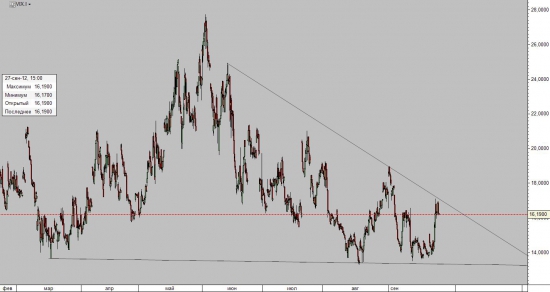

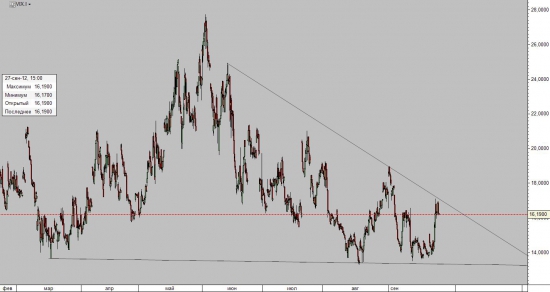

Сегодня только две картинки. Анализ индекса VIX (это именно индекс, а не фьючерсы).

1. С 2008 года тайминг на днёвках:

2. Треугольник с марта на часовиках:

( Читать дальше )

Сегодня только две картинки. Анализ индекса VIX (это именно индекс, а не фьючерсы).

1. С 2008 года тайминг на днёвках:

2. Треугольник с марта на часовиках:

( Читать дальше )

Европессимизм: индексы доверия продолжают падать

- 27 сентября 2012, 18:00

- |

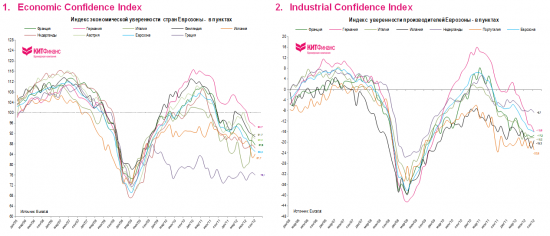

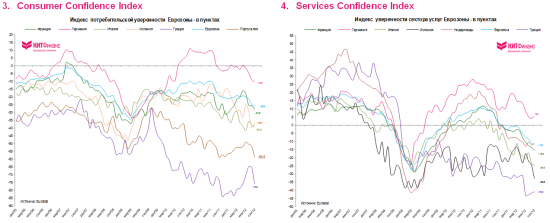

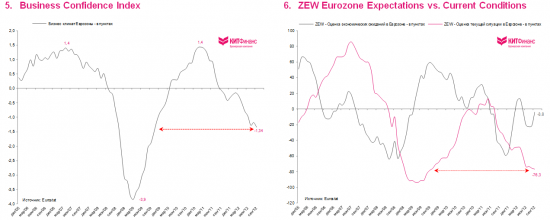

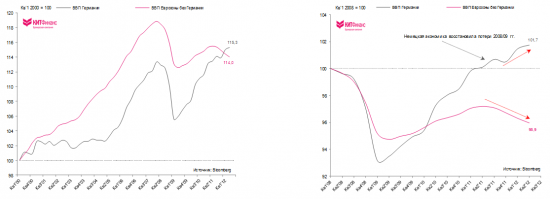

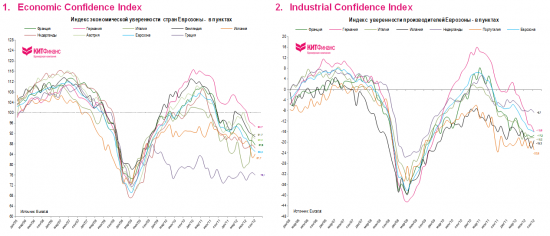

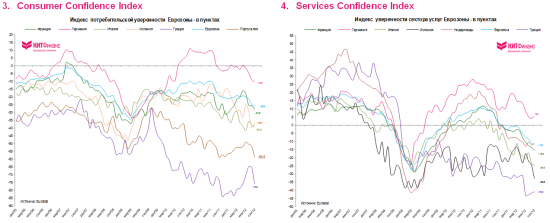

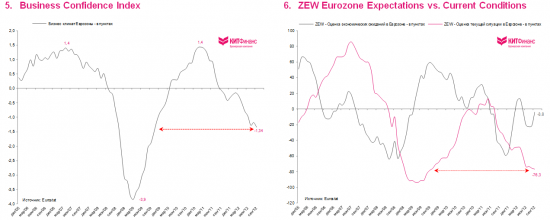

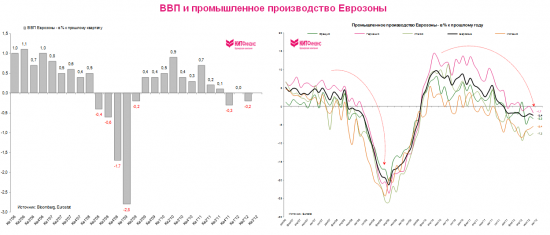

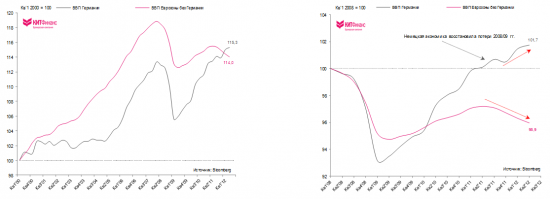

Опубликованные 27 сентября данные по индексам экономического (economic confidence), промышленного (industrial confidence), потребительского (consumer confidence) доверия и доверия сектора услуг (services confidence) стран Еврозоны за сентябрь оказались откровенно слабыми. Их важность и особенность заключается в том, что они являются опережающими индикаторами состояния европейской экономики.

Полагаясь на эти данные, можно с большой долей вероятности утверждать, что в третьем и четвертом квартале 2012 г. экономика Еврозоны продолжит сокращение и “официально” зафиксирует рецессию.

Приводить все опубликованные сегодня цифры смысла не имеет – их слишком много, лучше посмотреть на исторический срез.

Эконографика. Еврозона.

Полагаясь на эти данные, можно с большой долей вероятности утверждать, что в третьем и четвертом квартале 2012 г. экономика Еврозоны продолжит сокращение и “официально” зафиксирует рецессию.

Приводить все опубликованные сегодня цифры смысла не имеет – их слишком много, лучше посмотреть на исторический срез.

Эконографика. Еврозона.

Как программы количественного облегчения влияют на рынок акций

- 23 сентября 2012, 11:05

- |

(написано по прочтении статьи Асвата Дамодарана на ту же тему, с которой я полностью согласен, так что свободно владеющие английским могут читать сразу классика)

Если отбросить конспирологические zerohedge-style теории типа того, что это ФРБ Нью-Йорка покупает акции, и прочие ничем не обоснованные вещи (не обоснованные — потому что их обычно не трудятся обосновывать, т. к. обоснований нет, либо они не подтверждаются реальными фактами), то получается, что основным механизмом влияние QE на рынок акций является воздействие на безрисковую ставку.

Действительно, безрисковая ставка доходности — краеугольный камень любой valuation. Чем она ниже, тем при прочих равных выше цена на акции. Однако, поскольку в мире существует долговое финансирование, то существуют и корпоративные облигации. И возможность в них инвестировать. И именно корпоративные облигации являются естественной альтернативой рынка акций. Поэтому оценка корпоративных облигаций, и, не безрисковая ставка, а ИХ доходность крайне важна.

( Читать дальше )

Если отбросить конспирологические zerohedge-style теории типа того, что это ФРБ Нью-Йорка покупает акции, и прочие ничем не обоснованные вещи (не обоснованные — потому что их обычно не трудятся обосновывать, т. к. обоснований нет, либо они не подтверждаются реальными фактами), то получается, что основным механизмом влияние QE на рынок акций является воздействие на безрисковую ставку.

Действительно, безрисковая ставка доходности — краеугольный камень любой valuation. Чем она ниже, тем при прочих равных выше цена на акции. Однако, поскольку в мире существует долговое финансирование, то существуют и корпоративные облигации. И возможность в них инвестировать. И именно корпоративные облигации являются естественной альтернативой рынка акций. Поэтому оценка корпоративных облигаций, и, не безрисковая ставка, а ИХ доходность крайне важна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал