Избранное трейдера Uarednikov

Стартегия и её тестирование

- 21 июля 2016, 17:31

- |

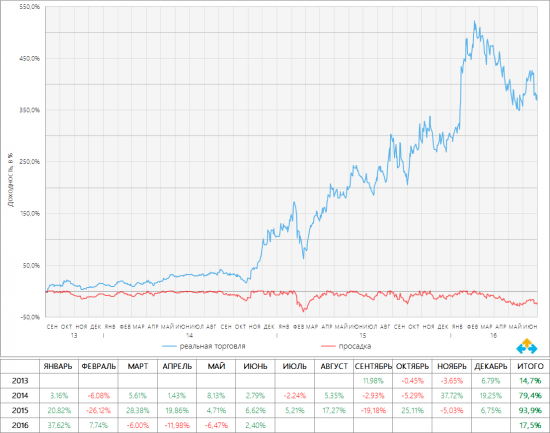

Имеем случайную стратегию, одну из тех, что находится в бою с августа 2015 года.

Торговая идея стратегии – предположение о стабильности корреляции между двумя подобранными заранее инструментами. Грубо говоря, есть один торговый инструмент и его поводырь. Мы считаем, что корреляция сейчас должна быть такой же как и n-секундами ранее.

Все параметры, подобранные и используемые до сего момента ни разу не менялись и стратегия торговали на тех параметрах которые были эмпирически подобраны в августе прошлого года.

Стратегия дала слабый плюс в абсолютном выражении, но учитывая малые вложения нарисовала нехилую годовую доходность порядка 1000% за год

Чтобы проще искать параметры корреляций, написали тестер — «VikingStrategyTester» и начали сохранять свою тиковую историю. Тиковые данные в режиме «увеличенная частота раздачи» (как оказалось, увеличенная частота раздачи и просто сохранение тиков без этой специальной настройки «это две большие разницы») сохраняли себе на сервер с начала этого года по всем ликвидным инструментам.

( Читать дальше )

- комментировать

- 472 | ★14

- Комментарии ( 6 )

Уважаемые трейдеры, подскажите какую литературу изучить чтобы научиться монте-карлить свои стратегии?

- 20 июля 2016, 11:24

- |

- ответить

- 106 |

- Ответы ( 17 )

Дивидендный гэп в Газпроме составил 6 руб 30 коп < дивидендов 7,89 руб

- 19 июля 2016, 12:00

- |

лидеры сегодня: ИнтерРАО (+2%), Распадская (+2%), М.Видео (+1.1%) — во всех трех бумагах идет повышенный объем относительно среднего.

аутсайдеры: Газпром (-4,5%) — прошел через отсечку 7,89 руб на акцию. Гэп составил — 6,32 рубля.

обороты выросли на 80%

Обсудить акцию можно как всегда на форуме акций Газпрома.

Мусорные акции:

Да ничего интересного тут не происходит.

В общем, в отпуска все уехали. Активности особой нет нигде.

Чтобы почитать последние новости по акциям, введите в консоль смартлаба команду NEWS

Стоит ли трендовикам отдыхать при низкой волатильности на рынке

- 13 июля 2016, 10:59

- |

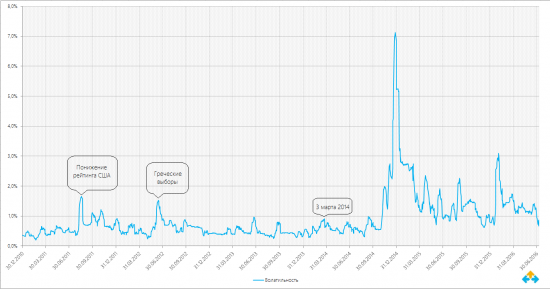

Обратите внимание на конец тренда в феврале 16го года. после волатильность очень резко упала. Это очень, очень чёткий сигнал что трендовиков можно сворачивать и убирать в корзинку. Выводить деньги, ехать отдыхать с семьёй и так далее.

smart-lab.ru/blog/338654.php

А давеча уважаемый А.Г. говорил, что губит людей трендовиков не низкая волатильность, губит людей волатильность в стадии понижения.

А когда она уже низкая — всё не так больно. И зарабатывают трендовики на растущей воле, а не когда она уже выросла и рынок начинает шарашить во все стороны дикими скачками в поисках разворота.

И получается, что в низкой воле трендовик должен быть на низком старте, а не ездить отдыхать.

Ибо приехав с отпуска и увидев, что тренд случился, волатильность — высокая, можно оказаться перед фактом, что в миске трендовика и его семьи ничего не будет. Особенно если волатильность по приезде снова начнёт снижаться.

Spreads - новый бесплатный open-source инструмент для алготрейдинга

- 12 июля 2016, 14:16

- |

Сорри, гайз:

1 — история и реальная торговля — один код

2 — тайм-фреймы вообще нерелевантны, соединение серий идет по time stamp. Главное самим помнить, где он для свечек — в начале или конце, и использовать .Lag(1) где нужно

3 — событийная архитектура — это ад, однажды разобравшись в функциональных преобразованиях серий пути назад нет. Shared mutable state спрятан и совсем не shared.

4 — помимо стандартных проектов VS, можно писать в F#/C# interactive REPL

5 — higher-order преобразования серий (Window,ZipLag,Map,Scan,Filter,Repeat,ZipN) позволяют написать индикатор любой сложности в несколько строк кода и спрятать всю логику и состояние в лямбдах

( Читать дальше )

Анти-боковик 3. Несколько простых способов уменьшить влияние боковика на ТС

- 12 июля 2016, 12:18

- |

Сидят два трейдера молодой и опытный. Молодой: Как думаешь, куда рынок пойдет? Опытный: Вверх или вниз – не знаю, но точно знаю, что вправо.

В каждой шутке, есть доля правды. Боковик, флет, рейндж или просто «пила» попортил мне и, думаю, другим трейдерам тоже, достаточно крови. Поэтому, наверное, никто не будет возражать против еще одного видео с двумя простыми способами уменьшения влияния боковика на результаты торговой системы. Приятного просмотра.

Модификации на тему Price Channel (QUIK LUA)

- 11 июля 2016, 17:05

- |

Settings =

{

Name = "xPc5",

period = 24,

line=

{

{

Name = "xPc5",

Color = RGB(0, 128, 0),

Type = TYPE_LINE,

Width = 2

},

{

Name = "xPc5",

Color = RGB(255, 64, 64),

Type = TYPET_BAR,

Width = 3

},

{

Name = "xPc5",

Color = RGB(64, 64, 255),

Type = TYPET_BAR,

Width = 3

}

}

}

----------------------------------------------------------

function c_FF()

return function(ind, _p)

local period = _p

local index = ind

local MAX_ = 0

local MIN_ = 0

local MAX2_ = 0

local MIN2_ = 0

if index == 1 then

MAX_ = C(index)

MIN_ = C(index)

MAX2_ = C(index)

MIN2_ = C(index)

return nil

end

----------------------------------------------------------------------

period = _p

if index < period then period = index end

MAX_ = H(index)

MIN_ = L(index)

MAX2_ = 0

MIN2_ = 0

for i = 0, (period-1) do

if MAX_ < H(index-i) then MAX_ = H(index-i) end

if MIN_ > L(index-i) then MIN_ = L(index-i) end

MAX2_ = MAX2_ + MAX_

MIN2_ = MIN2_ + MIN_

end

MAX2_ = MAX2_/(period)

MIN2_ = MIN2_/(period)

return (MAX2_+MIN2_)/2, MAX2_, MIN2_

end

end

function Init()

myFF = c_FF()

return 3

end

function OnCalculate(index)

return myFF(index, Settings.period)

end

Системный трейдинг. Итоги второго квартала 2016-го года.

- 11 июля 2016, 12:53

- |

Увы, но для нашего портфеля с самой долгой историей реальных торгов Форум фьючерсы 1000, второй квартал 2016 года оказался убыточным

Это второй убыточный квартал за всю историю реальной торговли (предыдущим убыточным кварталом был 3 квартал 2014-го года) и самый убыточный по результату. Причины этого многократно обсуждались нами на внутренних совещаниях и «разгадка» лежит в следующем рисунке

( Читать дальше )

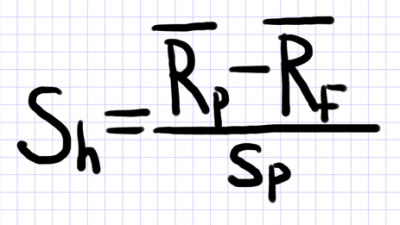

Коэффициент Шарпа

- 10 июля 2016, 12:51

- |

Перевод (http://bettersystemtrader.com/sharpe-ratio-right-answer-wrong-question/)

Многие используют коэффициент Шарпа, но до конца не понимают в чем прелесть данного показателя.

Для начала давайте выясним, что коэффициент Шарпа делает хорошо:

- Сравнение разных активов и стратегий.

- Оценка неопределенности.

Мы все знаем, что в создании портфеля стратегий очень важно правильное распределение активов. Трудность состоит в том, чтобы найти единую метрику оценки разных стратегий, скорректированную на размер риска. Это то, что делает коэффициент Шарпа. С помощью него мы получаем единую меру для измерения риска различных классов активов: облигаций, акций, фьючерсов, сырья и т.д.

Человеческому мозгу трудно связать неопределенность с риском. Риск активирует миндалевидное тело (амигдала), а та активирует рефлекс бей-беги. В данном случае Шарп можно использовать как хорошую оценку неопределенности, он является отношением результативности стратегии к неопределенности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал