Избранное трейдера Trendovik

Портфель акций Ротшильдов

- 22 августа 2017, 19:07

- |

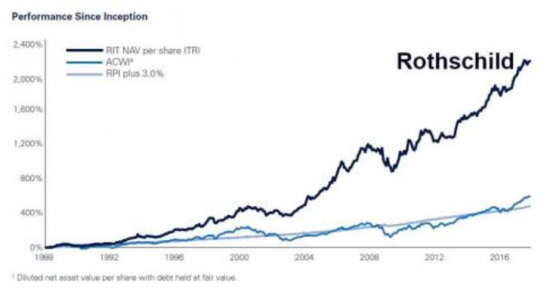

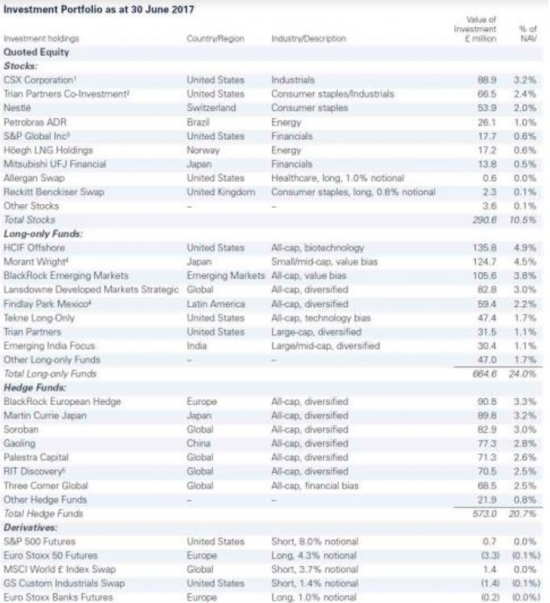

Нашел у @zerohedge график доходности портфеля Ротшильдов и его состав. Там помимо акций и фондов много других разных инструментов. Я представлю преимущественно фондовый рынок, он нам интереснее всего

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 9 )

Россию накрыла волна банкротств

- 22 августа 2017, 11:42

- |

Доброго всем часа браты! Предлагаю Вам для рассмотрения и ознакомления с реальным положением дел экономики имени Путина. Это все цветочки. Ягодки впереди.

Россию накрыла волна банкротств

Рекордный за три года экономический рост, обнаруженный в России Росстатом, сопровождается заметным увеличением числа и интенсивности банкротств в реальном секторе российской экономики.

По итогам второго квартала 3326 компаний признали себя неплатежеспособными и покинули рынок. Это рекордное количество как минимум за 10 лет — по сравнению с прошлым годом показатель вырос на 5,4%, если сравнивать с 2012 годом — на треть, уровень 2007-го года при этом превышен втрое, следует изданных ЦМАКП.

Рост количества банкроств продолжается третий квартал подряд — ровно столько, сколько, согласно официальной статистике, находится в фазе восстановления российский ВВП.

Волна банкротств накрыла практически все сектора экономики и обошла стороной лишь сегмент финансовых услуг.

( Читать дальше )

Философия Древнего Китая и управление

- 22 августа 2017, 03:49

- |

“В отношениях с людьми он должен быть дружелюбным, в словах – искренним; в управлении должен быть последовательным; в делах должен исходить из возможностей, в действиях – учитывать время. Поскольку (он) так же как и вода не борется с вещами, (он) не совершает ошибок”.

“Если человек оставляет свои желания и освобождается от страстей, то до конца жизни не будет у него усталости. Если же он распускает свои страсти и поглощен своими делами, то не будет спасения (от бед)”.

“Дао Дэ Цзин”

Философия Древнего Китая явно и в скрытом виде излагает методы решения управленческих проблем. Управление группой людей, маленьким и большим хозяйством, государством. Управление в мирной жизни и на войне. Принципы и концепции, способы и приёмы управления, сложного высокочастотного процесса, изложены китайскими философами. То есть, древнекитайские трактаты – не только культурная и мировоззренческая литература. Без преувеличения, китайская философия –

( Читать дальше )

Сказание про "дивидендные истории"

- 19 августа 2017, 05:34

- |

Это правило действует на всех мировых фондовых площадках.

Но, как показывает история отечественного фондового рынка, в России это правило не работает.

И понятие «дивидендная бумага» на биржевых просторах РФ носит весьма и весьма условный характер.

Позволю себе небольшой экскурс в историю о том, как в России рождались «дивидендные истории» и чем эти «дивидендные истории» очень часто заканчивались:

ЮКОС

Дивиденды, которые направляла на выплату своим акционерам компания, ежегодно росли с 1999 по 2003 годы.

1999 год — 3 млрд.р.

2000 год — 8,59 млрд.р.

2001 год — 15,25 млрд.р.

2002 год — 22,12 млрд.р.

( Читать дальше )

Саудовская Аравия в одиночку спасает рынок нефти

- 18 августа 2017, 11:00

- |

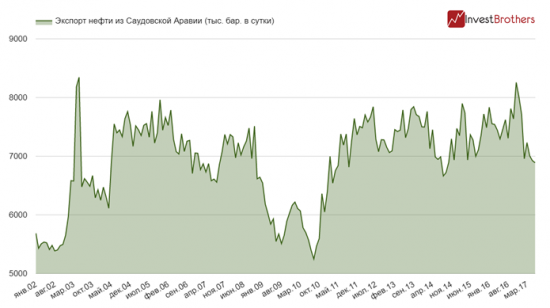

Иронично, что именно ближневосточное королевство начало “ценовую войну”, чтобы убрать с рынка мешающие ей сланцевые компании. Теперь, чтобы как-нибудь подтолкнуть нефтяные цены вверх Саудовская Аравия снижает свой экспорт.

Согласно данным Joint Organization Data Initiative в июне экспорт нефти из Саудовской Аравии упал к 33-месячному минимуму. В первый месяц лета страна направляла на зарубежные рынки в среднем по 6,9 млн баррелей в день.В последний раз королевство продавало так мало в сентябре 2014 г., как раз в самом начале борьбы за рынки.

По обещаниям министра нефти Саудовской Аравии, в августе экспорт не превысит 6,6 млн баррелей в день. Пойдя на этот шаг, страна отбросит себя еще дальше – к марту 2011 г.

Кроме того, объемы нефти, находящиеся в хранилищах королевства, упали к 65-месячным минимумам. Ввиду того, что Саудовская Аравия имеет ограничения в добыче, то снижение запасов может привести к еще большему сокращению экспорта, так как необходимо будет пополнять их.

( Читать дальше )

Вот и появился главный повод для обвала рубля и рынков акций.

- 17 августа 2017, 20:48

- |

00 – 12.30 Криптовалюты, ICO, правовое поле и мошенники!

17.30 – 22.40 Кто держит рубль и зачем? Прогноз по рублю до конца года.

22.40 – 25.00 Рынок нефти.

30.25 – 32.50 Управляю ли я и консультирую в частном порядке?

32.50 – 36.20 Про евро и про ставки на доллар.

36.15 – 40.50 Про главный драйвер для коррекции американского рынка акций.

45.00 – 54.50 – Про российские акции и ответы на вопросы.

( Читать дальше )

Профессии в США с доходом выше 100 $ в год

- 17 августа 2017, 16:22

- |

Special agent—$125,000

Airline pilot—$134,000

Regional sales executive—$103,500…

Nurse practitioner—$101,600

Reservoir engineer—$143,000

Dentist—$129,968

Equity research associate—$100,000

Geophysicist—$119,380

Physician assistant—$100,392

Drilling engineer—$116,500

Software architect—$139,000

Из журнала Fortune.

Представлено на f Исаак Беккер

Alexey Tsupikov

Только нужно помнить, что такие деньги получают только всего 10% от работающих.

Top 1%: $380,354

Top 5%: $159,619

Top 10%: $113,799

Top 25%: $67,280

Top 50%: >$33,048

PRO Финансы 17 августа 2017 - МЫ НА ПОРОГЕ ФИНАНСОВОГО АРМАГЕДДОНА - Степан Демура

- 17 августа 2017, 15:40

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал