Избранное трейдера Trendovik

ОПЕК это всего два доллара

- 05 октября 2017, 06:45

- |

Немного раньше мне приходила в голову мысль о том, что если я хочу знать куда двигается нефть, то необходимо следить за новостями и обращать внимание на ОПЕК, как главное действующее лицо на рынке нефти.

Время не стоит на месте, время это самое драгоценное, что есть у людей.

Именно, это я и хочу вам продемонстрировать, что взрослые и опытные люди, со своими сложившимися жизненными ценностями и стереотипами, не способны держать контроль над простыми задачами, даже если рассматривать формат возможностей таких, какие есть у ОПЕК.

Уже два раза после информации от ОПЕК рынок проявлял реакцию. Однако реакция была не значительной.

После публикации данных в первый раз, инвесторы увидели, что ОПЕК не соблюдает установленный обьем добычи на уровне 32,5 млн. баррелей в сутки. Это означало, что у ОПЕК нет контроля за ситуацией, и котировки пошли вниз. Два доллара с 49 до 47 долларов за баррель.

Однако, эти данные с другой стороны также показывают, что миру нужна нефть, и ОПЕК в любой момент, когда это будет действительно необходимо готова нарастить производство нефти. Данные ОПЕК не смогли переломить глобальный тренд, нефть пошла вверх, скорее всего из-за того, что Америке нужно наращивать добычу.

Во второй раз ОПЕК вышла на Олимп недавно, озвучив результаты и выразив удовлетворение. Сказав, что только их усилия привели к снижению за год на 170 млн. баррелей запасов в мире. Это была краткосрочная позитивная реакция. Опять те же два доллара, но в этот раз вверх. И увы опять, рынок показал свое краткосрочное отношение к ОПЕК, как к не самому необходимому инструменту. Теперь цена снижается, а их позитивный настрой пропал.

Уже другое информационное агентство, а именно МЭА, заявляет, что запасы снизились на 190 млн. баррелей за год.

И если мне понятно, почему мы с вами не знаем почему теперь цена идет вниз, то я вам подскажу правду.

Просто мы не нужны рынку вообще, вся наша психологическая кратковременная уверенность, что мы делаем тут, что то полезное, это микроскопическая капля. Это нужно помнить...

А что касаемо, ОПЕК, то рынок просто пытается их расшевелить, эту кучку поедателей жареной курятины… И любой уважающий себя человек, после слов, что это наша работа, и что это мы сделали балансировку на рынке, должен сделать все возможное и по максимуму, чтобы ни один человек не засомневался в его словах.

А когда динамика изменения цены разумным людям подсказывает, что ОПЕК вообще ничего не сделали, то и появляются такого рода статьи. Чтобы и вас впредь научить, или заставить подумать над вопросом, а почему все таки цена их опять так унизила?

- комментировать

- ★1

- Комментарии ( 4 )

Не каждая пирамида принесёт прибыль.

- 05 октября 2017, 01:20

- |

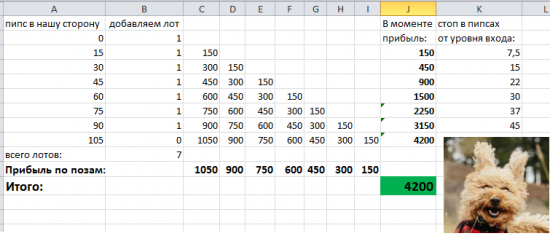

С построением пирамиды, как агрессивного инструмента для разгона депо, следует быть крайне аккуратным либо же вообще от него отказаться. Возьму для примера 1000$ и попадаем в идеальное равномерное движение:

( Читать дальше )

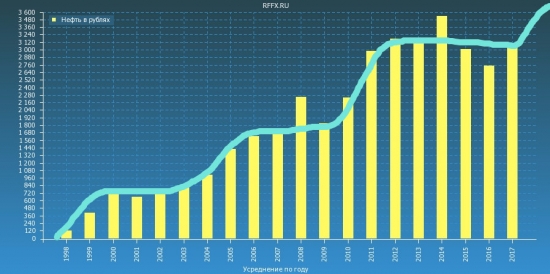

еще немного про нефть в рублях

- 04 октября 2017, 20:05

- |

2 года роста и новое «плато» затишья:

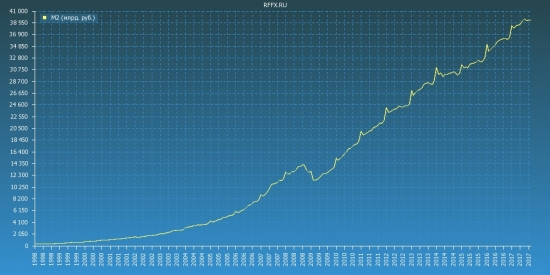

этот рост связан с постоянным поступлением новых денег в систему (М2):

( Читать дальше )

Задолженность по кредитам в строительстве

- 04 октября 2017, 17:22

- |

На днях смотрел статистику ЦБ, заодно посмотрел, что там у строителей. Не знаю, насчет "атаки на московскую недвижимость", но у строителей есть явные проблемы с кредитами, об этом писал еще сам ЦБ в начале года (см. раздел 3.1 обзора финансовой стабильности за 4 квартал 2016 – 1 квартал 2017 — https://www.cbr.ru/publ/Stability/OFS_17-01.pdf; Публикации РБК и Ведомостей на эту тему).

График задолженности по рублевым кредитам юрлиц по виду экономической деятельности строительство зданий и сооружений. Данные ЦБ.

(категория = вид экономической деятельности)

( Читать дальше )

Нефть, для тех, кто в теме. Чего ждать в октябре.

- 04 октября 2017, 16:10

- |

1. Шортистов всех вынесли, на этом собственно и взлетели.

2. Сланцевики и ко красавцы!

( Читать дальше )

Роботы наступают. Развитие технологий и будущее без работы. Мартин Форд. Конспект книги. Глава 2. В этот раз все по-другому? Семь губительных тенденций

- 03 октября 2017, 21:51

- |

Семь губительных тенденций

Стагнация заработной платы

В 1973 г. зарплата обычного американского рабочего достигла своего максимального значения. В ценах 2013 г. рядовой рабочий, занятый на производстве в негосударственном секторе экономики, получал в среднем $767 в неделю. При этом к числу таких рабочих относилась половина экономически активного населения Америки. такой же рядовой рабочий зарабатывает всего лишь $664, т. е. его зарплата за это время уменьшилась приблизительно на 13 %

(максимальное значение недельной заработной платы в 1973 г. составляло около $341, тогда как в декабре 2012 г. оно равнялось $295 (в ценах 1984 г.). Я скорректировал эти показатели, приведя их к ценам 2013 г. с помощью калькулятора инфляции Бюро трудовой статистики, располагающегося по адресу: http://www.bls.gov/data/inflation_calculator.htm.)

С 1949 по 1973 г. медианный доход американских домохозяйств практически удвоился — приблизительно с $25 000 до $50 000. Однако основным фактором этого роста стало увеличение количества женщин в составе экономически активного населения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал