Избранное трейдера Сберегатель (Сэр Лонг)

Импортируем данные с Finviz.com в Google таблицы

- 22 августа 2021, 15:48

- |

Всем известно, что перед тем как купить те или иные акции, нужно сделать анализ в виде «домашней работы»(это касается среднесрочных и долгосрочных инвесторов). Лично мне в этом нелегком деле помогают скринеры. Как правило finviz.com, stockrow.com и на финишной стадии — платный сервис finbox.com.

Сайты finviz.com и stockrow.com предусматривают платные и бесплатные сервисы. В бесплатном использовании эти сайты хоть и дают некий набор фильтров, но глядя на эти цифры в табличках, складывается такое чувство, что «Смотреть можно, а трогать нельзя». А поскольку это касается моих денег и денег людей, которые мне доверяют, принимать торговое решение, не пощупав эти цифры самому, считаю большой ошибкой в анализе.

Раньше я был верен только Excel, но с недавних пор стал понимать, что хорошей альтернативой являются Google таблицы. Вообще все сервисы Google отлично работают с веб-данными.

В этом посте я расскажу, как можно импортировать данные с сайта finviz.com в Google таблицы.

( Читать дальше )

- комментировать

- ★91

- Комментарии ( 17 )

Слабоумие и отвага, или про долги перед брокером

- 21 августа 2021, 06:10

- |

1. Купили китайский трэш

2. Купили его с плечами

3. Купили его у банковского брокера со злобными юристами

4. Купили его у банковского брокера со злобными юристами в своей юрисдикцией.

План надежный как швейцарские часы.

Как делают люди которые не хотят боли и страдания. Ну открой ты счет у Форекс брокера с кучей CFD, можно и оффшорного. Там будет такая же торговля, но если что тебя не потянут в суд долги возвращать + к тому у них там у всех поголовно защита от отрицательного баланса. А даже если брокер попытается это сделать, то не платить будет в разы проще. Уж молчу про банальную мысль. Один торговый инструмент с плечами- один счет!

Но нет, мы выберем Тинькова, который скорее банк чем брокер, возьмем там плечи, а потом будем надеяться победить их в Российском суде. И кстати Тинькова я не осуждаю как брокера вообще, у них всё в рамках российского законодательства.

QIWI: разбираемся в проблемах

- 20 августа 2021, 10:11

- |

Когда-то мне QIWI казалась перспективной дешевой компанией. Потом я подробно разобрался в ней и продал акции (с прибылью).

QIWI уникальная компания на рос. рынка: ее уникальность в том, что это компания со сжимающимся бизнесом.

Причем сжимание идет прям реально по всем фронтам одновременно:

👉Выручка сократилась на ярд из-за отчуждения неудачных активов: продажи «Совести» и закрытия "Рокетбанка"

👉Количество активных кошельков QIWI за год сократилось на четверть

👉Наезд от ЦБ в декабре 2020 сократил объемы транс-граничного е-коммерса

👉Новое регулирование в области спортивных ставок может прям весь ставочный поток QIWI накрыть медным тазом (они сами пишут)

Это все привело к тому, что текущий EV/EBITDA компании = 0,5

а P/E = 4

И вероятно это не предел дешевизны. Пока траектория бизнеса вниз, инвесторы будут выходить и давить цену, которая может дойти до очень интересных уровней. При капе 43 ярда у компании 35 ярдов чистого кэша. Если очистить его от всяких обязательств, по моим прикидкам остается где-то ярдов 20, то есть примерно половины цены.

( Читать дальше )

Что будет с Энел?

- 16 августа 2021, 14:00

- |

Энел владеет Среднеуральской (Свердловская область), Конаковской (Тверская область) и Невинномыской (Ставропольский край) ГРЭС. Компания стремится диверсифицировать свою бизнес-модель за счет развития возобновляемой энергетики и внедрения низкоуглеродных технологий за счет строительства Азовской (Ростовская область), Родниковской (Ставропольский край) и Кольской (Мурманская область) ветряных электростанций (ВЭС).

За период с 2021 по 2023 год компания планирует построить три ветропарка и модернизировать существующие мощности на что потребуется 36,7 млрд. рублей. На тот же период запланированы выплаты дивидендов на общую сумму 8,2 млрд. рублей.

Как известно, компания поменяла дивидендную политику, перенеся выплаты акционерам с 2021 года на 2023. Один из главных вопросов сейчас к компании – будут ли дивиденды в 2022 году или Энел пообещает «тройной» дивиденд в 2023? С одной стороны, в условиях неопределенности 2020 года, наверное, не хотелось наращивать долг, который и без того планировалось увеличить на конец 2021 года до 30,5 млрд. при прогнозе по EBITDA в 7,5 млрд. С другой стороны, где 30,5 там и 33,5 тем более долг и дальше будет повышаться. Возможно, дивиденды не стали платить из-за показателя Чистый долг/EBITDA. При 33,5 и EBITDA 7,5 млрд. ЧД/EBITDA = 4,6, что пересекает какую-нибудь условную границу и кредитующие банки смотрят на компанию не очень?

( Читать дальше )

Открытие вклада через приложение ЦБ РФ

- 14 августа 2021, 10:37

- |

Сайт https://finuslugi.ru/

Что касается связи Фин услуг с Мосбиржей и ЦБ, то они поделили между собой сферы влияния:

- Московская Биржа ответственна за техническое исполнение.

- Центробанк несет ответственность за юридическую сторону.

Договоры на вклады, оформленные через Финуслуги, имеют такую же юридическую силу, как и «обычные», потому что ЦБ регистрирует их в РФТ – Регистраторе Финансовых Транзакций. Это – база договоров по всем банковским продуктам российских банков, созданная в рамках развития финансовых технологий в России. Простым языком: любые вклады, открытые любым способом (в том числе и через Финуслуги), попадают в общую базу ЦБ. Если у вас возникнет спор с банком, и этот спор дойдет до суда – вы сможете запросить из базы договор, и он будет таким же значимым в суде, как и обычный бумажный.

Как все работает для клиента:

- Вы проходите регистрацию и идентификацию.

- Заходите в личный кабинет Финуслуг.

- Выбираете подходящий депозит, прямо в ЛК открываете его.

- Безналом переводите деньги на вклад.

- В ЛК отслеживаете состояние вклада – срок, начисленные проценты, пополнение и так далее.

( Читать дальше )

Юнипро. Разбор отчета за 1пг 2021

- 11 августа 2021, 15:22

- |

Сегодня вышел отчет Компании по результатам 1пг 2021 года.

Пробежимся по основным моментам:

▫️Выручка выросла на 12,1% г/г до 42,4 млрд рублей

▫️Базовая чистая прибыль (т.е. скорр-ая на размер убытков от обесценения основных средств и прочих разовых расходов) выросла на 5,9% г/г до 8,7 млрд рублей

▫️Компания уточнила прогноз по дивидендам, согласно которому в декабре '21 они собираются заплатить 12 млрд рублей.

Финансовые результаты соответствуют нашим ожиданиям, а прогноз по дивидендам подтвердил оптимистичный сценарий.

Однако давайте окунемся в отчетность чуть глубже:

Как вы помните, в июне этого года Компания выплатила своим акционерам 8 млрд рублей дивидендов (или 0,1269 рублей на акцию). Дата отсечки — 22.06.2021

Если заглянуть в отчетность, а именно в ОДДС, то в потоках от финансовой деятельности мы увидим, что на 30.06 Компания выплатила дивидендов только на 1,3 млрд рублей. И в результате всех операций на балансе осталось где-то 5,2 млрд рублей. А как же быть с остальными ~6,7 млрд для дивидендов?

( Читать дальше )

🧩Нас ждут лучшие растущие 20 годы будущего столетия.

- 11 августа 2021, 14:05

- |

В заголовках.

- Вчера на двухпартийном голосовании в Сенате был одобрен законопроект об инфраструктуре на 550 миллиардов долларов. Это очередная порция QE, и слабость доллара, что так необходимо экономике ФРС, при высоком уровне долга.

- Сегодня демократы в Сенате приняли бюджетный план на сумму 3,5 триллиона долларов, направленную на сокращение неравенства, включая сокращение расходов, бесплатное обучение в местных колледжах и несколько инициатив по борьбе с изменением климата. Еще один удар под дых доллару.

Теперь по делу: Байден набирает еще больше долгов, и тут возникает у многих вопрос, если долг составляет более 125% к ВВП, то долговая нагрузка еще возрастет, и у многих закладывается, что кризис неизбежен, и нас ждет повторение великого краха 1929 -1932 г. Возможно ваша теория и верна, но ФРС способно видеть больше, и она давно научилась правильно перераспределять денежные потоки.

( Читать дальше )

Водородная инвест бомба

- 11 августа 2021, 13:19

- |

1. Признаки растущего тренда

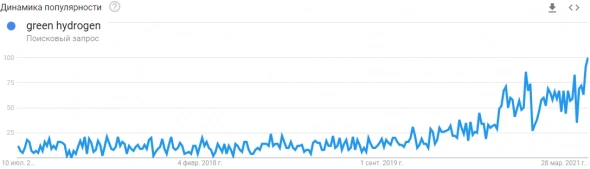

За последние два года количество поисковых запросов по теме зеленого водорода выросла в два раза (см график).

( Читать дальше )

Быки и медведи

- 11 августа 2021, 09:23

- |

В центре кузбасского города быки изнасиловали искусственного медведя.

Паттерн быки насилуют медведей. К какому рыночному инструменту применить?

Есть мнения?

ВТБ. Обзор финансовых показателей по МСФО за 2-й квартал 2021 года

- 09 августа 2021, 11:08

- |

2-й квартал кряду компания демонстрирует высокую прибыль. Дмитрий Пьянов, Член Правления, Финансовый директор банка ВТБ, отметил:

«В первом полугодии 2021 года группа ВТБ заработала рекордную чистую прибыль в размере 170,6 млрд рублей, обеспечив возврат на капитал на уровне 18,5%. Основные банковские доходы — чистые процентные и чистые комиссионные доходы — продемонстрировали существенный рост, увеличившись год к году на 21% и 38% соответственно.

На фоне роста прибыльности и благодаря успешной программе по привлечению гибридного капитала ВТБ нарастил объёмы бизнеса в целевых сегментах и укрепил при этом достаточность капитала: коэффициент общей достаточности капитала с начала года вырос на 60 б.п. до 12,4%.

Успешные результаты первого полугодия позволяют нам повысить годовой ориентир по чистой прибыли до 295 млрд рублей. Достижение этого уровня прибыльности послужит основной для устойчивого роста акционерной стоимости ВТБ».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал