Избранное трейдера Dr. Кризис

Черный лебедь: последний взмах крыла

- 29 июля 2016, 22:40

- |

Принял душ, сделал работу над ошибками. Понял, что черный лебедь — это как зебра — можно переходить по ней, но только если горит зеленый.

Теперь передо мной самый главный вопрос: сколько ещё депозитов надо слить, чтобы я состоялся как трейдер? Пока нет ответа. Вот уже 15 лет я пытаюсь найти ответ на этот вопрос и не могу… не могу переступить через себя и сказать жене, что я её уже не люблю. Что тогда, 15 лет назад, когда мы были еще молодыми она была для меня белым лебедем… теперь стала черным… это из-за неё я сливаю последнее....33%… ровно 10 долларов 25 центов....

Но я не отчаиваюсь. У меня есть еще силы, есть вера в себя и 22 доллара. То, с чего я начинал в 2001-м.

- комментировать

- ★5

- Комментарии ( 48 )

Почему рынки могут рухнуть в любой момент. Много текста. Одно из мнений.

- 29 июля 2016, 16:28

- |

На очереди обвал японских, затем европейских, а потом и американских банков. Об этом и поговорим.

Слона-то мы и не заметили

Нам со всех утюгов последние восемь лет рассказывали о восстановившейся мировой финансовой системе, о целостности и стабилизации политико-экономической модели в Европе, о потрясающих результатах в США. Кто из нас не мечтал оказаться в самом центре венчурных сделок, когда корявая убыточная компания вдруг становится миллиардным бизнесом. Нам говорят о том, что удалось разобраться с Грецией, с долгами, растёт производство Еврозоны и так далее. Есть некоторое замедление прибылей корпораций, но кого это волнует?

Давайте просто посмотрим на графики акций крупнейших банков Европы.

HSBC. Крупнейший банк Европы. Стоимость акций банка снижается уже три года и сейчас находится почти на уровне пика кризиса 2008 года

( Читать дальше )

Волны Эллиотта в техническом прогрессе

- 29 июля 2016, 15:09

- |

график взят отсюда

Машина на батарейках

- 29 июля 2016, 15:02

- |

Если Маск зарядит батарейки

Сколько копий было поломано вокруг электромобилей! И что пора спасать экологию, и что это экономнее с точки зрения трат на топливо, и что за электрическими машинами будущее. Но пока производство их оставалось в руках классических автопроизводителей, дело, в силу разных причин, сдвинулось с места совсем незначительно.

И вот в начале 2000-х вдруг появляются молодые амбициозные ребята, которые ничего не смыслят в производстве автомобилей, которых не интересуют суперприбыли, от продаж топлива. Они только знают, что миру нужна новая красивая идея, которую необходимо модно и лаконично оформить, и тогда будет успех! Ребятам повезло, их идеей машины на батарейках практически на старте в 2004 году заинтересовался Илон Маск, основатель PayPal, который к тому моменту как раз продал свою долю в платежной системе и искал, куда бы выгодно вложить деньги. Помимо инвестированных им 7,5 млн долларов, Илон привлек еще ряд очень именитых инвесторов (таких как Ларри Пейдж и Сергей Брин из Google, основатель и президент eBay Джефри Сколл и других), и сам встал во главе Tesla Motors. К сожалению, энтузиазм, громкое имя и деньги не всегда могут гарантировать успех на входе. Выяснилось, что автомобильные гиганты избегали электромобилей не только из сутяжнических порывов. Есть объективные причины, по которым сделать электрический двигатель непросто. Но Илон Маск, как и другие гении, не сдается. Прежде чем удалось наладить серийное производство первого автомобиля компании, прошло два года.

( Читать дальше )

Что будет после выборов с рублем

- 29 июля 2016, 10:38

- |

Как Вы сами помните, я закрыл свой лонг по валюте 21 января. С тех пор прогнозировал укрепление валюты вплоть до выборов. Об этом можно почитать тут. Так и произошло, чему я несказанно рад, поскольку находится в рублях крайне не комфортно.

Что делаем дальше?

Сейчас на всех форумах и блогах строго бытует одно мнение, что после выборов будет рублю «кирдык». Даже мой родственник из этого обоснования разворота пункт 4 позвонил и сказал примерно следующее: «У нас тут бытует мнение, что доллар после выборов пойдет на верх и держат его специально сейчас!».

А что бывает, когда все смотрят в одну сторону? Правильно! Как минимум в эту сторону рубль не пойдет! Скорее всего либо ляжем в очень долгий боковик. Либо продолжим дальше укрепляться.

Но лично я все таки продолжу восстанавливать позицию, которую закрыл по 83 на долларе. Все равно ведь ничего не потеряю, потому что покупал по 30 и по 50

( Читать дальше )

Степан Демура. Семинар компании Сити Класс (27.07.16) (Полная версия).

- 28 июля 2016, 19:31

- |

ostfilm.org/news/stepan-demura-seminar-03-03-16-polnaya-versiya

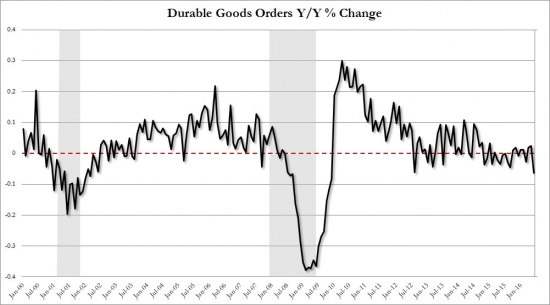

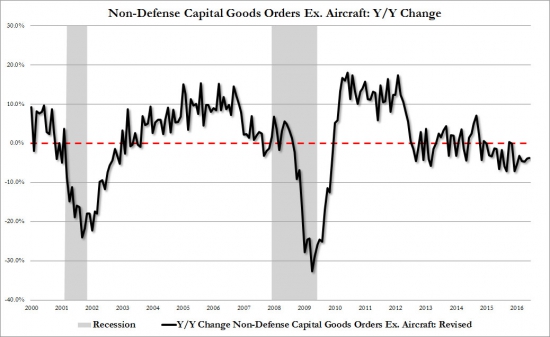

США: Заказы на товары длительного пользования падают с ускорением

- 28 июля 2016, 16:21

- |

Виновником произошедшего являются заказы на самолеты (невоенные самолеты и запчасти к ним). И это не должно удивлять:

Во время проведения ежегодной авиавыставки, компании Airbus Group SE и Boeing Co. получили наименьшее количество заказов на самолеты за последние 6 лет. Произошедшее объясняется замедлением глобальной экономики и беспокойством по поводу возможного негативного воздействия британского референдума на глобальную экономику. (Bloomberg)

Капитальные расходы компаний продолжили снижение…

( Читать дальше )

Опубликован график ВВП США за 50 лет

- 28 июля 2016, 13:16

- |

Согласно этому графику наблюдается долгосрочная корреляция между номинальным ростом ВВП США и изменением доходности 10-летних трежерис. Замедление темпов привело к снижению доходностей казначейских бумаг.

Следовательно, трежерисы закладывают не только инфляционную компоненту на долгосрочном промежутке, но и вероятные темпы роста экономики США. В последнее время с этим в США обстоят дела не самым лучшим образом. Выше доходности 1,5% 10-летки не растут.

Азия движется по направлению к финансовой катастрофе

- 28 июля 2016, 04:00

- |

На Востоке назревает кризисная ситуация.

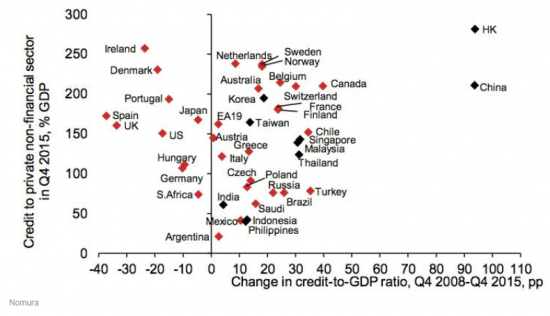

Растущая задолженность, пузыри на рынке недвижимости, замедление экономического роста могут иметь катастрофические последствия. По данным японского инвестдома Nomura, уровень частной задолженности в азиатском регионе достиг около 140% от ВВП. Для сравнения — в целом, по группе развивающихся рынков речь идет о 77%.

Еще большие опасения вызывает Китай с его 200% на конец 2015 года. Это происходит на фоне замедления производительности и сокращения числа рабочей силы в КНР. В Гонконге ситуация также оставляет желать лучшего. С кризисного 2008 года цены на недвижимость там взлетели на 105%, а отношение частного долга к ВВП достигло 281%. Гонконг стал своего рода заложником хрупкой ситуации в Китае и возможного роста ставок ФРС.

Аналитики Nomura указывают не только на впечатляющие уровни частной задолженности КНР и Гонконга, но и высокие темпы их прироста с конца 2008 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал