SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Шагардин Дмитрий

принципы Рэя Далио.

- 10 февраля 2013, 15:22

- |

Рецензия на книгу «Принципы Рэя Далио» — Рэй Далио (Скачать)

Это самое лучшее, что я читал в своей жизни. Почему? Потому что это выглядит так, как будто это я сам написал в 60 лет письмо в прошлое себе 30-летнему, по большому секрету.Написанное Рэем Далио очень живо пересекается с рядом моих философских выводов, которые я успел сделать по жизни.

о реальности: dr-mart.livejournal.com/10136.html

развитие идей реальности: smart-lab.ru/blog/notes/43.php

концепция равновесия: http://smart-lab.ru/blog/mytrading/16591.php

формула счастья: smart-lab.ru/blog/notes/31.php

работа над ошибками (пример): smart-lab.ru/blog/mtrading/7499.php

о роли цели: smart-lab.ru/blog/48396.php

о дисциплине: smart-lab.ru/blog/92360.php

о независимости мышления: smart-lab.ru/blog/94275.php

Многие мои из описанных выше идей вызывали насмешки у публики.

Это видно по комментариям к каждой из записей.

Я всегда их читал, но мне честно говоря было наплевать на насмешки, потому что я формировал свое представление об устройстве мира.

И вот я встречаю вот это:

http://www.bwater.com/Uploads/FileManager/Principles/Bridgewater-Associates-Ray-Dalio-Principles.pdf

Это чтиво, которое полностью пересекается с тем, что я вывел до этого. Более того, чтиво более систематизировано и имеет вполне завешенный вид. В отличие от меня, Далио, применяя эти концепции, добился большого успеха в жизни, доказав работу этих принципов.

Я немного законспектировал эти принципы и хочу предложить их наиболее думающим из вас. Конспектировал для себя, поэтому местами выглядит сумбурно.

***

( Читать дальше )

- комментировать

- ★272

- Комментарии ( 70 )

Системная ошибка позволяющая иметь Гарантированный доход от 19 до 60 % годовых ( стратегия )подробности

- 10 февраля 2013, 11:05

- |

smart-lab.ru/blog/77358.php

два года пользовался системной ошибкой банка,

выкладываю суть «гениального»

банковского продукта

позволяющая делать прибыль без убытков,

обещал поделиться с неверующими ,

делюсь так как возможность ушла,

условия срочного вклада

Банковский депозит в рублях 90 дней, привязанный к usdrub по курсу ЦБ, процентный доход равен росту usdrub на дату окончания вклада.

при снижении курса usdrub все сумма в рублях возвращается

в полном обьеме + 6% годовых

при досрочном расторжении вклада, деньги возвращаются в полном обьеме, без процентов.

методы использования:

1. при снижении usdrub после открытия депозита,

депозит закрывается, открывается новый по более низкому курсу.

(ловим дно)

2.при росте usdrub открываем короткие позиции на фортс

по паре usdrub, тем самым фиксируем бумажную прибыль

по банковскому депозиту

3.продаем Call на росте usdrub

все

Болше всего удивляют банкиры, допускают такие ляпы, и ведь это не сотрудники низшего звена, это руководители

банка

два года пользовался системной ошибкой банка,

выкладываю суть «гениального»

банковского продукта

позволяющая делать прибыль без убытков,

обещал поделиться с неверующими ,

делюсь так как возможность ушла,

условия срочного вклада

Банковский депозит в рублях 90 дней, привязанный к usdrub по курсу ЦБ, процентный доход равен росту usdrub на дату окончания вклада.

при снижении курса usdrub все сумма в рублях возвращается

в полном обьеме + 6% годовых

при досрочном расторжении вклада, деньги возвращаются в полном обьеме, без процентов.

методы использования:

1. при снижении usdrub после открытия депозита,

депозит закрывается, открывается новый по более низкому курсу.

(ловим дно)

2.при росте usdrub открываем короткие позиции на фортс

по паре usdrub, тем самым фиксируем бумажную прибыль

по банковскому депозиту

3.продаем Call на росте usdrub

все

Болше всего удивляют банкиры, допускают такие ляпы, и ведь это не сотрудники низшего звена, это руководители

банка

ЕЦБ зашевелился

- 09 февраля 2013, 01:17

- |

Копипаст: http://ugfx.livejournal.com/1058863.html

Прошла волна и евро как-то резко кренится вниз … ко всем валютам ) Проснулся и товарищ Драги, который совсем не мягко дал понять, что ЕЦБ такой рост евро совсем не устраивает, это ведь и экономический спад может усилить и к дефляции привести... не удивительно. Хотя Драги и указал, что валютный курс не является их целью, да и рост евро говорит о возврате доверия… но сказать-то сказал свое веское слово.

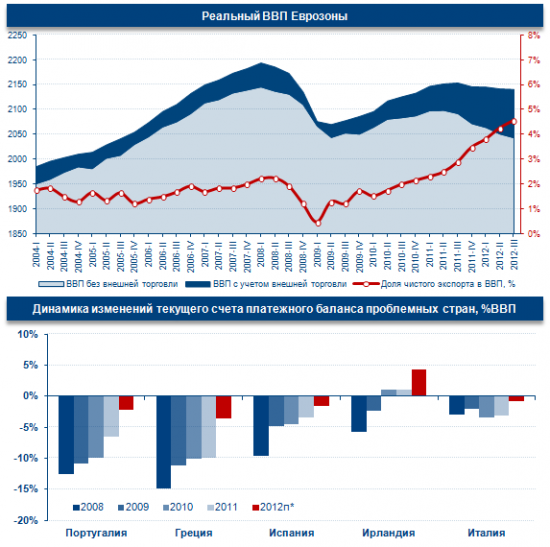

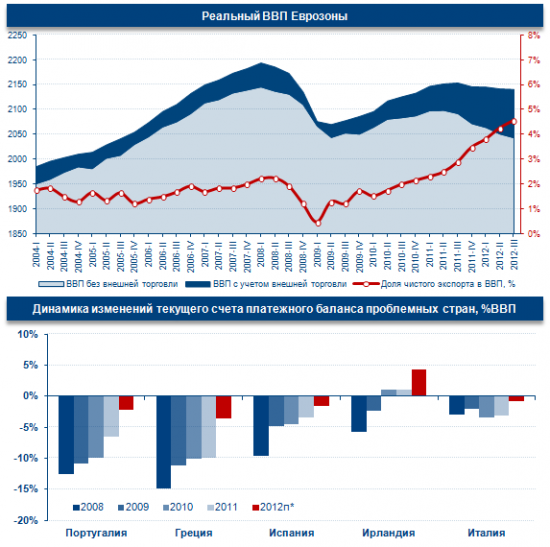

Слева пару графиков, которые в полной мере отражают то что Драги имеет ввиду. Суть заключается в простом факте — благодаря низкому курсу евро (ниже 1.3- это уже низкий) страны валютного союза смогли очень сильно улучшить свои экспортные позиции. Доля чистого экспорта в ВВП достигла рекордных за весь период существования Еврозоны 4.5% (при обычных 1-2%), благодаря такой динамике спад ВВП был значительно скромнее, чем спад в потреблении и инвестициях — только этот фактор и помог в 2012 году. Еврозона смогла улучить ситуацию во внешней торговле со всеми основными торговыми партнерами (США, Китай, Великобритания, Россия...) за 11 месяцев 2012 года экспорт был на 8% выше уровня 2011 года, а импорт всего на 2% выше. Вопреки скептикам улучшение произошло в основном за счет роста экспорта обрабатывающей промышленности, а не сокращения импорта.1

( Читать дальше )

Прошла волна и евро как-то резко кренится вниз … ко всем валютам ) Проснулся и товарищ Драги, который совсем не мягко дал понять, что ЕЦБ такой рост евро совсем не устраивает, это ведь и экономический спад может усилить и к дефляции привести... не удивительно. Хотя Драги и указал, что валютный курс не является их целью, да и рост евро говорит о возврате доверия… но сказать-то сказал свое веское слово.

Слева пару графиков, которые в полной мере отражают то что Драги имеет ввиду. Суть заключается в простом факте — благодаря низкому курсу евро (ниже 1.3- это уже низкий) страны валютного союза смогли очень сильно улучшить свои экспортные позиции. Доля чистого экспорта в ВВП достигла рекордных за весь период существования Еврозоны 4.5% (при обычных 1-2%), благодаря такой динамике спад ВВП был значительно скромнее, чем спад в потреблении и инвестициях — только этот фактор и помог в 2012 году. Еврозона смогла улучить ситуацию во внешней торговле со всеми основными торговыми партнерами (США, Китай, Великобритания, Россия...) за 11 месяцев 2012 года экспорт был на 8% выше уровня 2011 года, а импорт всего на 2% выше. Вопреки скептикам улучшение произошло в основном за счет роста экспорта обрабатывающей промышленности, а не сокращения импорта.1

( Читать дальше )

Газпромнефть. Отчётность по МСФО 2012

- 08 февраля 2013, 23:19

- |

Сегодня посмотрел отчётность Газпромнефти за 2012 год по МСФО. Ниже моменты, которые особо хочется выделить:

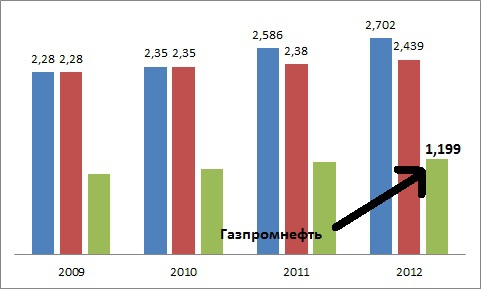

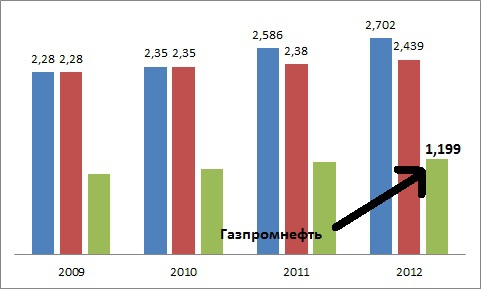

За 2012 год Газпромнефть нарастила среднесуточную добычу углеводородов до 1,19 млн бар/сутки н.э – это где-то +4,1% относительно 2011 года (среднесуточная добыча углеводородов в сравнении с Роснефтью см. Диаграмма 1)

Очень странным для меня стал тот факт, что компания раскрыла показатель общей добычи углеводородов и не раскрыла, сколько добыла нефти в 2012 году, а также не была в пресс-релизе выделена добыча газа.

Компания в 2012 году достаточно сильно прибавила в переработке нефти, так было переработано 43,34 млн тн нефти, что на 7% больше прошлого года. Т.е. можно уже говорить о том, что как минимум 2 компании из 2 отчитавшихся, рапортовали об увеличении собственной переработке относительно добытой нефти (см. пост «Роснефть. Отчётность по МСФО 2012»).

( Читать дальше )

За 2012 год Газпромнефть нарастила среднесуточную добычу углеводородов до 1,19 млн бар/сутки н.э – это где-то +4,1% относительно 2011 года (среднесуточная добыча углеводородов в сравнении с Роснефтью см. Диаграмма 1)

Очень странным для меня стал тот факт, что компания раскрыла показатель общей добычи углеводородов и не раскрыла, сколько добыла нефти в 2012 году, а также не была в пресс-релизе выделена добыча газа.

Компания в 2012 году достаточно сильно прибавила в переработке нефти, так было переработано 43,34 млн тн нефти, что на 7% больше прошлого года. Т.е. можно уже говорить о том, что как минимум 2 компании из 2 отчитавшихся, рапортовали об увеличении собственной переработке относительно добытой нефти (см. пост «Роснефть. Отчётность по МСФО 2012»).

( Читать дальше )

Хедж фонд vs Управляемый счет схема взаимоотношений

- 08 февраля 2013, 16:04

- |

Для хедж фонда

схема

Для Управлемого счета

схема

Первая схема «чище» от стрелочек-взаимосвязей — т.е. проще.

По-сути Инвестору предлагается купить «акцию»-пай фонда у Администратора фонда. Для этого нужно подписать договор, перечислить деньги и… наблюдать за отчетнстью/индексом фонда. Т.о. ему предопределяется роль пассивного инвестора, отдавшего свои деньги Администратору, а тот в свою очередь доверил управление ими Управляющему.

Вопросы:

1. Какая из схем надежнее/безопаснее для Инвестора?

2. Какая из схем эффективнее/дешевле для Инвестора?(при условии равенства доходности в схемах)

UPD Недавно (макс. в течении месяца) в подписке проскочил пост, о том, что у автора открылся новый сайт. Он на англ. и русских языках. И там есть об упралвяемых счетах… такой «красивый» термин на англ. для их обозначения.

Если у кого-то есть ссылка на него заранее признателен.

схема

Для Управлемого счета

схема

Первая схема «чище» от стрелочек-взаимосвязей — т.е. проще.

По-сути Инвестору предлагается купить «акцию»-пай фонда у Администратора фонда. Для этого нужно подписать договор, перечислить деньги и… наблюдать за отчетнстью/индексом фонда. Т.о. ему предопределяется роль пассивного инвестора, отдавшего свои деньги Администратору, а тот в свою очередь доверил управление ими Управляющему.

Вопросы:

1. Какая из схем надежнее/безопаснее для Инвестора?

2. Какая из схем эффективнее/дешевле для Инвестора?(при условии равенства доходности в схемах)

UPD Недавно (макс. в течении месяца) в подписке проскочил пост, о том, что у автора открылся новый сайт. Он на англ. и русских языках. И там есть об упралвяемых счетах… такой «красивый» термин на англ. для их обозначения.

Если у кого-то есть ссылка на него заранее признателен.

Я млею от аналитиков всерьез обсуждающих курс «рубль-доллар»

- 08 февраля 2013, 13:06

- |

(Навеяно ответами на вопросы телезрителей на канале РБК)

Неужели так трудно взглянуть на график корзины валют ЦБ РФ (55% долларов США+45% евро) после QE3

Ну очевидно же, что в стабильных условиях ЦБ держит эту «корзину» в «ежовых рукавицах». И только в периоды шумихи вокруг очередного «кризиса» позволяет ей немного девальвироваться. В последний раз это было на шумихе, связанной в возможной победой Сиризы на греческих выборах.

При этом в руках у ЦБ такие резервы, которые при нынешнем курсе доллара позволяют скупить все рубли, находящиеся в свободном обращении (наличные деньги плюс депозиты до востребования) и у него еще останется около 40% этих резервов. Конечно экономически это глупо оставить страну без собственной валюты, но факт имеет место быть. Что следует из этого факта? Только то, что любая попытка девальвации рубля может быть пресечена ЦБ там, где он или более высокостоящие лица посчитают нужным. Т. е. любая девальвация рубля в России – это исключительно политико-экономическое решение высшего руководства, а не какое-то веяние рынка. В 2008-м девальвация была проведена исключительно с целью сохранения положительного сальдо платежного и торгового балансов и цель успешно была достигнута, несмотря на падение цен на нефть до 30-40$$ за баррель. Времена меняются и сегодня аналогичная опасность может возникнуть при ценах на нефть 55-65$$ за баррель (ау, Саксобанк, где эти цены, обещанные в 2010-м году?!!!), но никак не ранее. А значит все, что ранее – это просто приоритеты макроэкономической политики:

( Читать дальше )

Неужели так трудно взглянуть на график корзины валют ЦБ РФ (55% долларов США+45% евро) после QE3

Ну очевидно же, что в стабильных условиях ЦБ держит эту «корзину» в «ежовых рукавицах». И только в периоды шумихи вокруг очередного «кризиса» позволяет ей немного девальвироваться. В последний раз это было на шумихе, связанной в возможной победой Сиризы на греческих выборах.

При этом в руках у ЦБ такие резервы, которые при нынешнем курсе доллара позволяют скупить все рубли, находящиеся в свободном обращении (наличные деньги плюс депозиты до востребования) и у него еще останется около 40% этих резервов. Конечно экономически это глупо оставить страну без собственной валюты, но факт имеет место быть. Что следует из этого факта? Только то, что любая попытка девальвации рубля может быть пресечена ЦБ там, где он или более высокостоящие лица посчитают нужным. Т. е. любая девальвация рубля в России – это исключительно политико-экономическое решение высшего руководства, а не какое-то веяние рынка. В 2008-м девальвация была проведена исключительно с целью сохранения положительного сальдо платежного и торгового балансов и цель успешно была достигнута, несмотря на падение цен на нефть до 30-40$$ за баррель. Времена меняются и сегодня аналогичная опасность может возникнуть при ценах на нефть 55-65$$ за баррель (ау, Саксобанк, где эти цены, обещанные в 2010-м году?!!!), но никак не ранее. А значит все, что ранее – это просто приоритеты макроэкономической политики:

( Читать дальше )

Все говорит об инфляции и пузыре долга США

- 07 февраля 2013, 14:07

- |

Инвестор Джим Роджерс присоединился к Биллу Гроссу, управляющему крупнейшего фонда облигаций в мире, в том, что падение стоимости американских казначейских облигаций (трежурис), которые потеряли в стоимости в прошлом месяце сумму большую, чем за весь год, вероятно будет продолжено.

Список медведей на рынке трежурис растет после того, как Goldman Sachs Group и Wells Capital Management также выразили озабоченность. В то время как уровень безработицы вырос в январе, данные Министерства труда США показали, что рост рабочих мест в конце прошлого года был выше, чем предполагалось ранее, что увеличило спекуляции, что Федеральная резервная система будет сокращать свои покупки гособлигаций в этом году. Индекс Standard & Poor 500 вновь вырос в этом месяце, приближаясь к рекордным показателям.

«Каждый хочет быть в акциях», сказал Ханс Гоэтти, главный директор по инвестициям в Азии в Finaport Investment Intelligence, который управляет активами в размере $ 1,54 миллиарда. «Люди уходят из трежурис».

( Читать дальше )

Дополнительные риски при инвестировании в энергосбыты ТНС энерго

- 06 февраля 2013, 09:22

- |

Одними из самых высокодоходных дивитикеров на рфр в последние годы были энергосбыты ГК ТНС энерго.

Высокие чистые прибыли во всех энергосбытах группы, выплата дивидендов в размере практичеси 100% чистой прибыли во всех энергосбытах обеспечили одни из самых высоких дивидендных доходностей и рост котировок " в разы"

Но в ноябре 2011года Владимир Путин потребовал от профильных ведомств представить согласованный вариант проекта постановления по ограничению сверхприбылей энергосбытовых компаний.Был подготовлен ряд документов и начиная с 1 апреля 2012 года ценообразование энергосбытов происходит по новым правилам.

s30509172549.whotrades.com/blog/43371710451

Чистые прибыли подавляющего большинства энергосбытов уменьшились.Инвестировать в энергосбыты стало более рискованно.

Но есть ещё один один дополнительный аспект риска инвестирования в энергосбыты ГК ТНС энерго: начисление дивидендов на АП строго по уставу. Дивиденды начислены, АП не голосующие. Для мажоритарного акционера-полная идиллия .

( Читать дальше )

Высокие чистые прибыли во всех энергосбытах группы, выплата дивидендов в размере практичеси 100% чистой прибыли во всех энергосбытах обеспечили одни из самых высоких дивидендных доходностей и рост котировок " в разы"

Но в ноябре 2011года Владимир Путин потребовал от профильных ведомств представить согласованный вариант проекта постановления по ограничению сверхприбылей энергосбытовых компаний.Был подготовлен ряд документов и начиная с 1 апреля 2012 года ценообразование энергосбытов происходит по новым правилам.

s30509172549.whotrades.com/blog/43371710451

Чистые прибыли подавляющего большинства энергосбытов уменьшились.Инвестировать в энергосбыты стало более рискованно.

Но есть ещё один один дополнительный аспект риска инвестирования в энергосбыты ГК ТНС энерго: начисление дивидендов на АП строго по уставу. Дивиденды начислены, АП не голосующие. Для мажоритарного акционера-полная идиллия .

( Читать дальше )

Sberbank CIB - обзор отраслей, связанных с потребительским сектором

- 05 февраля 2013, 10:22

- |

Основные выводы:

█ С 2004 года именно внутреннее потребление, в отличие от добывающих отраслей, обеспечило 80% роста ВВП России. Приблизительно половина этого роста пришлась на секторы, связанные с потреблением населения.

█ К 2020 году российский потребительский рынок может стать крупнейшим в

Европе и четвертым по величине в мире. К 2025 году оборот в отребительском секторе России может достичь $3 трлн.

█ Российский потребительский сектор – “мегатема” в контексте мировых разви

вающихся рынков. В России больше доля среднего класса, чем в любой другойстране БРИК, а по уровню ВВП на душу населения остальные страны БРИК сравняются с Россией не ранее чем через десятилетие.

█ В отличие от остальных стран БРИК российский потребительский рынок находится на ранней стадии восходящего цикла. Все еще небольшой охват товарами и услугами обеспечивает высокие ценовые уровни.

█ Акции российских компаний, связанных с потребительским сектором, котируются с большим дисконтом: инвесторы переоценивают зависимость российского фондового рынка от цен на нефть. Сейчас премия за риск вложений в российский рынок приближается к максимуму за последние 10 лет.

█ В целом акции российского потребительского сектора оценены с 25–50%м

дисконтом к аналогам из Бразилии, Индии, Китая, Турции и ЮАР, хотя у рос

сийских эмитентов намного выше темпы роста прибыли.

█ По нашим прогнозам, в 2013 году выручка российских ритейлеров, представ

ленных на фондовом рынке, увеличится приблизительно на 23%.

█ Мы ожидаем, что в ближайшие годы в российском потребительском секторе и отраслях, связанных с ним, ускорится консолидация, будет больше приобретений, слияний, СП и стратегических альянсов. В нашем обзоре мы называем компании, которые могут принять участие в этих процессах.

█ В нашей выборке 24 компании. За последние 10 лет динамика их акций была намного лучше рынка, и перспективы не менее радужны.

( Читать дальше )

█ С 2004 года именно внутреннее потребление, в отличие от добывающих отраслей, обеспечило 80% роста ВВП России. Приблизительно половина этого роста пришлась на секторы, связанные с потреблением населения.

█ К 2020 году российский потребительский рынок может стать крупнейшим в

Европе и четвертым по величине в мире. К 2025 году оборот в отребительском секторе России может достичь $3 трлн.

█ Российский потребительский сектор – “мегатема” в контексте мировых разви

вающихся рынков. В России больше доля среднего класса, чем в любой другойстране БРИК, а по уровню ВВП на душу населения остальные страны БРИК сравняются с Россией не ранее чем через десятилетие.

█ В отличие от остальных стран БРИК российский потребительский рынок находится на ранней стадии восходящего цикла. Все еще небольшой охват товарами и услугами обеспечивает высокие ценовые уровни.

█ Акции российских компаний, связанных с потребительским сектором, котируются с большим дисконтом: инвесторы переоценивают зависимость российского фондового рынка от цен на нефть. Сейчас премия за риск вложений в российский рынок приближается к максимуму за последние 10 лет.

█ В целом акции российского потребительского сектора оценены с 25–50%м

дисконтом к аналогам из Бразилии, Индии, Китая, Турции и ЮАР, хотя у рос

сийских эмитентов намного выше темпы роста прибыли.

█ По нашим прогнозам, в 2013 году выручка российских ритейлеров, представ

ленных на фондовом рынке, увеличится приблизительно на 23%.

█ Мы ожидаем, что в ближайшие годы в российском потребительском секторе и отраслях, связанных с ним, ускорится консолидация, будет больше приобретений, слияний, СП и стратегических альянсов. В нашем обзоре мы называем компании, которые могут принять участие в этих процессах.

█ В нашей выборке 24 компании. За последние 10 лет динамика их акций была намного лучше рынка, и перспективы не менее радужны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал