Избранное трейдера SenSoR

Трендовая торговля в лонг российских акций

- 09 декабря 2016, 15:14

- |

«AFKS.txt» «AFLT.txt» «AGRO.txt» «AKRN.txt» «ALRS.txt» «APTK.txt» «BANE.txt» «BANEP.txt» «BSPB.txt» «CBOM.txt» «CHMF.txt» «DIXY.txt» «DVEC.txt» «ENRU.txt» «FEES.txt» «FESH.txt» «GAZP.txt» «GMKN.txt» «GRAZ.txt» «GTLC.txt» «HYDR.txt» «IRAO.txt» «LKOH.txt» «LSNG.txt» «LSNGP.txt» «LSRG.txt» «MAGN.txt» «MFON.txt» «MGNT.txt» «MOEX.txt» «MRKC.txt» «MRSB.txt» «MSNG.txt» «MSRS.txt» «MTLR.txt» «MTLRP.txt» «MTSS.txt» «MVID.txt» «NLMK.txt» «NMTP.txt» «NVTK.txt» «OGKB.txt» «PHOR.txt» «PIKK.txt» «PLZL.txt» «POLY.txt» «PRTK.txt» «PSBR.txt» «QIWI.txt» «RASP.txt» «RGSS.txt» «RNFT.txt» «ROLO.txt» «ROSN.txt» «RSTI.txt» «RTKM.txt» «RTKMP.txt» «RUAL.txt» «RUALR.txt» «SBER.txt» «SBERP.txt» «SELG.txt» «SIBN.txt» «SNGS.txt» «SNGSP.txt» «TAER.txt» «TATN.txt» «TATNP.txt» «TGKA.txt» «TGKO.txt» «TRMK.txt» «TRNFP.txt» «UNAC.txt» «UPRO.txt» «URKA.txt» «UWGN.txt» «VTBR.txt» «YNDX.txt»

Исследуются 5 стратегий:

BH — купил и держи;

R1 — входим в лонг после белой свечи, выходим из лонга после черной свечи;

R2 — входим в лонг после двух подряд идущих белых свечей, выходим из лонга после двух подряд идущих черных свечей;

R25 — входим в лонг, если открылись выше линейного прогноза по 25 предыдущим свечам, выходим из лонга, если открылись ниже этого прогноза;

R50 — аналогично R25, но линейный прогноз строится по 50 предыдущим часам.

( Читать дальше )

- комментировать

- 163 | ★14

- Комментарии ( 13 )

Сканер рынка для QUIK

- 01 декабря 2016, 13:01

- |

В терминале QUIK доступны сотни и даже тысячи инструментов. Как найти среди них те, в которых выполняются определённые условия? Например, бумага начала расти или достигнут локальный минимум и имеет смысл рассмотреть вопрос покупки этого актива? Или какое-то другое условие, которым пользуетесь именно вы для анализа ценных бумаг рынка.

Очевидный путь — листать эти инструменты в терминале. Да, можно. Например, просматривать дневные графики всех инструментов на сон грядущий вместо сказки на ночь. Или проводить все время перед экраном, тренируя мышцы руки, истирая мышку и ломая глаза, если интересуют сигналы для торговли внутри дня. Даже не принимая во внимание трудоёмкость и малоприятность процесса, часть сигналов в любом случае будет пропущена.

Однако процесс поддаётся автоматизации — и это хорошо. Я не встречал в открытом доступе подобных утилит, поэтому некоторое время назад написал такую утилиту для себя. Она оказалась удобной — я ее причесал и делюсь с публикой. Лишний плюсик в личное дело на главном суде не помешает.

( Читать дальше )

Результаты глобального исследования индикаторов\стратегий

- 01 декабря 2016, 09:29

- |

Я проанализировал все результаты исследований с этой странички etfhq.com/blog/2010/05/25/best-technical-indicators/ и напишу мои краткие выводы.

Это мега баттл индикаторов чтобы выяснить действительно ли они работают и какой лучше. Всё тестировалось на 16 глобальных индексах, с 89 года по 2010. Для каждого индикатора\стратегии есть подробные графики и описание на сайте. Дневки. Забегая вперёд скажу что индикаторы работают )

( Читать дальше )

Тимофей Валерьевич об околорынке. Почему известные и преуспевающие уходят от стресса?

- 23 ноября 2016, 23:12

- |

Кусочек из той самой книги:

Обычно развитие успешного трейдера проходит через следующие стадии:

1. Интуитивный хаотический трейдинг.

2. Системный трейдинг.

3. Созидательный уровень (бизнес).

Как правило, по мере накопления опыта каждый прогрессирующий трейдер стремится к систематизации своего подхода (возможно, автоматизации при помощи торговых роботов). В итоге финальным этапом эволюции трейдера становится выход из активного трейдинга, поиск путей продажи своего опыта и попытки организации бизнес-процессов.

У нас в России таких примеров накопилось уже немало. Компании United Traders, Xelius Group, GT Capital были основаны некогда преуспевающими трейдерами, которые постарались превратить трейдинг в бизнес. Один из первых успешных скальперов в России, Андрей Беритц, основал Псковскую фондовую компанию. Известные трейдеры Александр Герчик и Александр Резвяков много лет занимаются обучением тех, кто хочет торговать на бирже.

( Читать дальше )

Полная статистика ПАММ счетов Альпари за 7 лет!!!

- 24 октября 2016, 12:30

- |

Приведу лишь некоторую часть и графики а полностью кому интересно могут все найти по ссылке ниже. Метод расчета всех счетов, лучшие и худшие за все время, их показатели, средства на счетах.

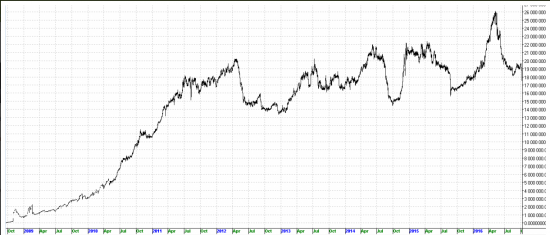

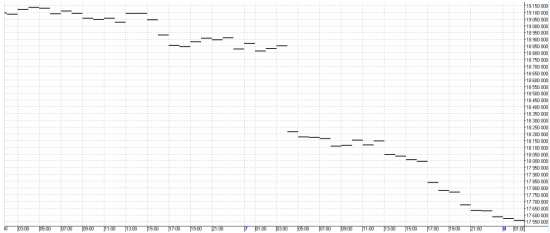

Общие средства в управлении:

В конце видно падение что было в пятницу 7 октября 2016:

( Читать дальше )

AHL Explains

- 11 октября 2016, 15:28

- |

www.man.com/2/ahl-explains

Рассказывает chief scientist фирмы MAN

Вот их лучший quantitative фонд

www.trustnetoffshore.com/Factsheets/Factsheet.aspx?univ=DC&fundCode=JQFJS&pagetype=performance

Если хотите смотреть все по порядку, то начинать надо с Momentum, Volatility Scaling, Futures и до конца, а потом уже смотреть помеченные красным Series 2

Поставьте плз плюсы а то Кречета лайкать не могу

Офигенный Гарвардский курс по введению в программирование - CS 50 на русском.

- 06 октября 2016, 14:18

- |

Доклад «Оптимизация портфеля алгоритмических стратегий» на конфе смартлаба 24.09.16

- 30 сентября 2016, 12:00

- |

Доклад «Оптимизация портфеля алгоритмических стратегий»

1. Введение

В чем состоит цель подобной оптимизации? Представим, что у нас есть набор алгоритмов, каждый из которых обладает некоторыми статистическими свойствами, из которых наиболее важными для нас являются доходность и максимальная величина просадки. В основе каждого из алгоритмов лежат разные стратегии, которые, тем не менее, могут быть коррелированы между собой в разной степени, торговля также может вестись на разных инструментах. В качестве примера приведу характеристики стратегий, которые были разработаны нашей командой и применяются в боевых торгах в настоящее время:

Так как свойства каждого из алгоритмов отличаются, возникает проблема: каким образом распределить между ними доступный капитал для того чтобы:

1. Максимизировать доход при заданном уровне риска ( то есть максимальной величине просадки)

2. Минимизировать риск при заданной доходности

Если дать, например равные доли капитала каждому алгоритму, то, очевидно, что такое распределение не будет оптимальным, так как мы не учитываем характеристики, присущие стратегиям. Не будет оптимальным и тот случай, когда мы, например, выделяем капитал пропорционально относительной доходности каждого алгоритма, здесь мы игнорируем значения волатильности, то есть риска, стратегий.

2. Модель Марковица

Задачу оптимизации попробуем решить, применив теорию оптимального портфеля, разработанную Марковицем, точнее некоторые последующие ее модификации. Обычно данная теория применяется для долгосрочного инвестиционного портфеля, состоящего из различных активов, например акций. Кратко суть теории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал