SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sattf

Вечерний комментарий, или у страха глаза велики?

- 11 декабря 2013, 22:44

- |

Господа подводники, вынесут Вас завтра гепом на 145к.

Для справки привожу верхний лимит 145 880.

Для справки привожу верхний лимит 145 880.

- комментировать

- ★2

- Комментарии ( 113 )

Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

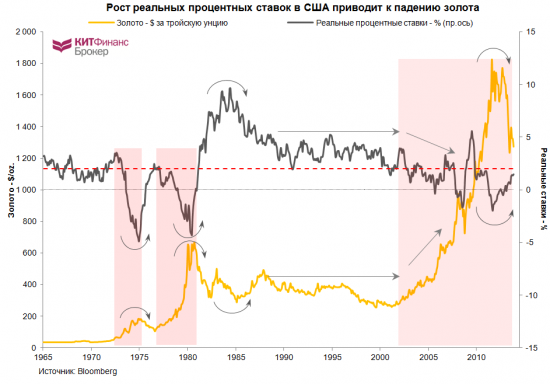

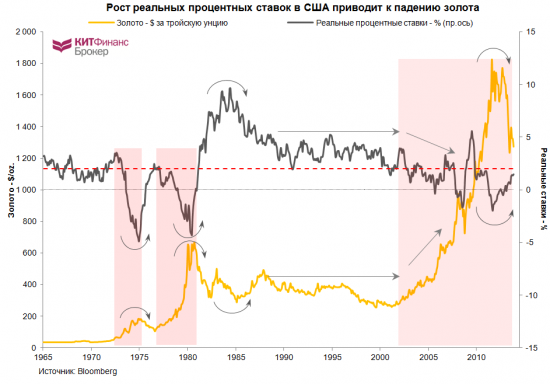

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Уплата налогов при торговле через иностранных брокеров.

- 11 декабря 2013, 13:16

- |

Добрый день, коллеги!

У меня появилась необходимость перенести свою торговлю на зарубежные рынки. Для работы выбрал SaxoBank и Interactive Brokers, т.к. у них есть торговля CFD-контрактами на американские и европейские стоки, что для меня важно. Как известно, они не являются налоговыми агентами, поэтому встает вопрос, что делать с налогами.

Сразу скажу, что меня больше смущает сам факт «засвета» своего иностранного брокерского счета перед ФНС, нежели уплата 13% налога.

Единственную полезную статью на тему налогов я нашел здесь (http://www.futures101.ru/trejding-v-ssha-uplata-nalogov-v-rossii/).

Итак, вижу три варианта…

1) Платим налоги. Для того чтобы заплатить налоги, необходимо уведомить налоговую об открытии иностранного брокерского счета. Затем каждый год заполнять декларацию и оплачивать счета, которые затем приходят по почте от ФНС.

Вопросы, которые у меня здесь возникают.

( Читать дальше )

У меня появилась необходимость перенести свою торговлю на зарубежные рынки. Для работы выбрал SaxoBank и Interactive Brokers, т.к. у них есть торговля CFD-контрактами на американские и европейские стоки, что для меня важно. Как известно, они не являются налоговыми агентами, поэтому встает вопрос, что делать с налогами.

Сразу скажу, что меня больше смущает сам факт «засвета» своего иностранного брокерского счета перед ФНС, нежели уплата 13% налога.

Единственную полезную статью на тему налогов я нашел здесь (http://www.futures101.ru/trejding-v-ssha-uplata-nalogov-v-rossii/).

Итак, вижу три варианта…

1) Платим налоги. Для того чтобы заплатить налоги, необходимо уведомить налоговую об открытии иностранного брокерского счета. Затем каждый год заполнять декларацию и оплачивать счета, которые затем приходят по почте от ФНС.

Вопросы, которые у меня здесь возникают.

( Читать дальше )

Вопрос опытным трейдерам по ОИ...

- 11 декабря 2013, 11:48

- |

Есть несколько важных для меня вопросов:

1. ОИ растёт при падающем рынке, то что дальше с ценой...?

2. ОИ падает при падающем рынке, то что дальше с ценой...?

3. ОИ растёт при растущем рынке, то что дальше с ценой...?

4. ОИ падает при растущем рынке, то что дальше с ценой...?

Прошу дать качественные ответы-советы. Общие ответы-советы не пойму. Спасибо.

1. ОИ растёт при падающем рынке, то что дальше с ценой...?

2. ОИ падает при падающем рынке, то что дальше с ценой...?

3. ОИ растёт при растущем рынке, то что дальше с ценой...?

4. ОИ падает при растущем рынке, то что дальше с ценой...?

Прошу дать качественные ответы-советы. Общие ответы-советы не пойму. Спасибо.

Надо бы, надо бы, надо бы остановиться. Но не могу, не могу, не могу, не могу. Не могу и не хочу! (с)

- 11 декабря 2013, 10:31

- |

Во времена СССР у нас была плановая экономика. Ее главный лозунг гласил: План — закон. Выполнить его — долг, перевыполнить – честь!

А, нужен ли план трейдеру? Не путать с другим «планом»))).

Раньше торговал без всяких планов по принципу: как фишка ляжет.

Фишка в основном ложиться не хотела, «сливал».

С конца сентября взял на себя повышенные обязательства — каждый торговый день 1% к депозиту. К середине октября пошел по графику. Дальше — больше. К началу ноября план опережаю в 2,3 раза. Пятилетку в 3 года!)))

Можно было месяц не торговать. Нет бы остановиться. Но, нам же все мало. Сразу вспоминается мультик «Золотая антилопа».

Как итог — все, что нажито честным трейдингом, за месяц растаяло как майский снег.

Как с этим бороться? Как ее (жадность) победить, искоренить.

По жизни вроде бы не жадный, а на рынке не могу приемлеть потерю даже 10 пп. Может потому, что трейдинг мне как спорт. А, в спорте я всегда стремлюсь к хоть локальной, но победе.

Плюс любовь к планам оттуда же. Все эти микро, макро, мега циклы и т.п.

Вот опять 5 дней назад «застолбил» себе очередной план — 500 пп в день (ф. РТС). И опять перевыполняю почти в 2 раза.

История повторяется...

А, нужен ли план трейдеру? Не путать с другим «планом»))).

Раньше торговал без всяких планов по принципу: как фишка ляжет.

Фишка в основном ложиться не хотела, «сливал».

С конца сентября взял на себя повышенные обязательства — каждый торговый день 1% к депозиту. К середине октября пошел по графику. Дальше — больше. К началу ноября план опережаю в 2,3 раза. Пятилетку в 3 года!)))

Можно было месяц не торговать. Нет бы остановиться. Но, нам же все мало. Сразу вспоминается мультик «Золотая антилопа».

Как итог — все, что нажито честным трейдингом, за месяц растаяло как майский снег.

Как с этим бороться? Как ее (жадность) победить, искоренить.

По жизни вроде бы не жадный, а на рынке не могу приемлеть потерю даже 10 пп. Может потому, что трейдинг мне как спорт. А, в спорте я всегда стремлюсь к хоть локальной, но победе.

Плюс любовь к планам оттуда же. Все эти микро, макро, мега циклы и т.п.

Вот опять 5 дней назад «застолбил» себе очередной план — 500 пп в день (ф. РТС). И опять перевыполняю почти в 2 раза.

История повторяется...

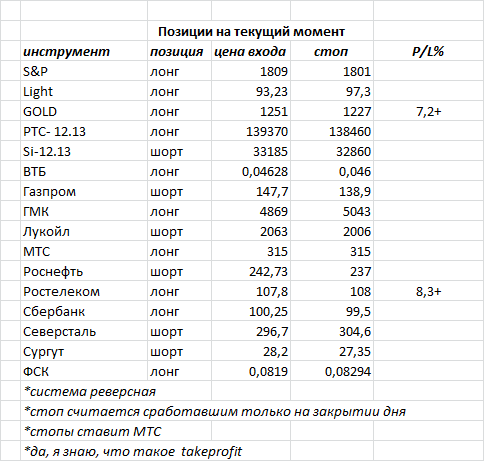

ситуация на текущий момент

- 11 декабря 2013, 10:08

- |

Как и предполагалось, ММВБ закрыл день доджи, что является разворотной фигурой, но требует подтверждения и сегодня мы будем вновь наблюдать тесты вчерашних максимумов, а возможно и уровня 1475. Объемы на додже наторговались неплохие, что говорит о временном равновесии между продавцами и покупателями и теперь многое будет зависеть от западных рынков, динамику которых мы обычно в этих случаях повторяем. Ситуация на срочном рынке пока за продавцов, ситуация в паре доллар-рубль за покупателей, так что здесь тоже равновесие. В паре евро-доллар максимум дня закончился надгробием с подтверждением, поэтому тут возможно снижение, что скажется негативно на нашем рынке, особенно на фРТС, который будет тестировать уровень 139400, где и будет решаться судьба тренда вверх.

По отраслям: банковский сектор протестировал отметку 5100, но успех не развил, закрывшись доджем, поэтому сегодня ждем подтверждения, можно пробовать продавать вблизи отметки 5100 с коротким стопом. В нефтегазе та же ситуация и действия те же. Металлурги еще не добрались джо своего сопротивления 2160, там видна покупка, но последняя свечка — волчок, что говорит о консолидации. Здесь покупать лучше на откате вниз, к уровню 2125 или при пробое сопротивления. Энергетики не смогли пробить верхнюю границу даунтренда и откатываются вниз. Можно пробовать покупать от уровня 980.

Итог: при открытии ниже вчерашнего закрытия можно попробовать покупки от уровня 1445 с коротким стопом.

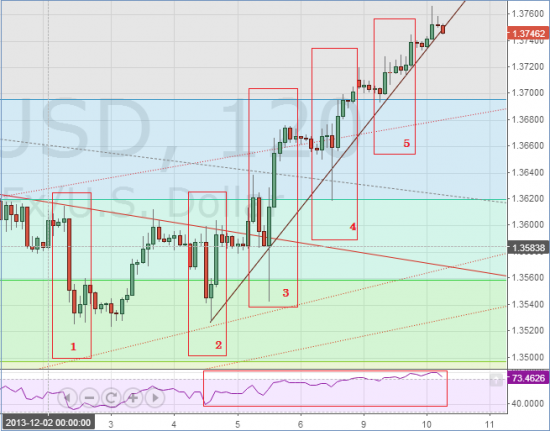

Евро-доллар и гипотеза эффективного рынка

- 10 декабря 2013, 17:23

- |

145 пост или лучшее для Смарт-Лаба ))

Гипотеза эффективного рынка — гипотеза, согласно которой вся существенная информация немедленно и в полной мере отражается на рыночной курсовой стоимости ценных бумаг. Слабое место этой теорий в том, что в общем она верна, но вот когда дело доходит до частностей — бывают абсурдные отклонения. В качестве примера возьмём горячую историю: валютную пару Eвро-Доллар (EUR-USD) и на её примере покажем те самые неэффективные частности, от которых уже немало продавцов полегло.

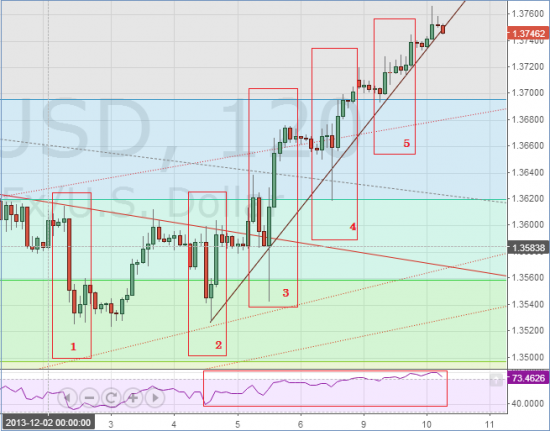

График Евро-Доллар (2 часа)

Зона 1 – 2 декабря: Вырос индекс деловой активности в производственном секторе США и возросли расходы на строительство в США. По Евро-Доллару всё развивается логично, так как рынок опасается сокращений QE. Вот только правда, 3 декабря уже почти всё выкупили, а это уже звоночек.

( Читать дальше )

Гипотеза эффективного рынка — гипотеза, согласно которой вся существенная информация немедленно и в полной мере отражается на рыночной курсовой стоимости ценных бумаг. Слабое место этой теорий в том, что в общем она верна, но вот когда дело доходит до частностей — бывают абсурдные отклонения. В качестве примера возьмём горячую историю: валютную пару Eвро-Доллар (EUR-USD) и на её примере покажем те самые неэффективные частности, от которых уже немало продавцов полегло.

График Евро-Доллар (2 часа)

Зона 1 – 2 декабря: Вырос индекс деловой активности в производственном секторе США и возросли расходы на строительство в США. По Евро-Доллару всё развивается логично, так как рынок опасается сокращений QE. Вот только правда, 3 декабря уже почти всё выкупили, а это уже звоночек.

( Читать дальше )

Быки, где Ваш преславутый вынос?

- 10 декабря 2013, 15:44

- |

Прочитал много постов про вынос резкий и безжалостный. Но только я его не вижу. Бедный ММ изо всех сил, как-то пытается показать свою силу. Правильно Вася сказал, что на 142000 по Ri серьёзное сопротивление и это максимум, что мы увидим до конца этого года(это я уже сказал), с 17.12 будет жёсткий вынос лонгистов уже на новом контракте. Всем удачных торгов.) Доброй охоты (из Маугли). Лижбы аккело не промахнулся…

Месячные :)

- 10 декабря 2013, 12:04

- |

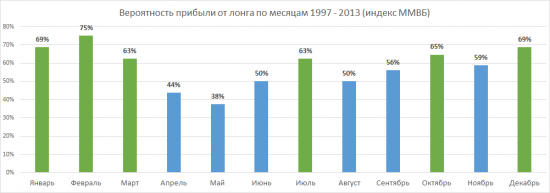

Я выделил зеленым цветом вероятности больше 60%. Соблюдая формальности «Ноябрь» не выделен, однако, если взглянуть на следующую диаграмму становится ясно он также в итоге приносит прибыль от лонга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал