Избранное трейдера SMikhail

Торговые идеи NYSE + Отбор акций NYSE

- 27 октября 2015, 16:25

- |

Researсh на 27 Октября:

Понедельник был днем отдыха на рынке, после двух безумных недель индекс вошел в рэндж. Нефть очень опасно скатывается вниз после пробоя $46, вот уже неделю ежедневно напоминается о слабости сырьевого актива. И сейчас нефть подошла к такой точке, с которой может сорваться в пике к $40. Необходимо повысить бдительность, хотя в разгар сезона все и так должны быть чрезмерно внимательными.

Но есть и хорошие новости — две акции технологических компаний MSFT, ADBE ведут себя очень сильно и готовы покорять свои исторические значения.

Отбор с премаркета:

TWOU BRCM CAKE EW HIG IDTI IACI KN MSTR RCII BABA BAX BP BMY CMCSA CMI DD F GRUB HCA IR JBLU LXK M MRK PCAR PFE POR RAI SAVE TXT UPS WYN YNDX HCLP RRTS MRVL

Торговые идеи NYSE на сегодня:

№1 UPX TXT SAVE POR M BABA RCII CAKE BRCM GRUB — выделяются среди отчетных акций

№2 ADBE MSFT — могут пойти на all time high

№3 MCD — вероятна коррекция с all time high

№4 PFG — хороший разворот наверх, ожидаю роста

№5 MRVL — компания потеряла фирму, которая вела бухгалтерский учет, аудиторская фирма ушла в отставку. Ожидаю выкупа акций на данной негативной новости, так как бумага находилась в даунтренде, и уже как месяц немного растет.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Те кто в покупает недооцененное на рынке США с конца 90-х, проигрывают. То есть можно сказать, фундаментальный анализ не работает пока

- 27 октября 2015, 12:20

- |

На рынках акций небольшая коррекция после двухдневного роста. S&P 500 минус 0.2%, откатился от 9-ти недельного максимума. Завтра комитет по ставкам ФРС (FOMC) объявит свое решение (21:00 МСК), но нет никаких ожиданий, что ставки будут изменены и на этом заседании, и в этом году вообще. Комментаторы указывают на то, что выходящая в США отчетность по прибыли текущего сезона оказывается хуже ожиданий. STOXX Europe 600 упал на 0.4%.

Индекс ММВБ закрылся минус 0.8%, хотя в начале сессии был +0.3%, а днем падал до минус 1.6%. В общем, было волатильно, хотя причину мы не поняли.

Брент несколько упал, 47.2 долл./барр., а с ним снизился рубль на 63/долл.

( Читать дальше )

ЛЧИ-2015. Экстренный выпуск. О хорошем.

- 27 октября 2015, 12:01

- |

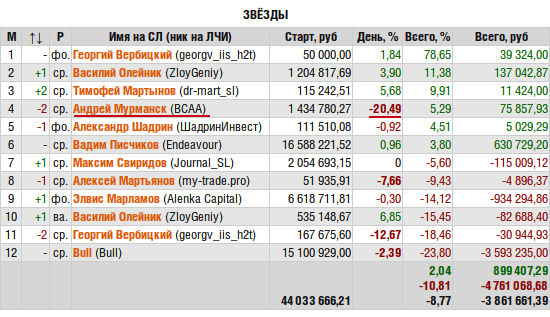

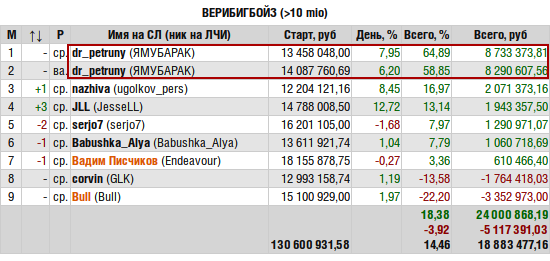

Пока Булл рефлексирует и плачет на своих островах, луч света в нашем тёмном царстве. Сэр dr_petruny на 2-х своих счетах (срочный и валютный) заплывает очень ровно, и там, и там им заработано по ~60%. На круг выходит +17 млн.

Это по-прежнему самая крупная стартовая по совокупности в списке, за ним Вадим Писчиков, тот хоть и увеличивает свою периодически, но второй.

Короче говоря, поддержим нашего местного «монстра», поулюлюкаем радостно, подбросим шапки. Можно ему вопросы позадавать, как, что и почему, он иногда приходит в топики про ЛЧИ. А то мы всё о плохом и о плохом.

( Читать дальше )

Новый взгляд на индекс страха (VIX)

- 27 октября 2015, 11:30

- |

За долгие годы, аналитики разработали сотни технических индикаторов. Новые индикаторы иногда помогают техническим аналитикам находить путь к успеху. Другие аналитики ищут свой путь к успеху, по-новому переосмысливая старые индикаторы. В данной статье мы с иной точки зрения рассмотрим один популярный индикатор.

За долгие годы, аналитики разработали сотни технических индикаторов. Новые индикаторы иногда помогают техническим аналитикам находить путь к успеху. Другие аналитики ищут свой путь к успеху, по-новому переосмысливая старые индикаторы. В данной статье мы с иной точки зрения рассмотрим один популярный индикатор.

При анализе рынка, все аналитики работают с относительно небольшим количеством данных. В случае цены, это — значения открытия, High, Low и закрытия. Некоторые также учитывают объемы, а трейдеры фьючерсами могут добавить в свой арсенал открытый интерес и показатели отчета о позициях трейдеров (COT). С учетом небольшого числа точек замера, можно лишь удивляться, насколько много подходов к одним и тем же цифрам используется при создании индикаторов. Одна компьютерная платформа может содержать свыше 300 различных индикаторов, каждый из которых — это разновидность представления базовых данных.

( Читать дальше )

ЛЧИ-2015. Экстренный выпуск. Обошёл.

- 27 октября 2015, 10:18

- |

Брокер Открытие - кухня. Ловим воров за руку.

- 26 октября 2015, 23:07

- |

Большой скрин — график AAPL, минутка. Обратите внимание на свечу с очень длинной тенью, с легкостью вынесшей мой стоп.

Маленький график — аналогичный график Interactive Brokers, никаких чудес.

Дальше больше.

Вот аналогичный график на еще двух тикерах FB и NFLX

От потерь меня спасло лишь то, что в этот момент я подтягивал стопы и убил старые.

( Читать дальше )

DJIA & SPBEX. Индексное инвестирование через SPBEX.

- 26 октября 2015, 22:02

- |

В последнем годовом отчете Berkshire Hathaway миллиардер Уоррен Баффетт опубликовал несколько предельно простых финансовых советов для людей, не имеющих должного инвестиционного опыта. Он рекомендует не выискивать акции, которые могут показать наибольший рост, а вложить деньги в индексный фонд с минимальными комиссиями.

Как отметил Баффетт, в своем завещании он дал жене следующие инструкции касательно денег, которые намерен ей оставить: вложить 10% средств в краткосрочные государственные облигации, а 90% — в фонд на индекс S&P 500 с минимальными издержками.

Предложенный Оракулом из Омахи подход считаю рациональным. Индексное инвестирование – это инструмент, привязанный к индексу акций, позволяет получить оптимальную диверсификацию при минимальных затратах, исключая человеческий фактор при выборе бумаг.

( Читать дальше )

ИСУ: новый долговой инструмент

- 26 октября 2015, 18:16

- |

Ипотечный сертификат участия (ИСУ) 20% годовыйх

Подробная информация в конце видео.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал