Избранное трейдера Сергей Майоров

Стремительный взлёт ОФЗ обеспечила инфляция

- 07 сентября 2017, 15:36

- |

Кривая опускается вниз

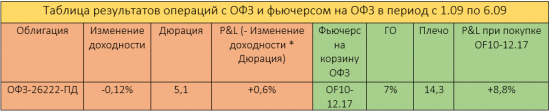

Кривая доходности продолжает опускаться вниз, отыгрывая благоприятную статистику инфляции в РФ. Длинные бонды остаются не очень интересными для спекулянтов, так как подвержены риску введения новых санкций, однако сегмент среднесрочных ОФЗ ощущает повышенный спрос. Определённую поддержку котировкам госбумаг в ближайшее время должно оказать сегодняшнее решение ЕЦБ сохранить ставку на прежнем уровне.

Большой спрос на аукционах в среду

Один из показателей успеха ОФЗ в последнее время – повышенный спрос на ОФЗ на аукционах Минфина. 5-летняя 26220 (20 млрд руб.) и 15,5-летняя 26221 (тоже 20 млрд руб.) разместились не то чтобы без премии, а даже с дисконтом по доходности: 4 бп для ОФЗ 26221 и 10 бп для ОФЗ 26220.

Риторика Набиуллиной в пятницу

Завтра внимательно следим за заявлениями Набиуллиной по поводу монетарной политики. Почва для снижения ставки на 50 бп подготовлена: инфляция находится в районе 3,2% г/г, инфляционные ожидания стремительно снижаются. Одна из целей ЦБ — проводить последовательную и предсказуемую для рынка монетарную политику, поэтому в случае снижения ставки до 8,5% регулятор должен подать сигналы о будущем ультрасмягчении. Если их не поступит, значит, Банк России оценивает дальнейшие риски как достаточно высокие и снизит ставку через неделю лишь на 25 бп.

( Читать дальше )

- комментировать

- 229 | ★6

- Комментарии ( 3 )

ПАММ счета АЛЬПАРИ. Доходность за месяц, три и пол года. Статистика.

- 07 сентября 2017, 15:20

- |

На данный момент их 3500 штук.

С доходностью выше 1% 1700 счетов остальные в минус.

Что я сделал, есть у них статистика по всем памм счетам разделены в списке по 50 штук ну так для удобства.

Можно смотреть по доходности по времени по депозиту.

По умолчанию они разделены по местам в рейтинге. Вот разделил по 50 штук и считал их общую доходность за 1 месяц три месяца и пол года.

Итак начнем.

Первые 50 мест в рейтинге.

Общая доходность за 1 месяц 453% всех вместе взятых 50 трейдеров.

453/50=9% получаем что один трейдер зарабатывает 9% в месяц. Далее буду кратко писать то есть смысл понятен.

3 месяца 978%/50=19% получаем 19% за 3 месяца но если за каждый месяц будет уже 6% примерно.

6 месяцев 1664/50=33% 33% делим на 6 месяцев получаем 5.5% в месяц.

Читаем дальше будет веселее))) Порш Каен не за горами.

Вторые 50 мест в рейтинге.

1 месяц 41%!!! Все вместе, меньше 1% на каждого.

3 месяца 787% 5.2% в месяц на одного.

6 месяцев 910% 18.2% за пол года заработал каждый. В месяц всего 3%.

( Читать дальше )

Инвестиции в РФР: прошел год. Похвастаться нечем.

- 07 сентября 2017, 15:12

- |

В основе моей идеологии инвестирования — подход Олега Клоченка. То есть ориентированность на доход и большой горизонт инвестирования.

Алгоритм примерно следующий:

- ежемесячно делаем сбережения и докладываем на инвест-счет

- половина денег = кэш (облигации + фортс). Кэш нужен на случай распродажи, чтобы купить интересное дешевле.

- половина денег = акции

- акции покупаем недооцененные/дающие доход

Вывод:

( Читать дальше )

«Секрет доллара» или почему Америка не боится большого внешнего долга

- 07 сентября 2017, 14:58

- |

17.07.2015

Известно, что США имеют огромный внешний долг. На данный момент он превышает $18 трлн. (здесь онлайн счетчик гос. долга в реальном времени).

Для сравнения это 71 бюджет России. Между тем при всей риторике о необходимости сокращения внешнего долга, которая слышна из уст и демократов и республиканцев, он продолжает лишь увеличиваться, сейчас – на $3 млрд. в день. Растет он не только в абсолютном выражении (что можно было бы списать на инфляцию), но и в % от ВВП.

В пересчете на каждого жителя страны получается $57 тыс.

При этом практически ничего кроме словесных интервенций, чтобы исправить ситуацию, не делается. Почему? Америке не страшен внешний долг? В общем да – не страшен, потому что никто эти $18 трлн. отдавать не будет.

Долг самому себе

Страны занимают и отдают в долларах – их внешние заимствования номинированы в американской валюте. При этом чтобы гасить долларовые обязательства, «обычной» стране нужно их покупать, США же в текущей ситуации может их просто напечатать. При этом известно, что увеличение денежной массы приводит к девальвации национальной валюты, а значит, стоимость долга от этого лишь снизится. Поэтому «байки» о том, что если завтра все страны предъявят свои требования к США, Америка будет вынуждена объявить дефолт, не состоятельны. Не предъявят, потому как долги будут выкуплены за бесценок, и предъявители попусту пустят свои валютные активы на ветер. Увеличение же инфляции, которое автоматически происходит при «включении печатного станка» вполне допустимо. Она в США, к примеру, ниже российской в 9 раз (1,6% против 15%).

( Читать дальше )

Интервью с трейдером: Гавин Макмастер (Gavin McMaster) о жизни опционного трейдера

- 06 сентября 2017, 20:55

- |

Этот мастер торговли опционами утверждает: «Не нужно быть агрессивным трейдером, чтобы зарабатывать, как трейдер опционами». Изучив все, что мог, о торговле опционами, Гавин Макмастер (Gavin McMaster) решил взять дело в свои руки и начать торговать опционами. Он ни одного дня не проработал в отделе торговли финансовой компании, хотя такая мысль его посещала. Макмастер даже получил степень магистра в области прикладных финансов и инвестиций, но признает, что это не помогло ему учиться торговать опционами. Сейчас он придерживается очень консервативного стиля торговли опционами и считает, что терпение и умение ждать самых лучших формаций являются ключом к успешной торговле. Он предпочитает концентрироваться на стратегиях short volatility. Макмастер написал по торговле опционами пять книг, которые можно приобрести на Amazon.

Этот мастер торговли опционами утверждает: «Не нужно быть агрессивным трейдером, чтобы зарабатывать, как трейдер опционами». Изучив все, что мог, о торговле опционами, Гавин Макмастер (Gavin McMaster) решил взять дело в свои руки и начать торговать опционами. Он ни одного дня не проработал в отделе торговли финансовой компании, хотя такая мысль его посещала. Макмастер даже получил степень магистра в области прикладных финансов и инвестиций, но признает, что это не помогло ему учиться торговать опционами. Сейчас он придерживается очень консервативного стиля торговли опционами и считает, что терпение и умение ждать самых лучших формаций являются ключом к успешной торговле. Он предпочитает концентрироваться на стратегиях short volatility. Макмастер написал по торговле опционами пять книг, которые можно приобрести на Amazon.

Гавин, расскажите немного о себе и о том, как вы заинтересовались финансовыми рынками.

( Читать дальше )

Инсайд по нефти от Сечина

- 06 сентября 2017, 17:12

- |

Хорошая информация, содержащаяся в беседе между Сечиным и Улюкаевым, стала достоянием общественности после ее разглашения на последнем судебном заседании. Взято из этого комментария на смарте.

Сечин: Да, это правда. Так, что еще могу сказать. По технологии разработки мы занимаем серьезные ведущие позиции, если не приближаемся к мировым лидерам, то наступаем на пятки очень так серьезно. Но у нас еще зависит… это связано с нашим оборудованием, с нашим штатом. Для гидроразрыва оборудование позволяет делать до 30 и выше разрывов за раз. Мы делаем 12–15, до 20. Но у них другие компрессора, там больше давление, другие проппанты — это специальная такая фракция, которая закачивается при разрыве в трещину и не позволяет ей схлопываться, создавая коллекторную базу для сбора нефти и газа. Раньше у нас применялся песок, но песок вымывается с водой; американцы сейчас применяют новые виды проппантов с изменяющимся центром тяжести, они цепляются, там всякие острые краешки у них, и не вымываются из породы. Вот много нюансов, но развитие у нас идет несмотря на пожелание ОПЕК, я докладывал Владимиру Владимировичу об этом.

( Читать дальше )

Как ЦБ спасает проблемные кредитные организации за счет других банков

- 06 сентября 2017, 15:20

- |

Банк России приступит к санации банка “Открытие” через Фонд консолидации банковского сектора. Через него ЦБ может самостоятельно инвестировать свои собственные средства в капитал кредитной организации, то есть, включив “печатный станок”.

Пока докапитализацией банка “Открытие”, если оно уже в действии, занимаются российские банки, а не ЦБ.

Центральный банк в последнее время активно привлекает средства кредитных организаций к себе на счета. За понедельник-вторник регулятор провел три депозитных аукциона, два из которых “точечной настройки” – на один день.

По состоянию на начало дня на счетах в ЦБ находилось 1,3 трлн рублей и вот уже более двух недель подряд на депозитах у регулятора было размещено более 1 трлн рублей. Во вторник, ЦБ забрал у банков через аукционы еще почти 1,3 трлн рублей.

Также не стоит забывать и о выпущенных в середине августа купонных облигациях Банка России (КОБР) на сумму в 150 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал