Избранное трейдера Сергей Майоров

Самая большая пирамида последних лет- новостройки Москвы

- 29 октября 2017, 10:26

- |

В последнее время на форуме часто появляются статьи, посвященные вопросам рынка недвижимости как России в целом, так и Москвы

в частности, но, на мой взгляд, ни разу не был затронут один очень важный вопрос, который является не просто основным, а основополагающим фактором, который окажет значительное влияние на уровень цен на недвижимость Москвы- это финансовая надежность

застройщиков, которые и строят новые дома в Москве.

Последние пару месяцев пришлось невольно провести целое исследование, посвященное тому, стоит ли покупать новостройки в Москве и

выяснились очень интересные вещи- реальных шансов у покупателей получить купленное ими жилье в новостройках в собственность очень

мало, даже если покупается квартира в достроенном доме и выдаются ключи. Дело в том, что в договоре купли-продажи застройщиком

сознательно обходится вопрос регистрации этого договора в Росреестре, например, один из крупнейших застройщиков, который строит десятки домов в старой Москве, жестко зафиксировал все условия договора купли-продажи, среди которых нет ограничительных сроков для проведения регистрации этого договора в Росреестре и получения после этого покупателем права собственности на эту квартиру.

То есть у этого застройщика по этому договору регистрация ДКП является не его обязанностью, а правом, реализация которого может затянуться по его усмотрению на годы. Когда начал подробно изучать этот момент, то выяснилось, что ситуация еще интереснее, схема, в целом является общей для таких случаев и примерно такая: сначала создается паевой инвестиционный фонд, на средства которого и ведется строительство, но управляет этими деньгами специально созданная для этих целей управляющая компания, но она не продает квартиры напрямую, а создает уже инвестиционную компанию, которая тоже не продает квартиры напрямую, а заключает договора с агентствами недвижимости, которые и продают квартиры конечным покупателям.

Когда я обошел все агентства, с которыми эта инвестиционная компания заключила договора на реализацию квартир с целью внести изменения в ДКП, чтобы установить конечный срок для подачи ДКП в Россреестр на регистрацию, все как один отказались это сделать и в одном даже показали договор с этой инвестиционной компанией, где было прямо написано: «Любые изменения в ДКП недопустимы». То есть покупатель отдаст деньги фактически за несколько листов бумаги под наименованием ДКП, и регистрация этого ДКП по условиям этого ДКП не является обязанностью продавца и ни в одном агентстве, несмотря на тысячи проданных квартир, мне не показали ни одного зарегистрированного договора, но не раз показывали подписанные договора с физлицами, уже полностью оплатившими эти квартиры.

Я попытался выйти напрямую на эту инвестиционную компанию, посетил всевозможные адреса, которые были указаны при регистрации, только на одном адресе находился небольшой офис в бизнесцентре, где сидела одна-единствееная девочка, которая сильно перепугалась, когда меня увидела и начала куда-то названивать и говорить про нештатную ситуацию, когда ее спросил про возможность пообщаться с юристом их компании, то она сказала, что юрист у них на аутсортинге и постоянно не работает. То есть забавная ситуация- реализуется и строится квартир в Москве на миллиарды рублей компанией, у которых нет даже постоянных юристов.

Возникает конечно вопрос- для чего такая запутанность всей схемы, почему напрямую не продают квартиры, как удалось установить, принцип деятельности предельно прост- берется кредит в банке, на этот кредит строятся коробки домов, а далее под эти коробки берется уже новый кредит в банке и на этот кредит уже достраиваются эти дома, то есть люди покупают в виде квартир фактически и номинально заложенное имущество, которое принадлежит конкретным банкам и застройщики из-за этого не торопятся обращаться в Россреестр для регистрации ДКП, так как в Россреестре поставят обременение права собственности для конечных покупателей.

У одного из застройщиков я увидел еще более поразительную вещь- в договоре прямым текстом было написано, что собственность в залоге у банка и при этом квартиры продавались по нормальным рыночным ценам и желающие купить были, куда смотрят эти люди?

Каковы шансы у этих застройщиков достроить эти дома, если даже крупнейшее предприятие Москвы в Царицыно не может достроить уже во многом построенные дома- 20 тысяч дольщиков ЖК «Царицыно» в Москве пятый год ждут новоселья, компания-застройщик «Настюша» в лице ее директора Игоря Пинкевича уже много раз давала обещания завершить строительство, но вместо этого, по мнению дольщиков, потихоньку сворачивает свою деятельность. ЖК «Царицыно» считается одной из самых провальных строек последнего десятилетия в России. Работы на объекте начались еще в 2006 году. Завершить возведение домов для нескольких десятков тысяч дольщиков, вложившихся в стройку, должны были по плану в 2012 году. Но гладко, как говорится, было только на бумаге. К середине 2017 года, то есть спустя пять лет после обнародованных сроков завершения строительства, было готово лишь 40 % и как может компания в лице девочки в офисе достроить десятки домов в Москве, это реально?

( Читать дальше )

- комментировать

- 320 | ★33

- Комментарии ( 48 )

Как правильно торговать пробой утреннего диапазона

- 27 октября 2017, 22:32

- |

Нет ничего плохого в желании торговать внутри дня. Нужно лишь учитывать одну вещь: ваш риск в любой сделке никогда не должен превышать 2% от размера торгового счета. Торговля не приведет вас к катастрофе, если вы правильно управляете своими рисками.

Нет ничего плохого в желании торговать внутри дня. Нужно лишь учитывать одну вещь: ваш риск в любой сделке никогда не должен превышать 2% от размера торгового счета. Торговля не приведет вас к катастрофе, если вы правильно управляете своими рисками.

Давайте рассмотрим одну из лучших и наиболее простых стратегий для торговли внутри дня.

Торговля на пробой диапазона открытия — очень популярная система, которую используют как профессиональные трейдеры, так и любители. С ее помощью можно добиться высокой точности сделок, если применять правильные индикаторы и строгие правила, а также уметь оценивать общее настроение участников рынка. Эта система применима только для торговли внутри дня.

Она имеет несколько разновидностей и применяется трейдерами всего мира. Некоторые открывают сделку после значительного пробоя диапазона открытия, а другие предпочитают торговать сразу же, как только будет пробит...

Читать дальше: https://utmagazine.ru/posts/20603-kak-pravilno-torgovat-probitie-utrennego-diapazona

( Читать дальше )

ну чо.....

- 27 октября 2017, 19:11

- |

Очень прикольно сейчас читать комментарии вот к этому моему посту, написанному больше года назад

ЦБ снизил ключевую ставку на 25 б.п., до 8,25% годовых

- 27 октября 2017, 13:31

- |

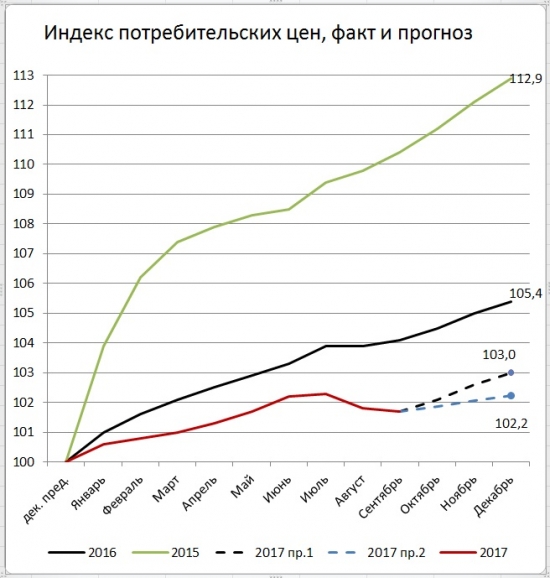

Предыдущее снижение ключевой ставки Банка России, произошедшее по итогам заседания 15 сентября, происходило под впечатлением роста экономики и снижения годовой инфляции до уровней близких к 4%.

По данным Росстата накопленная за год инфляция на начало октября составляет 4,1%, а индекс потребительских цен с начала года по 23 октября подрос до 101,9%. Даже если предположить, что рост цен в оставшееся время года будет таким, как и в прошлом году, то у годовой инфляции в 2017 году есть все шансы удержаться на аномально низких для нас уровнях ниже 4%.

Поэтому обоснованными выглядели выраженные на сентябрьском заседании Банка России планы по возможному дальнейшему снижению ставки и последовавшее снижение ставки на октябрьском заседании. Некоторые вопросы были связаны лишь с шагом снижения на 0,25% или на 0,5%. И вот решение Банка России:

«

Банк России принял решение снизить ключевую ставку на 25 б.п., до 8,25% годовых

( Читать дальше )

У.Б. и А.Г. скоротать вечерок в интеллигентной компании.

- 26 октября 2017, 21:24

- |

Если кто не смотрел-

www.youtube.com/watch?v=6RJTiw7kh74&t=1s

7 интересных (и не длинных) роликов уважаемого А.Г. про уважаемого У.Б.

Получил эстетическое наслаждение...

И канал хороший.

( Читать дальше )

Запасы нефти в США (+0,9)mb, добыча (+1101) tb/d

- 25 октября 2017, 17:30

- |

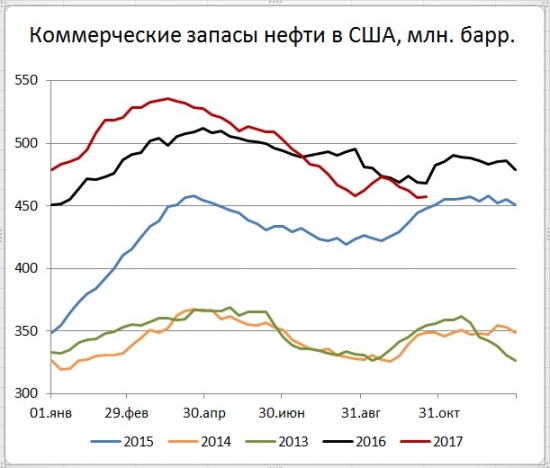

EIA сообщило, что за неделю, закончившуюся 20 октября 2017 года, коммерческие запасы нефти в США выросли на 0,856 мб (до 457,341 с 456,485 мб неделей ранее). Запасы слегка отскочили вверх, немного не достигнув минимальных уровней 2016 года, и оставаясь пока еще на 10 мб выше, чем в то же время 2015 года. Но пока, запасы продолжили жизнь под кривой прошлого года. Напомним, что по оценкам API запасы сырой нефти в США за отчетную неделю неожиданно подросли (+0,519 мб), а вот запасы бензина (-5,753 мб) и дистиллятов (-4,949 мб) резко сократились. Запасы в Кушинге по оценкам API похудели на 0,055 мб. По опросам экспертов агентством Bloomberg был следующий прогноз: запасы сырой нефти: -3,0 мб; запасы бензина: -1,0 мб; запасы дистиллятов: -0,5 млн. Запатентованная Bloomberg методика обещала снижение запасов в Кушинге на 0,5 мб.

Как видим, посредине прогнозы API по запасам нефти показали хорошую точность. За прошедшую неделю запасы моторного топлива снизились на 5,5 мб. Стратегические запасы похудели еще на 0,3 мб. — продолжается их довольно активное снижение. Нетто импорт нефти за неделю подрос на 0,514 мб/д, но за счет резкого снижения нетто импорта (роста нетто экспорта) нефтепродуктов суммарный нетто импорт нефти и нефтепродуктов просел на 0,714 мб/д. Суммарные запасы нефти и нефтепродуктов за неделю похудели еще на 12,5 мб, (до 1943,2 с 1955,8 мб), продолжая опускаться ниже уровней двухлетней давности. ( В ОПЕК торжествуют, что их стараниями излишние мировые запасы нефти, оцениваемые в 300 мб в последний год снизились уже на 180 мб. Так что стратегия ОПЕК+ на усушку, утруску запасов работает).

( Читать дальше )

Опять "пила" :(

- 24 октября 2017, 17:14

- |

После 14:00 нет сделок, потому что «фильтр пилы» вырубил торговлю по контртренду

А вот как трендовик закрывает шорт, открытый 18.10. Ну точно хай дня «поймал» :)

( Читать дальше )

Подготовка к девалу началась...

- 24 октября 2017, 10:49

- |

Минфин РФ для либерализации валютного законодательства хочет отменить обязательный возврат экспортной выручки в страну, а взамен просит дать ЦБ РФ и правительству право в кризис вводить жесткие валютные ограничения, пишет газета «Ведомости».

Ограничения будут включать требование от экспортеров возвращать выручку, в обязательном порядке продавать валюту, получать разрешения на покупку валюты, открывать спец-счета

classic.newsru.com/finance/24oct2017/rurvscrisis.html

, хотя сейчас нет повода для беспокойства- заявил Силуанов

Новости компаний — обзоры прессы перед открытием рынка

- 24 октября 2017, 09:25

- |

ВТБ может через год выйти из En+. Банк имеет право продать Олегу Дерипаске 4,35% акций группы

В декабре 2018 года ВТБ может предъявить свои 4,35% акций в En+ к выкупу структурам Олега Дерипаски, раскрыла информацию En+. В пятницу группа также объявила о цене размещения глобальных депозитарных расписок на Лондонской фондовой бирже: она составит $14–17. Всего компания предложит к покупке до 18,8% от увеличенного капитала компании и планирует привлечь через IPO около $1,5 млрд. (ВТБ)

РФПИ с партнерами с Ближнего Востока и остальной Азии примут участие в IPO En+

Российский фонд прямых инвестиций (РФПИ) совместно с соинвесторами — фондами Ближнего Востока и остальной Азии — примут участие в IPO

( Читать дальше )

Честно о трейдинге или МТС либо торговый метод, что выбрать?

- 24 октября 2017, 09:08

- |

Я снова рад вас видеть =)))

Сегодня поговорим с вами: Что лучше Мтс (Формализованная ТС) или торговый метод?

Всегда на рынке будут приверженцы того или иного варианта. Но, забегая вперёд скажу, я на рынке не только из-за денег,

мне хочется понять рыночную сущность, научиться действовать синхронно с рынком...

Такой вопрос рано или поздно должен встать перед любым трейдером который прошёл стадию «Фантазёра».

Это я так называю новичков на фондовом рынке, в независимости от того, кто они в «Реальной жизни», будь хоть бойцами семи пядей во лбу!

Поехали...

Основные общие черты:

В основе лежит торговая идея, на которой зарабатываются деньги.

Позволяют однозначно сказать, когда входить на рынок и выходить из него.

Имеют жёсткие правила контроля за риском, но это тогда уже не метод, а полноценная ТС.

Основные различия:

При торговле Мтс не допускаются никакие отклонения от единожды формализованных правил.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал