Избранное трейдера Артем Иванов

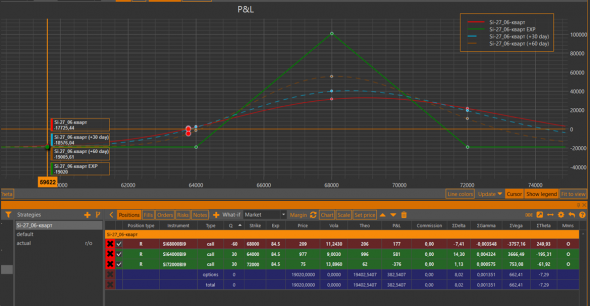

Сделки ЛЧИ-2019 на графике в Альфа-директ

- 23 сентября 2019, 14:33

- |

Вот линк на код

( Читать дальше )

- комментировать

- 2.2К | ★5

- Комментарии ( 3 )

Ежемесячный отчет по результатам участия в конкурсе БОТ / иГРЫрАЗУМа-2019. Отчетная дата – 19.09.19. Отчетная номинация – БОТ-IB. Участник: Борис Боос.

- 23 сентября 2019, 10:25

- |

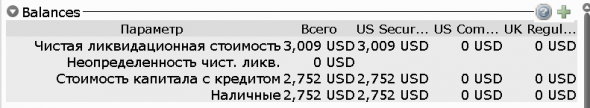

Коллеги, всем добра! Представляю вашему вниманию отчет по участию в номинации БОТ-IB. Скрин счета:

Как я уже отметил в прошлом отчете, нет смысла выставлять картинки всех сделок за истекший, они как правило однотипные и довольно простые, вплоть до формата «купил опцион – продал опцион». Посему далее просто мысли и скрины чего-нибудь более-менее интересногою

Счет в размере около 3-х тыс долларов, с одной стороны, не позволяет сильно уж изгаляться и креативить с конструкциями, но с другой — дает вполне себе спокойно работать. Котировки в реальном подключаются при наличии не менее 2-х тыс остатка, посему категорический совет ниже этой суммы не опускаться. Также, доступ к товарным рынкам рубится на остатке свободных средств менее 2-х тыс.

Ходят разговоры, что наш рынок это дёрганная кухня, а вот западный стойкий и уверенный в себе шо тот монолит. На полученном опыте – нифига подобного, дядюшка Донни постит что-нибудь в твиттере – и все абсолютно различные акции начинают синхронно, задорно и весело шуршать вниз всем дружным скопом, подъедая всё заработанное нелегким трудом. Следом дядюшка Ким задает вопрос «Дядя Донни, ты дурак?» — и веселое шуршание вниз продолжается и нарастает. Посему при проработке стратегии обязательно нужно держать в уме, что дядя Донни может что-нибудь написать в твиттере!

( Читать дальше )

Ежемесячный отчет по результатам участия в конкурсе БОТ / иГРЫрАЗУМа-2019. Отчетная дата – 19.09.19. Отчетная номинация - БОТ. Участник: Борис Боос.

- 23 сентября 2019, 10:20

- |

Коллеги, всем добра! Предоставляю отчет по прошедшему торговому периоду в номинации БОТ. Скрин из ДК по остатку на счете:

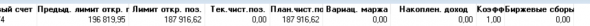

К отчетному периоду как раз подошла квартальная экспирация, посему экспирировались квартальники на Si. Далее покажу начальный профиль, открытый на этом инструменте в июне и его дальнейшие метаморфозы по ходу движения цены базового актива

Итак, конструкция была открыта 27 июня, профиль и открытые позиции:

( Читать дальше )

Сбербанк - самый говённый брокер.

- 18 сентября 2019, 14:03

- |

Банком пользуюсь давно, банковское обслуживание устраивает. Сбербанк онлайн удобный. Получение и погашение кредитов за 2 минуты. Карту кредитную дали бесплатную голд. Всё прекрасно, он реальный лидер рынка и показатель для остальных, как надо работать.

Открыл ради интереса в этом феврале брокерский счёт в Сбере. Помните, была акция «Три месяца без комиссии за сделки». Конечно воспользовался, заодно и сравнить с другими брокерами.

Через полгода пользования твёрдо скажу — он хуже всех брокеров, какие я видел (ВТБ, Открытие, БКС). Перечислю недостатки:

1.Нет нормального личного кабинета, говорят ставьте приложение Сбербанк инвестор. А я хочу с компьютера пользоваться. В Сбербанк онлайн много чего нет (самое главное — вывода денег, перевода денег между срочным и фондовым рынком). Нет возможности посмотреть накопленный налог перед выводом. Для вывода денег нужно звонить в клиентскую службу и давать голосовое поручение. И это называется самый цифровой банк.

2.Не дают вывести деньги «в маржу». Требуют, чтоб на Т+0 были свободные средства. Это жутко неудобно. У меня был большой бумажный незафиксированный профит, бумаги на счету маржинальные, без плечей. Я хотел сначала вывести деньги, а на другой день зафиксировать прибыль, так как при выводе вычитают налог. А я хотел налог заплатить через год. Сказали — так у них запрещено, сначала продай, жди 2 дня, потом выводи.

3.Частые технические проблемы. Иногда в квик не пускает. Сегодня хотел вывести деньги, позвонил — сказали «У нас сегодня технические проблемы с выводом денег, мы работаем над этим, позвоните завтра.» Собственно, из-за этого и решил написать эту статью.

4.Дольше всех не перечисляют дивиденды. Где-то на 5 дней позже, чем в ВТБ по одной и той же бумаге. Плюс, если бумага была взята на плечи, дивиденды за плечевую часть перечисляют только на брокерский счёт, хоть в настройках стоит выводить на карту (неплечевые идут на карту). И ещё кидок от них: ваша бумага в день отсечки может оказаться в РЕПО, тогда дивы по ней приходят ещё на неделю позже.

5.В офисах нет умных сотрудников по брокерскому обслуживанию, они все деревянные. Сложные вопросы (подать акции Лукойла на выкуп по оферте) в принципе невозможно выполнить. В ВТБ с помощью тех.поддержки менеджер смог найти шаблон поручения, принять его и исполнить.

6.И ещё лютый фейл, который меня бесит — ОФЗ у них считаются немаржинальной бумагой. Имея на счету дофига ОФЗ, невозможно выставить заявку на покупку акций (тазы в интересных мне бумагах). Я бы, если нальют — ОФЗ потом продал. А Сбербанк требует, чтоб сначала продавал облигации, а только потом выставлял заявки.

( Читать дальше )

- комментировать

- 14.9К |

- Комментарии ( 72 )

Как определить хорошую точку входа? (часть 2)

- 17 сентября 2019, 18:23

- |

Это продолжение статьи, о том как определить качество точки входа, которую я писал здесь:

https://smart-lab.ru/blog/542337.php

Ещё раз задумаемся, как можно оценить даёт ли точка входа какое-то преимущество при её использовании или нет. Для этого можно применить следующий тест.

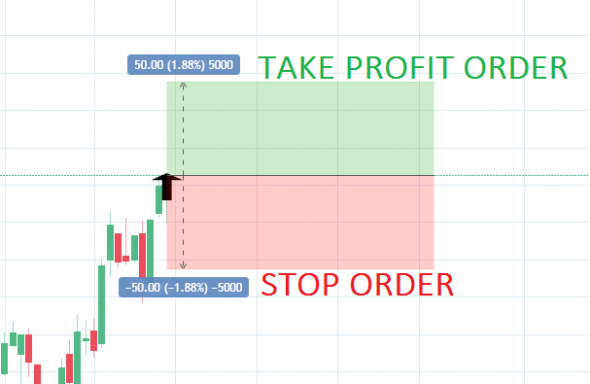

Предположим, что мы входим в определённой точке ценового графика в длинную или короткую позицию и выставляем стоп-заявку и заявку тейк-профит равноудалённо от точки входа, как показано на рисунке ниже.

( Читать дальше )

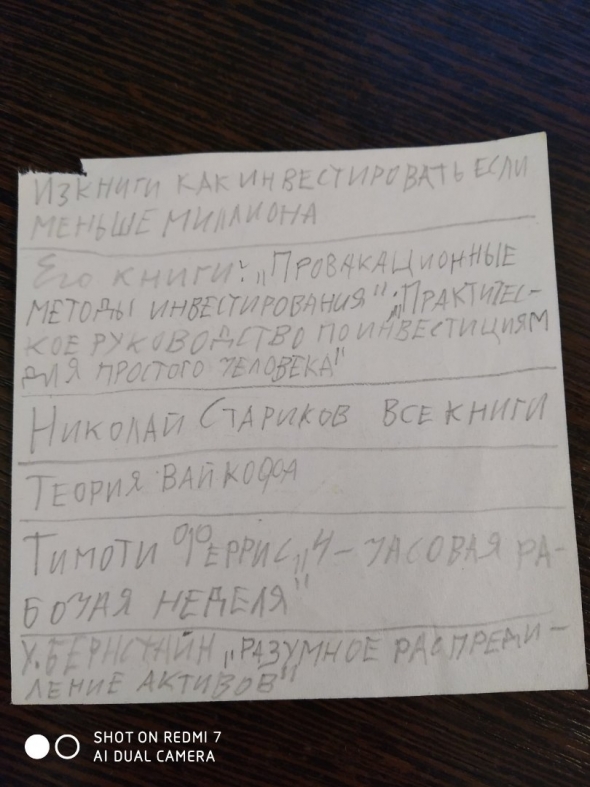

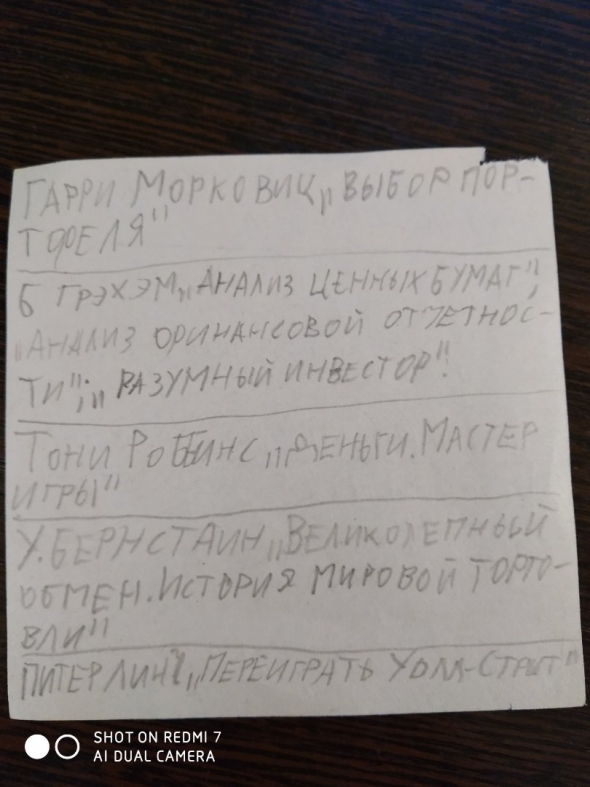

Инвестирование если меньше миллиона

- 09 сентября 2019, 13:21

- |

( Читать дальше )

Степан Демура. Семинар компании Сити-Класс (29.08.2019). Полная версия

- 05 сентября 2019, 18:36

- |

Полная версия посмотреть и скачать можно здесь.

Кстати, про боязнь августа почти дословно повторил мой пост)

Обзор российских ETF и почему я от них отказался.

- 05 сентября 2019, 13:15

- |

Сделал небольшую табличку со сравнением всех 29 ETF (у нас они еще называются БПИФ – биржевые паевые фонды, но суть одно и то же), которые открыты для покупки на Мосбирже.

Для тех, кто совсем не в теме (хотя на смарт-лабе такие конечно вряд ли есть) кратко расскажу: ETF – это один из инструментов для тех, кто хочет сразу вложить в весь рынок или в какой-то из секторов рынка, оплачивая небольшую комиссию управляющей компании за возможность одним кликом и на небольшие деньги купить долю сразу в 500 компаниях. Ну или в 50 облигациях.

Я общаюсь на форуме американских 40-летних пенсионеров (а это сверхдолгосрочные инвестиции длиною в десятилетия), и если предложить к обсуждению тикер какой-то отдельной компании – тебя сначала не поймут, а потом покрутят у виска. Обсуждают там только отличия секторальных ETF и особенности управляющих ими компаний. Оно и понятно, купив долю в ETF Vanguard S&P500, вы будете платить 0,03% в год комиссионных. Так, с каждой сотни тысяч долларов, вложенной сегодня, вы заплатите комиссию $650 за 10 лет уже с учетом того, что рынок вырастет, ну возьмем смело, на 9% в год.

Кстати, невероятной авантюрой считается зайти процентов на 10 от пенсионного портфеля в ETF на «Развивающиеся рынки» (где наша Россия составляет ~4%).

( Читать дальше )

- комментировать

- 16.2К |

- Комментарии ( 85 )

Посоветуйте хороший ресурс по мировым товарным рынкам.

- 04 сентября 2019, 14:47

- |

- ответить

- 255 |

- Ответы ( 7 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал