SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Renaldo

Севен17 vs Алан Эндрюс.

- 15 февраля 2013, 14:44

- |

Прошу сразу воспринимать данный пост с юмором и не принимать все близко к сердцу.

Вчера разразилась дискуссия относительно супер канала Севена который он показал после взлета котировок акций Сбербанка

Собственно я высказал мнение, что такой канал имеет право на жизнь и вполне может быть применен.

Но сегодня супратив этого канала я хотел бы противопоставить стандартный инструмент на основе чисел фибоначчи под названием Вилы Эндрюса

Скажу сразу я использую многие инструменты связанные с числами фибо и в том числе и Вилы Эндрюса

Итак КАРТИНКО канала имени СЕВЕНА17

( Читать дальше )

Вчера разразилась дискуссия относительно супер канала Севена который он показал после взлета котировок акций Сбербанка

Собственно я высказал мнение, что такой канал имеет право на жизнь и вполне может быть применен.

Но сегодня супратив этого канала я хотел бы противопоставить стандартный инструмент на основе чисел фибоначчи под названием Вилы Эндрюса

Скажу сразу я использую многие инструменты связанные с числами фибо и в том числе и Вилы Эндрюса

Итак КАРТИНКО канала имени СЕВЕНА17

( Читать дальше )

- комментировать

- 35 | ★3

- Комментарии ( 28 )

Трейдинг и стабильность. Возможно?

- 08 февраля 2013, 16:00

- |

" Вот какие мысли меня посетили.

Вот какие мысли меня посетили.

Мы приходим в трейдинг разными путями, но за одним — разбогатеть. Быстро. Легко. Красиво.

Но это проходит. Через год (или раньше) ты понимаешь, что трейдинг это долго нудно и больно. И ты уже согласен на «не так быстро», «не так эффектно», а порой «свои бы вернуть».

Поймав «лося», чувствуешь себя полным ничтожеством, неудачником, дебилом. Зато отхватив приличный профит — ты король мира, умнее всех и вообще «красавчик». Одно сменяется другим. Постепенно эмоции притупляются. Начинаешь относится ко всему философски, как к эпизоду, к этапу пути, который неизбежно сменится другим, и в общем количестве тредов мало что значит.

На следующем этапе ты пытаешься понять как жить дальше. Трейдинг это твоё будущее или навсегда останется забавным времяпрепровождением, с надеждой когда-нибудь открыть Грааль, а если нет, то просто развлечься потеряв при этом денег не больше чем на пиво с друзьями. (ты ведь уже хорошо изучил ММ).

( Читать дальше )

Вот какие мысли меня посетили.

Вот какие мысли меня посетили.Мы приходим в трейдинг разными путями, но за одним — разбогатеть. Быстро. Легко. Красиво.

Но это проходит. Через год (или раньше) ты понимаешь, что трейдинг это долго нудно и больно. И ты уже согласен на «не так быстро», «не так эффектно», а порой «свои бы вернуть».

Поймав «лося», чувствуешь себя полным ничтожеством, неудачником, дебилом. Зато отхватив приличный профит — ты король мира, умнее всех и вообще «красавчик». Одно сменяется другим. Постепенно эмоции притупляются. Начинаешь относится ко всему философски, как к эпизоду, к этапу пути, который неизбежно сменится другим, и в общем количестве тредов мало что значит.

На следующем этапе ты пытаешься понять как жить дальше. Трейдинг это твоё будущее или навсегда останется забавным времяпрепровождением, с надеждой когда-нибудь открыть Грааль, а если нет, то просто развлечься потеряв при этом денег не больше чем на пиво с друзьями. (ты ведь уже хорошо изучил ММ).

( Читать дальше )

Информационный монитор Трейдера

- 05 февраля 2013, 10:54

- |

Несколько вступительных слов. Я не читаю прогнозов и мнение аналитиков, так как считаю их вредными для себя. Я лишь наблюдаю за реакцией рынка на выход тех или иных новостей, и на то настроение, которое формируется на рынке под воздействием информационного поля. Мне важно понять основные рыночные тенденции, существующие на текущий момент…

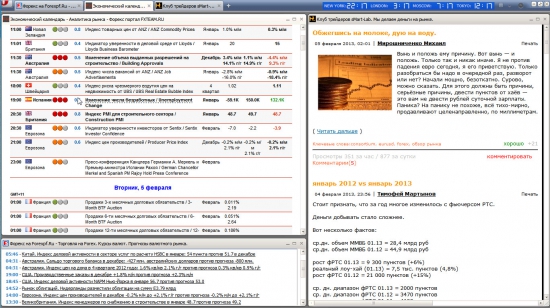

В этом посту я хочу поделиться своим опытом по организации вывода нужной для трейдера инфы, на основе возможностей, которую дает движок браузера Opera. Что вы будете извлекать и выводить на свой экран – это уже ваше личное дело. Итак смотрим пример организации информационного монитора:

На одном мониторе я вывожу в виде окон три страницы с разных сайтов:календарь новостей, новости и главную ленту Смарт-Лаба. За счет использования расширения

( Читать дальше )

В этом посту я хочу поделиться своим опытом по организации вывода нужной для трейдера инфы, на основе возможностей, которую дает движок браузера Opera. Что вы будете извлекать и выводить на свой экран – это уже ваше личное дело. Итак смотрим пример организации информационного монитора:

На одном мониторе я вывожу в виде окон три страницы с разных сайтов:календарь новостей, новости и главную ленту Смарт-Лаба. За счет использования расширения

( Читать дальше )

Шведский бомж оставил после смерти миллионное состояние

- 17 января 2013, 17:49

- |

Шведский бомж Курт Дегерман, который более 30 лет нищенствовал, собирая пустые жестяные банки, к концу жизни накопил 12 млн шведских крон (около $1,4 млн ).

История произошла в городке Скеллефтеа. В местных нищенских кругах Дегерман был известен под прозвищем «Курт-Жестяная Банка». Его жизнь ничем не отличалась от жизни других бомжей. Он питался остатками фаст-фуда, которые находил на помойке. Там же он находил себе одежду. Большую часть времени он собирал банки из-под пива и других напитков, которые впоследствии сдавал. В отличие от других бомжей, заработанные средства Курт не тратил на алкоголь и наркотики, а хранил для инвестиций. Как выяснилось после смерти Дегермана, он предпочитал вкладывать средства в акции лучших компаний Швеции.

( Читать дальше )

История произошла в городке Скеллефтеа. В местных нищенских кругах Дегерман был известен под прозвищем «Курт-Жестяная Банка». Его жизнь ничем не отличалась от жизни других бомжей. Он питался остатками фаст-фуда, которые находил на помойке. Там же он находил себе одежду. Большую часть времени он собирал банки из-под пива и других напитков, которые впоследствии сдавал. В отличие от других бомжей, заработанные средства Курт не тратил на алкоголь и наркотики, а хранил для инвестиций. Как выяснилось после смерти Дегермана, он предпочитал вкладывать средства в акции лучших компаний Швеции.

( Читать дальше )

Начало

- 16 января 2013, 03:04

- |

То, что будет написано в этом блоге, я пишу в первую очередь для себя лично. Надеюсь, что его прочтение будет полезным и другим. Тем более, что основные события моих рассказов так или иначе связаны с торговлей на фондовых рынках и произошли в реальности.

2 года назад я уволился из банка для того, чтобы найти дело по душе. К такому решению я пришел не сразу. Множество причин капля за каплей наполняли чашу, которая в итоге переполнилась. За спиной остались учеба в кадетском корпусе, не поступление в военный ВУЗ из-за травмы позвоночника, переезд в Москву, поступление на бюджет в гражданский ВУЗ с 3-й попытки, ночная работа с 1-го курса, чтобы оплачивать аренду жилья, свадьба, рождение дочери, измена, развод, переезд, уход с головой в работу, окончание ВУЗа и как итог — разочарование в работе и положении в жизни. Так я оказался на пороге коренных перемен.

Чем заняться в дальнейшем, я не знал, поэтому решил пробовать. Сначала меня понесло в риэлторский бизнес, но эта сфера оказалась не приемлема и по моральным аспектам и по времени получения результатов (одну квартиру можно продавать в течение нескольких месяцев, а деньги за жилье в Москве нужно платить ежемесячно). Так перед моим взором оказалось предложение о возможном трудоустройстве в инвестиционную компанию. В соответствии с предложением необходимо было пройти 3-хмесячное обучение без оплаты, по результатам которого особо отличившихся могли оформить в штат компании. Время оказалось главным фактором отсева. До финишной прямой дошли я и мой товарищ Сергей. В итоге в штат оформили меня одного с окладом в 20 тыс. руб. Работа была типичная, писать аналитические обзоры по состоянию экономики, раскрывать причины, оказавшие влияние на котировки, а также заниматься поиском инвестиционных идей.

( Читать дальше )

2 года назад я уволился из банка для того, чтобы найти дело по душе. К такому решению я пришел не сразу. Множество причин капля за каплей наполняли чашу, которая в итоге переполнилась. За спиной остались учеба в кадетском корпусе, не поступление в военный ВУЗ из-за травмы позвоночника, переезд в Москву, поступление на бюджет в гражданский ВУЗ с 3-й попытки, ночная работа с 1-го курса, чтобы оплачивать аренду жилья, свадьба, рождение дочери, измена, развод, переезд, уход с головой в работу, окончание ВУЗа и как итог — разочарование в работе и положении в жизни. Так я оказался на пороге коренных перемен.

Чем заняться в дальнейшем, я не знал, поэтому решил пробовать. Сначала меня понесло в риэлторский бизнес, но эта сфера оказалась не приемлема и по моральным аспектам и по времени получения результатов (одну квартиру можно продавать в течение нескольких месяцев, а деньги за жилье в Москве нужно платить ежемесячно). Так перед моим взором оказалось предложение о возможном трудоустройстве в инвестиционную компанию. В соответствии с предложением необходимо было пройти 3-хмесячное обучение без оплаты, по результатам которого особо отличившихся могли оформить в штат компании. Время оказалось главным фактором отсева. До финишной прямой дошли я и мой товарищ Сергей. В итоге в штат оформили меня одного с окладом в 20 тыс. руб. Работа была типичная, писать аналитические обзоры по состоянию экономики, раскрывать причины, оказавшие влияние на котировки, а также заниматься поиском инвестиционных идей.

( Читать дальше )

Мини-анализ волатильности

- 15 января 2013, 15:37

- |

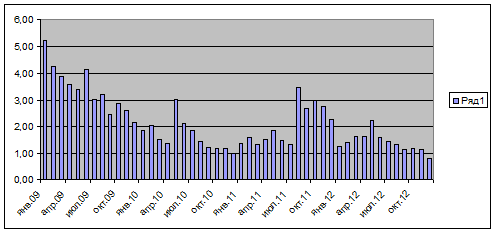

Чего-то надоела мне низкая волатильность нашего рынка, и я решил проанализировать месячную волатильность, но своим способом.

Скачал я получасовые данные с финама по индексу ммвб с января 2009 года.

Были некоторые мелкие косяки в данных, но я думаю, что это не особо существенно.

Взял каждый день… время только с 11-00 до 18-30 МСК… то есть исключил из анализа утренний ГЭП… ну и фигню, предшествующую закрытию, т.к. раньше там были какие-то дикие движения..

Вычислил максимальное и минимальное значение каждого дня с 11-00 до 18-30 МСК.

Разделил максимум на минимум и перевел в проценты.

Дальше вычислил среднее значение процентного движения в каждом месяце.

Вот что получилось..

%

То есть в декабре 2012 рынок от хая до лоу с 11-00 до 18-30 МСК проходил в среднем 0,81%.

Диаграммка...

Еще захотел посчитать % дней в месяце, когда рынок прошел больше 1,5%… цифра взята с потолка))))

( Читать дальше )

Скачал я получасовые данные с финама по индексу ммвб с января 2009 года.

Были некоторые мелкие косяки в данных, но я думаю, что это не особо существенно.

Взял каждый день… время только с 11-00 до 18-30 МСК… то есть исключил из анализа утренний ГЭП… ну и фигню, предшествующую закрытию, т.к. раньше там были какие-то дикие движения..

Вычислил максимальное и минимальное значение каждого дня с 11-00 до 18-30 МСК.

Разделил максимум на минимум и перевел в проценты.

Дальше вычислил среднее значение процентного движения в каждом месяце.

Вот что получилось..

%

То есть в декабре 2012 рынок от хая до лоу с 11-00 до 18-30 МСК проходил в среднем 0,81%.

Диаграммка...

Еще захотел посчитать % дней в месяце, когда рынок прошел больше 1,5%… цифра взята с потолка))))

( Читать дальше )

Прогноз на первую половину 2013 года

- 09 января 2013, 14:27

- |

Говорят предсказывать будущее это неблагодарное дело.

Ошибешься и тебя тут же закидают помидорами и загнобят.

Однако рыночные прогнозы необходимо делать ввиду того, что в любом случае нужно иметь среднесрочные ориентиры.

ММВБ и РТС

С середины ноября российские индексы безоткатно идут вверх, формируя пятую волну вульфа.

( Читать дальше )

Вероятный сценарий первых дней года

- 07 января 2013, 12:33

- |

В январе 2013 года на российском фондовом рынке предполагается позитивное открытее торгов. Внешний фон способствует росту цен на акции с самого первого дня. Начало нового года традиционно является периодом перебалансировки портфелей самых различных фондов. Поэтому покупки могут поддержать наш рынок в течение нескольких дней.

В январе 2013 года на российском фондовом рынке предполагается позитивное открытее торгов. Внешний фон способствует росту цен на акции с самого первого дня. Начало нового года традиционно является периодом перебалансировки портфелей самых различных фондов. Поэтому покупки могут поддержать наш рынок в течение нескольких дней.В истории индекса ММВБ уже было несколько случаев «новогоднего гэпа». Самым примечательным из них является январь 2000 года (отставка Ельцина), когда рынок подскочил сразу на +14%. С гэпом вверх открывался январь все последние годы: в 2009, 2010, 2011 и 2012 годах. В этом году традиция сохранится.

После положительного январского гепа устойчивый рост наблюдался в 2000, 2002, 2006 и в 2012 годах. В 2009 году после трех дней роста началось сильное падение. В 2004 и 2011 годах рост продолжался всего 1-2 дня, а затем весь месяц шло боковое движение на достигнутых уровнях.

( Читать дальше )

Прогноз биржевой активности на 2013 год

- 05 января 2013, 11:58

- |

Прошедший 2012 год стал годом самой низкой волатильности рынка акций за все время существования индекса ММВБ. Такая низкая активность негативно отразилась на доходностях и настроениях участников биржевых торгов. Поскольку спад активности идет уже третий год подряд, то все чаще звучат голоса о грядущей полной деградации торговли акциями, как вида деятельности.

Прошедший 2012 год стал годом самой низкой волатильности рынка акций за все время существования индекса ММВБ. Такая низкая активность негативно отразилась на доходностях и настроениях участников биржевых торгов. Поскольку спад активности идет уже третий год подряд, то все чаще звучат голоса о грядущей полной деградации торговли акциями, как вида деятельности.Остается только предполагать, что за любым спадом рано или поздно следует подъем. Спады и подъемы должны чередоваться. Даже годовые. Здесь обязательно должна прослеживаться некоторая цикличность. Из советских учебников политэкономии известно, что кризисы перепроизводства в капиталистическом мире происходят приблизительно каждые десять лет. Два глубочайших кризиса в новейшей российской истории так же произошли с разницей в 10 лет – в 1988 и 2008 годах. Поэтому есть смысл отталкиваться от гипотезы десятилетней цикличности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал