Избранное трейдера Ordinary_User

ЦБ РФ ожидаемо повысил ключевую ставку до 13%: что ждать дальше на долговом рынке?

- 15 сентября 2023, 16:45

- |

ЦБ РФ ожидаемо повысил ключевую ставку (далее – КС) на 100 б. п., до 13% годовых. Еще накануне разброс оценок аналитиков по решению регулятора был довольно широк – от сохранения на уровне 12% до 14%, хотя большинство по консенсус-прогнозу РБК склонялось к 13%.

Ключевым фактором такого решения, как отмечается в пресс-релизе, стало усиление инфляционного давления на фоне роста внутреннего спроса, который опережал возможности расширения выпуска товаров, а также летнего ослабления рубля. Ужесточение денежно-кредитной политики (далее − ДКП) было продиктовано задачей возвращения инфляции к таргету в 4% к 2024 г.

Особое было отмечено влияние девальвации рубля на инфляцию. Также отмечены повышения инфляционных ожиданий населения, предприятий и аналитического сообщества (хотя у аналитиков на среднесрочную перспективу они заякорены вблизи 4%).

Регулятор отметил продолжение роста экономической активности на фоне сохраняющегося спроса на высоком уровне со стороны государства и частного сектора, подпитываемого кредитной активностью.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 13 )

Как смартлаб помог мне заработать

- 14 сентября 2023, 11:09

- |

Собственно заработать это громко сказано, все таки я изначально после прихода на фондовый рынок в июле 2020 позиционирую себя не как трейдер, а как долгосрочный инвестор...

Хотя при инвестировании и формировании долгосрочного дивидендного портфеля по моей системе «Лестница Сан-Франциско», заработок при сбросе верхних ступенек порой имеет место, но он не само цель...

Система, впрочем, не из тех на авторство которой есть смысл претендовать — многие торгуют аналогично, разница только в размерах формируемых ступенек и разрыве между целевыми ценами входа в актив. У меня они достаточно велики, а размер позиции по мере снижения цены резко растет.

В этом есть и плюсы и минусы. С одной стороны можно скидывать часть следующей ступеньки вместе с верхней, не фиксируя при этом убытка, а порой и с приличным профитом, с другой — размер кэша нужно держать куда больший… Но если цель долгосрок — оно того стоит!

Так я начинал вкладываться в некоторые активы на куда больших уровнях чем они сейчас (верхние почти по всем уже скинул, некоторые с очень неплохим профитом), и в этом реально помогает информационная поддержка смартлаба…

( Читать дальше )

Флоатеры: интересные прямо сейчас ОФЗ и корпоративные облигации с привязкой к RUONIA и ставке ЦБ

- 13 сентября 2023, 07:35

- |

Флоатеры — облигации с плавающим купоном, который зависит от RUONIA или ставки ЦБ. Они не так сильно реагируют на изменение ставки, то есть менее волатильны. Конечно, в идеале стоит их покупать перед повышением ключевой ставки, но кто же знает, что с ней будет дальше, так что хорошей практикой считается иметь их в портфеле.

Я, признаюсь, не фанат флоатеров, как и инфляционных ОФЗ-ин, и у себя в канале чаще пишу про ВДО и надёжные корпоративные бонды, но при высокой ставке ЦБ они дают доходность на уровне ВДО при значительно меньших рисках (даже в квадрате).

Рисёрч позволил выбрать вот такие выпуски, интересные по ликвидности и надёжности. Все ОФЗ-ПК привязаны к RUONIA. Обычно RUONIA чуть-чуть ниже ключевой ставки. Бонусом в конце — ВДО.

ОФЗЭто все облигации 29 серии. Их больше, если не ошибаюсь, всего 18 выпусков, но не все достаточно ликвидны. Вот наиболее ликвидные с разными сроками погашения, которые можно подбирать в зависимости от целей.

( Читать дальше )

Торгуй, не торгуй, все равно получишь ... осознание потребности в собственной стратегии торговли.

- 11 сентября 2023, 17:07

- |

Пояснения, полагаю, не требуются. На этот раз интервью брались у малоизвестных трейдеров с подтверждённым доходом и отличными коэффициентами Шарпа и Сортино. Недавно я выписал из книги общие признаки успеха, но меня там заклевали, потому что:

1) Некоторые считают себя умней других

2) Не читают условия, где сказано, что это общие признаки. Это значит, что все они не обязаны сочетаться в одной личности.

Суть книги такова, что не все признаки подходят каждому. Т.е. абсолютно одинаковых стратегий нет. Каждый прямо обязан создавать систему под себя. Конечно можно осуществлять правки, подсматривая за другими. но полностью скопировать не получится, потому как все люди разные и для каждого подходят особенные условия. Ну а в остальном я вам предлагаю почитать книгу самим.

Питер Брандт

- Трейдеры обнуляли свои депозиты и оставались ни с чем. Я же имел сторонний источник дохода, поэтому проигрыш не был бы для меня концом света

- Нужно обладать некоторой форой, но ни на одном графике ты её не увидишь

( Читать дальше )

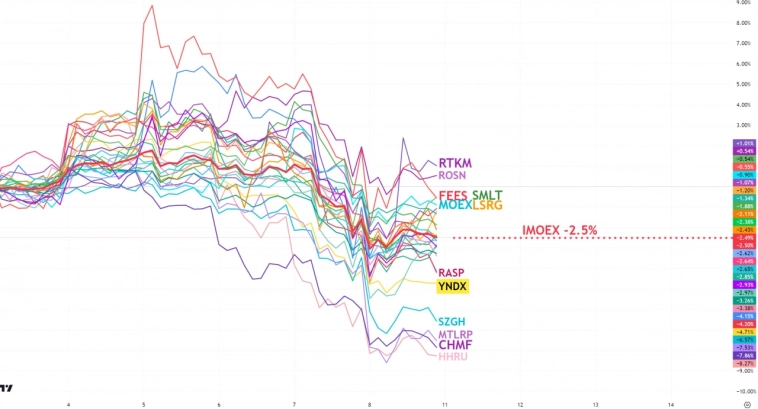

Коррекция на бирже: кто падает быстрее рынка, а кто лучше индекса?

- 10 сентября 2023, 11:57

- |

В целом коррекция ровненькая идет с 1 сентября. Закономерность простая: кто больше безоткатно рос, тот посильнее падает.

Но, как мне кажется, с точки зрения справедливости фундаментала, вполне оправданно чуть быстрее индекса падают MTLRP, SGZH, YNDX

Qlua: работа с лентой всех сделок (часть 2).

- 05 сентября 2023, 11:52

- |

Сегодня завершаем работу с лентой всех сделок:

Различия данных ленты всех сделок и биржевого стакана.

Большие покупки и продажи в ленте сделок и динамика цены.

Альтернативные варианты поиск крупных игроков по ленте сделок.

Начало: https://smart-lab.ru/blog/935919.php

Еще раз про отличия ленты всех сделок и биржевого стакана – некоторые заявки могут исполняться очень быстро, их можно просто не заметить в стакане, но они точно отразятся в ленте. Какие-то заявки и движения в стакане могут быть для создания видимости крупных игроков, при этом они могут как отменяться как только цена начинает приближаться, так и очень оперативно переставляться. Лента сделок покажет реальную картину: какие объемы и по каким ценам прошли, какие проходят в текущем моменте.

Обычно при значительных покупках в ленте сделок мы можем наблюдать и рост цены. Например, используя скрипт, который мы рассмотрели в прошлой статье, это можно было наблюдать наглядно на графике Сбербанке (импульс роста в районе 12 часов):

( Читать дальше )

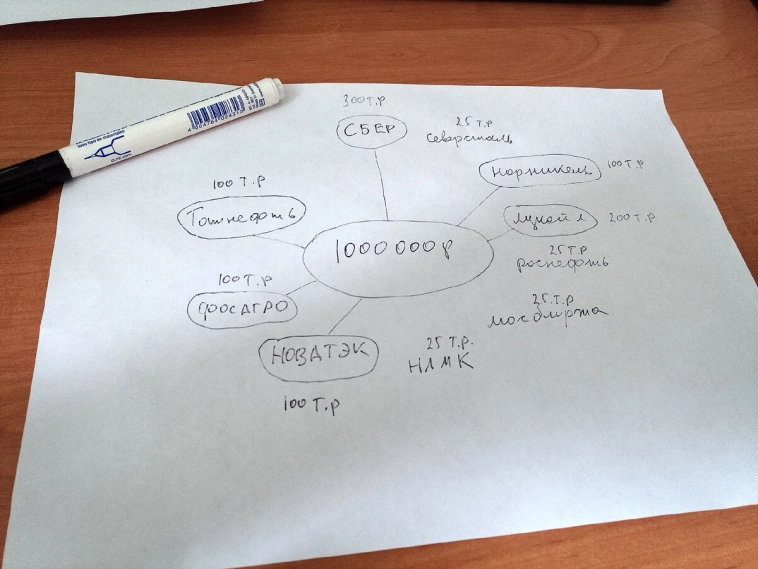

Раскидал 1 млн. рублей по дивидендным акциям в своём инвестпортфеле!

- 30 августа 2023, 12:00

- |

Сегодня я инвестировал 1 000 000 рублей в российский фондовый рынок. Таким образом, мой инвестиционный портфель превысил 2.6 млн. рублей:

( Читать дальше )

Что мне дал рынок за 5 лет

- 26 августа 2023, 19:16

- |

Вот и прошла первая пятилетка на фондовом рынке. Много чего произошло за это время, но с другой стороны, помню как-будто вчера открыл брокерский счет в сбербанке и купил первые акции. Первыми были две акции (ГДР) Ленты по ~280 рублей, купил я их просто потому, что люблю подсолнухи :) Через пару месяцев закрыл по 240 - урок за 80 рублей по тому как закрывать убыточные позиции. Если бы не зафиксил, так понимаю сейчас бы потерял уже почти все)

Конец лета 2018 года — для меня это было началом не только инвестиционного пути, но переходом на 4 курс МИФИ. После летних подработок предвкушал как буду крутым инвестором, и есть в общаге буду не просто гречку, а возможно даже плов.

План был следующий — минимально тратить, максимально инвестировать. Если поиграться с цифрами в калькуляторе, то выходит, что 1 рубль сейчас = через 20 лет 40 рублей (~20% доходность). И как тут потратишь на лишнюю пачку сухариков, когда в будущих ценах она стоит под касарь)

Подрабатывал курьером Dostavista, сижу мечтаю, что заработанные 500 рублей за заказ через 20 лет = 40к

( Читать дальше )

Новая дивидендная волна скоро накроет держателей акций российских компаний

- 25 августа 2023, 19:45

- |

Дивидендный сезон закончился и впереди нас ждёт новый, промежуточный. Для поддержания штанишек акционеров, некоторые компании собираются выплатить дивиденды за уже отработанные месяцы 2023 года. Дивидендная доходность последних 12 месяцев (кликабельно):

( Читать дальше )

Новатэк: рекомендованные дивиденды оказались выше наших ожиданий

- 25 августа 2023, 17:15

- |

Совет директоров НОВАТЭКа рекомендовал выплатить дивиденды за 1 полугодие 2023 года в размере 34,5 руб. на акцию.

💰 По итогам анализа финансовой отчётности за 6m2023 мы рассчитывали на 30 руб. выплат, но по факту они оказались даже выше, и это не может не радовать. Учитывая, что див.политика НОВАТЭКа ориентируется на величину нормализованной прибыли, а также тот факт, что точное значение этой нормализованной прибыли компания в отчётности не представила, ошибиться тут было не грех. И в этом смысле даже приятно, что рекомендованные дивиденды оказались выше наших расчётов.

В случае одобрения на ВОСА этих выплат, по текущим котировкам промежуточная ДД составит около 2,1%. Не густо конечно, но в случае с НОВАТЭКом и не пусто — ведь в первую очередь это история роста в отечественном нефтегазовом секторе, а дивиденды являются приятным бонусом. И бонус этот, надо сказать, в последние годы исключительно растёт, а НОВАТЭК остаётся самым настоящим дивидендным аристократом на российском фондовом рынке!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал