Избранное трейдера Odus

Как пользоваться РЕПО с ЦК?

- 11 марта 2022, 08:33

- |

Вчера написал про запуск публичного портфеля денежного рынка (актуальная доходность 19% годовых при мгновенной ликвидности). И получил в нашем чате большое число вопросов на тему, «как это сделать?». Поэтому дам некоторые пояснения.

Несколько слов про сделки РЕПО с ЦК (базовый инструмент денежного рынка). Для инвестора это размещение рублей в режиме «до востребования» под ставку, близкую к ключевой (наши последние сделки – размещение денег под 18-19% годовых; реальная доходность, учитывая ежедневное реинвестирование, примерно на 2% годовых выше). Из дополнительных плюсов – фактическая безрисковость сделок: Центральный контрагент (ЦК) — НКО «Национальный Клиринговый Центр», имеющий кредитный рейтинг от АКРА — AAA(RU). А также режим Т0, т.е. вы можете отдать деньги в РЕПО в начале торговой сессии и после этого продолжать торговать на них ценными бумагами с режимом расчетов Т+1 (акции, облигации, ОФЗ).

( Читать дальше )

- комментировать

- 10.2К | ★29

- Комментарии ( 31 )

Повторю пост Эльвира молодец.. В этот раз все на пятерку!!

- 28 февраля 2022, 12:53

- |

Рубль под мощным давлением, фондовый рынок падает. Западные страны ожидаемо заблокировали доступную им часть международных резервов ЦБ. Заявленная ими цель — обвал рубля: «Я думаю, российские финансовые институты и другие участники рынка понимают, что без возможности России защитить свою валюту та сорвется в свободное падение»,— сказал представитель Белого дома на брифинге (цитата по «РИА Новости»).

Что в такой ситуации может и должна сделать Эльвира Сахипзадовна?

Во-первых, ей нужно успокоиться. Ничего страшного не случилось. И, самое главное, уже не случится. Как говорит пословица, не было бы счастья, да несчастье помогло: противник собственными руками вырвал из рук Банка России и Эльвиры Набиуллиной самое опасное для нашей экономики оружие – возможность ЦБ защищать рубль валютными интервенциями.

( Читать дальше )

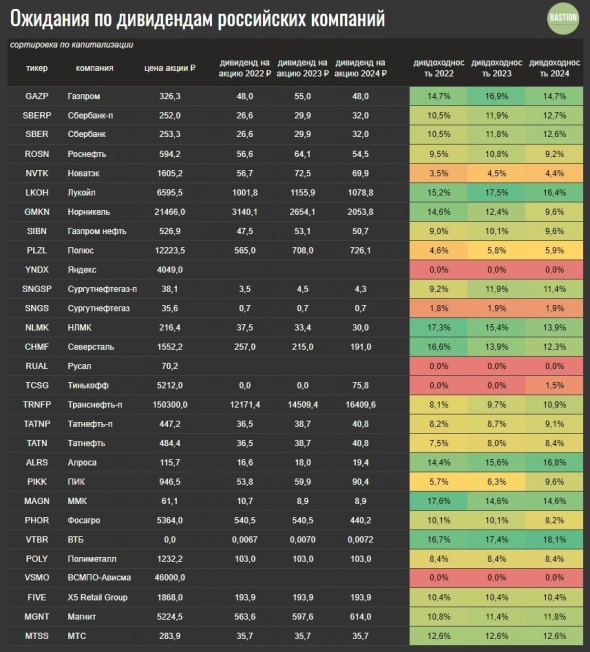

Какие дивиденды заплатят компании РФ?

- 07 февраля 2022, 10:08

- |

Некоторые наблюдения:

Газпром. Российский газ продолжит продаваться в Европе по высоким ценам и геополитика вряд ли этому помешает. Во время последних распродаж на рынке акций Газпром потерял в стоимости меньше, чем другие компании крупной капитализации. Дивидендная доходность в 2022 году должна составить под 15%.

Сбер. За последние 3 месяца акции потеряли почти треть стоимости, что значительно увеличило ожидаемую дивидендную доходность. 1,2 трлн рублей прибыли в 2021 году должны принести дивиденд около 26,5 рублей на акцию (коэффициент — 50% от прибыли). Форвардная дивидендная доходность 10,5%.

Лукойл. При выплате всего свободного денежного потока на дивиденды, инвестор может рассчитывать на выплаты на уровне в 1000 рублей в ближайший год. Это формирует форвардную дивидендную доходность в 15%. Вероятно, что при сохранении текущих цен на нефть, выплаты будут еще больше.

( Читать дальше )

- комментировать

- 19.9К |

- Комментарии ( 28 )

TATARIN - ЛЧИ 2021 г. 1332% за 3 месяца. Анализ стиля торговли

- 05 января 2022, 12:46

- |

Результаты TATARINа в 3-х месячных конкурсах ЛЧИ в прошлые года:

Доходность выдающиеся, но смущают не большие стартовые активы. Думаю, причина в первую очередь в психологии: рисковать 1% своих денег с 4 плечем не так страшно, как 100% своих денег с 4 плечем. Это не только страшно, но еще безумно. Ликвидность рынка тоже ограничивает эту стратегию. В конкурсе он выкладывался на все 100%, а в реальной жизни без отдыха сойдешь с ума. Собственно говоря, поэтому реальная годовая доходность всех активов думаю намного ниже.

Анализ результатов 1332% perfection (TATARIN) ЛЧИ-2021:

Еще в декабре проанализировал результаты фондового рынка TATARINа

( Читать дальше )

Прогноз на 2022 год от Змея

- 30 декабря 2021, 12:49

- |

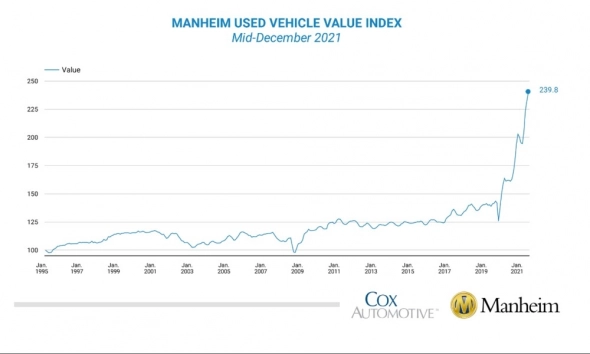

Рисунок 1 — индекс цен на подержанные автомобили в США.

Но в России и других странах периферии инфляция окажется выше. Сегодня она бьёт, в основном, по товарам, тогда как услуги пока ещё находятся в стороне. Чем больше доля товаров в потребительской корзине, тем выше, при прочих равных условиях, получается и инфляция. Больше того, если Европа и другие богатые страны всё ещё могут питать иллюзии, что повышение цен вдруг остановится и в итоге им не потребуется никакого увеличения зарплат и пособий, то Россия уже вынуждена увеличивать их. Вкупе с новыми ковидными ограничениями и резко возросшими рисками для всего малого и среднего бизнеса, это условия для идеального инфляционного шторма.

( Читать дальше )

Газпром и хаос 14.12.2021. Мой взгляд. Серьезный пост.

- 21 декабря 2021, 18:06

- |

Всем доброго времени суток!

(Серьёзный анализ нужно проводить, когда память еще свежа, но эмоции уже остыли).

Вместо предисловия напишу о своей мотивации для создания данного поста. На мой взгляд, акции Газпрома и производные инструменты на эти акции будут главными кандидатами на масштабные движения на российском финансовом рынке в следующем году. То, что в Газпроме было «Движение года» в этом году, по-моему, очевидно (я все еще про нашу песочницу, а не про всякие Теслы, битки и прочий газ в Европе). У меня уже установлено несколько мигалок на все, что связано с Газпромом: новости извне и в самой компании, ценовая конъюнктура на рынках энергоносителей, прогнозы погоды (да-да, это тоже актуально), рыночные движения в акциях и их производных и т.п. Я жду движения, сопоставимого с переоценкой 2005-06г. Кому интересно, можете глянуть на этот масштаб с $3 до $10-12. Не исключаю, что мы уже «внутри» этого движения. Тем не менее, также не исключаю «черного лебедя» в виде великой национальной способности обломать любое хорошее дело… Поэтому, когда пишу, что чего-то жду, то не хочу, чтобы это было немедленным руководством к действию, рекомендацией и т.п. Про финансовые метрики, производственные показатели и прочие важные составляющие фундаментального анализа написано достаточно, в том числе и на данном ресурсе (очень толковые статьи, кстати). Я же уделю внимание некоторым деталям, которые имели место быть в этом году и показались мне интересными. Тем более, что они – эти детали – нашли отражение в небезызвестных событиях утренних торгов 14.12.2021.

( Читать дальше )

Акции Русагро сдетонируют ростом

- 20 декабря 2021, 14:39

- |

Рост акций Русагро уже не за горами. Компания нарастила Выручку и Чистую прибыль. Именно так, с заглавной, в знак уважения

Всю ночь не мог заснуть. Мозг никак не мог понять, отчего хорошая компания продолжает болтаться в болоте. Почему мощный поток увеличившейся прибыли не заставляет акции Русагро расти? И потом я понял причину. Но буду последователен и как всегда изложу всё кратко.

15 ноября 2021 года компания Русагро представила нас свой, не побоюсь этого слова, ошеломительный (всё таки побоялся) отчёт. За 9 месяцев 2021 год компания успела:

- Выручка за период составила +45%

- Скорректированный показатель EBITDA +52%

- Рентабельность по скорректированному показателю EBITDA сохранилась на уровне 19%

- Чистая прибыль за период +126%

- Чистый долг на 30 сентября 2021 г. составил 69 452 млн руб. (955 млн долларов США);

( Читать дальше )

Нерезы vs физики. На Московской Бирже. Серьезный пост.

- 14 декабря 2021, 09:26

- |

Всем доброго времени суток!

(спекулировать нужно было сегодня с утра, а сейчас можно и подумать)

В этом посте снова будет много слов и иллюстраций. По своему охвату он значительно шире, чем предыдущий серьезный пост про акции Сбербанка (https://smart-lab.ru/blog/746876.php). Здесь снова не будет инвестиционных рекомендаций типа: берем то-то и то-то на все или на половину. Но пища для размышлений, возможно, появится, как для начинающих свой путь на рынке акций, так и для тех, кто давно в теме. Сразу оговорюсь, что для меня нет абсолютных авторитетов, любые данные требуют проверки, даже к ЦБ, как основному источнику агрегированной информации в данном посте, я отношусь с сомнением и не готов поручиться, что его данные претендуют на количественную точность, хотя для качественного анализа вполне подойдут.

1. Российский биржевой рынок акций. Что это такое?

Начнем со скучных, но необходимых основ. В качестве опоры для анализа возьмем самый простой и понятный набор инструментов – структуру индекса РТС. Там сейчас 43 акции и чуть меньше эмитентов акций, т.к. у некоторых по два вида: обыкновенные и привилегированные.

( Читать дальше )

Время жатвы

- 13 декабря 2021, 23:23

- |

Вам не стоит владеть акциями компаний, если падение в цене на 50% в течении короткого периода времени причинит вам серьёзный стресс. Уоррен Баффетт

Индекс Мосбиржи допадал до 3600 п. Уже вполне себе хорошая коррекция. Отлично отработали «зубец Игоря».

Только сегодня стало как-то неприятно и даже страшно, а вдруг война и крах в бездну?

Счет с хая 26 октября 2021 г. упал на 20% к 15М…

( Читать дальше )

Сбербанк. Мой Фундамент. Серьезный пост.

- 09 декабря 2021, 15:37

- |

(ибо, начав с утра, я не знаю, когда закончу писать, за рынком ведь тоже надо следить)

Акции Сбербанка неплохо завалились с середины октября, более того, прошедший вчера оборот впечатлил даже меня, прожжённого спекулянта, повидавшего Сбер на 7000-8000р. еще в конце 2003г. (7-8р., если пересчитать в текущих ценниках). Пора немного отвлечься от стеба, легкого троллинга и упорядочить мысли по рынку акций Сбербанка. Прежде всего для себя. В данном тексте будет много букв и иллюстраций, постараюсь нарисовать картину так, как здесь редко делают. Не будет никаких анализов отчетностей МСФО, и тем более технического анализа, только простые аргументы и факты, местами приправленные юмором.

1. Количество акций и Структураакционеров.

Начнем со скучного, это или знают, или слышали почти все. Инфо с сайта Сбера.

И еще один слайд, может кто не знает, что от ЦБ контрольный пакет перешел в ФНБ в лице Правительства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал