Избранное трейдера Ну как бы

Как я был «Петровым и Бошировым». Пятничное ни о чем.

- 12 октября 2018, 23:31

- |

Когда появилось видео с «Петровым и Бошировым» в Англии, то мне это показалось «до боли знакомым», как будто бывшим когда то со мной. Прямо дежа вю какое-то. Я наверное дня два вспоминал, но вспомнил таки. И вот наконец решил описать то, что было со мной.

Нет, не подумайте, это не было тогда за границей. Киев заграницей стал позже. Мне, как молодому сотруднику, довелось курировать работы по линии украинской академии наук. Работа была муторной, чисто бюрократической и потому предыдущим куратором после защиты диссертации «передавалась по наследству» самому молодому сотруднику отделения. Мне не повезло, предыдущий куратор защитил диссертацию как раз, когда я только-только пришел в отдел.

Кроме чисто бюрократической работы, кураторство подразумевало и две командировки в Киев весной и осенью и только один раз в мае 1986-го после Чернобыля руководство решило «уж лучше вы к нам» и не пустило меня в Киев. Но это были плановые командировки, а случилась одна внеплановая.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 81 )

Наверное самая старая книга по инвестициям

- 12 октября 2018, 12:34

- |

Биржа и спекуляция 1878

Что бы заинтересовать одна из страничек

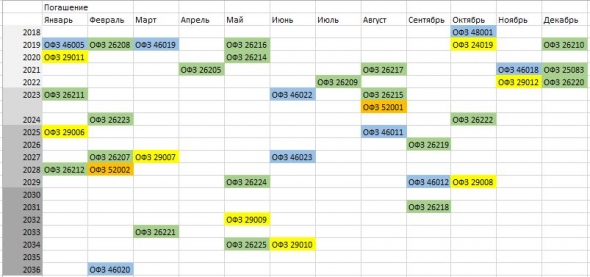

График выплат и погашений ОФЗ в наглядной форме

- 09 октября 2018, 14:05

- |

Для начала разберемся с погашениями:

Зеленым обозначены ОФЗ с фиксированным номиналом и купоном

Желтым — бумаги с переменным купоном

Оранжевым — облигации с индексируемым номиналом (ОФЗ-ИН)

Синим — с амортизируемым номиналом ОФЗ-АД

Небольшой нюанс, т.к., год заканчивается, то обновил таблицу уже сразу с расчетом будущее, т.е. трехлетки (по сроку погашения) это бумаги до конца 2022, а не до 2021 г. и т.д.

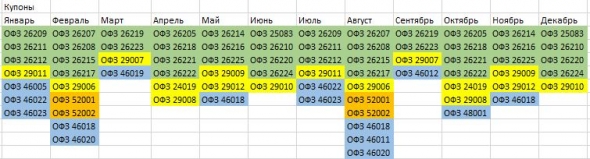

Теперь определимся с купонами. Вот:

( Читать дальше )

То, что не успел сказать на конференции из-за лимита времени

- 08 октября 2018, 12:41

- |

— Трейдер – это лицо, принимающее решения о покупке-продаже активов на финансовом рынке.

— Инвестор – это трейдер, постоянно находящийся в позиции лонг, апериодически меняющий в портфеле доли активов, со средним временем смены не чаще 2-х раз в месяц.

Если б я был противником, то не создал бы «Русского Баффета»

цель которого доказать, что для обыгрывания индекса по доходности в растущие годы не нужны фундаментальный анализ и «плечи».

Я только хотел предупредить, что в падающие годы никакой анализ не спасет «инвестора» (в моем определении) от больших потерь, а «плечи» вообще «убьют». И в последнем случае «спекулянт» с разумными «плечами» (!) находится в более выигрышном положении. Впрочем, последнюю мысль я вроде раскрыл в докладе.

PS. Странно, что в программе меня записали в «алго». «Алго» я посвятил лишь несколько предложений про корректное тестирование систем, когда говорил о свойствах случайного блуждания. В моем докладе вовсе не стоял знак равенства «спекулянт»=«алготрейдер».

как я бросил лудоманить

- 28 сентября 2018, 13:15

- |

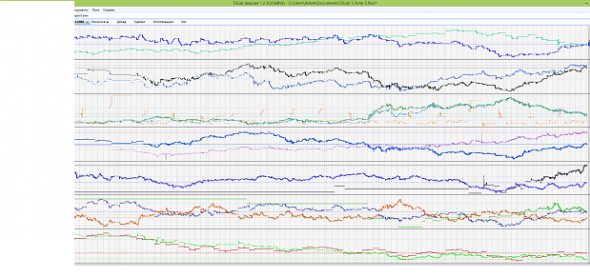

Это часть моего рабочего стола на которую я пялюсь больше всего последние года 2.

( Читать дальше )

Диссертация Бориса Березовского (про трейдинг)

- 27 сентября 2018, 09:28

- |

А кто-нибудь знает его тему?

Березовский просто обожал трейдинг!

Тема звучит так: «Разработка теоретических основ алгоритмизации принятия предпроектных решений и их применения».

Защищена в 1983 году (на Америке, видно, хотел сколотить первое бабло), в его работе рассматривается обобщение задачи о разборчивой невесте.

А вот и сама задача о разборчивой невесте (впервые сформулированная Мартином Гарднером в 1960 году):

1. Невеста ищет себе жениха (существует единственное вакантное место).

2. Есть известное число претендентов.

3. Невеста общается с претендентами в случайном порядке, с каждым не более одного раза.

4. О каждом текущем претенденте известно, лучше он или хуже любого из предыдущих.

5. В результате общения с текущим претендентом невеста должна либо ему отказать, либо принять его предложение.

6. Если предложение принято, процесс останавливается, если невеста отказывает жениху, то вернуться к нему позже она не сможет.

7. Цель — выбрать лучшего претендента.

А знаете теперь как эту задачу применить к трейдингу?

Вот то-то и оно!

Ай да Боря, ай да *»ин сын! Знал ведь, где нужно копать! ;)

Как заработать на просадке криптовалютного рынка?

- 20 сентября 2018, 15:30

- |

Исходя из данной ситуации, поток криптотрейдеров и их активность снизилась от 60 до 90 процентов, в зависимости от площадки, биржи и выбранных инструментов. При этом, фактические результаты большинства трейдеров и фондов убыточные, что создает туманные перспективы бизнеса в криптоиндустрии.

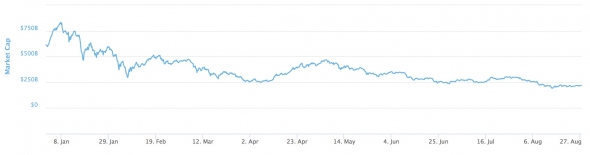

Но и в такой ситуации можно заработать на криптовалюте, если придерживаться ряда эффективных действий. Для того, чтобы сформировать механизм успешного трейдинга на крипторынке, необходимо проанализировать динамику двух показателей: рыночной капитализации (рисунок 1) и доли биткоина от общей массы всего рынка (рисунок 2).

( Читать дальше )

Нейросети и рынок

- 17 сентября 2018, 11:50

- |

Упростим тему по максимуму.

Возьмем данные, 10 входных точек. Неважно чего, неважно каких.

Возьмем 1 нейрон, который видит эти 10 точек, а значит у него есть 10 весов которые нужно найти.

Процесс нахождения весов и есть обучение.

Метод обучения на примерах. Значит мы должны знать заранее ответы, какое значение примет сеть для каждого примера.

Есть методы обучения без примеров.

Вот такой примитив.

И это не работает потому что:

1. Когда мы подаем нестационарные данные, ответы так же будут нестационарны, какую бы математику мы не применили. Не существует математики корректно описывающей нестационарные процессы. Сети инструмент стационарный!!!!! Это означает что необходимо подавать стационарные данные на вход. Самый яркий пример синусоида, идеал стационарности и по амплитуде, и по частоте.

2. Метод обучения на примерах, применять нельзя. Потому что для любого набора данных невозможно разметить данные 100% правильно. Потому что у вас в реальном рынке есть куча факторов задержка, скорость расчетов, скорость выставления и получения данных, точность этих данных, ликвидность, набрал позу или нет, и в каком объеме и тд и тп.

3. Таким образом применение сетей реально серьезная софтовая задача, придется разработать очень серьезный комплекс, внутри которого будет зашита сеть для обучения, и отдельный режим этого софта для тестирования полученных результатов.

Если вы не умеете программировать забудьте про сети.

Если умеете, будьте готовы писать очень большой и сложный проект. Который даст мощный исследовательский инструмент, и не факт что этот инструмент даст необходимый результат.

И сами сети здесь в общем то вторичны, по сравнению задачей по разработке всего комплекса софта в целом.

Вам потребуется:

1. Данные в виде ордерлога из которых вы будете нарезать модели данных для сети.

2. Видеокарта с CUDA + ваш супер софт.

3. Крайне необычно мыслящий мозг, который будет способен решать такую исследовательскую задачу.

Защитит ли портфель от просадок крипты?

- 11 сентября 2018, 21:13

- |

Ни для кого не секрет, что рынок криптовалют обладает феноменальной волатильностью, по причине своей молодости и отсутствию регулирования. На регулируемых рынках в борьбе с волатильностью помогает портфель, представляющий собой набор активов с периодической ребалансировкой.

Поможет ли портфель на рынке криптовалют? И позволит ли он сохранить и приумножить биткойн (BTC)? Мы в команде решили это проверить. Одним из условий создания портфеля была простота его поддержания. Подбор и поиск активов мы проводили с помощью Jupyter на Python. Разбору кода мы посвятим отдельную статью. А в этот раз рассмотрим, какие портфели нам удалось получить.

Анализ и поиск возможностей будем осуществлять за последний год, начиная с августа 2017 года. За этот короткий период были резкие взлёты монет, сопровождаемые не менее быстрыми падениями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал