Избранное трейдера Ну как бы

Опционы для Гениев (горизонтальная волатильность)

- 02 ноября 2017, 19:04

- |

Профиль волатильности. Есть такой зверь и он не может не есть. Что бы его поймать, мы вернемся к нашей стратегии лимитных заявок. Если вы видели гениальный биржевой график (а они все гениальные, потому что простые), то должны были заметить, что там цена ходит не просто вверх вниз, но и еще направо (на лево не ходит). Это должно было натолкнуть вас на мысль, что в торговле и торговой системе должно присутствовать время. Вход в рынок и выход из него должен происходить с учетом того, сколько времени вы там будите. Когда вы интересуетесь свой зарплатой или зарплатой соседа, вам важно как часто такая зарплата платится. В нашей ТС мы смотрим на стодневную свечу. Это значит, что торгуем мы сто дней и рассчитываем свою зарплату за 100 дней. И если с этим ни кто спорить не будет, вернемся к распределению случайностей. Помните, мы брали сто свечей и строили колокол. Но вот проходит 50 дней, мы откидываем 50 свечей и наш колокол становиться уже. И если наша сигма за сто дней была 10% (отклонение от цены БА +-) то через 50 дней (остается еще 50 дней) наша сигма уже 7,5%, а через 99 дней она будет 1%. Допустим, по нашей ТС с лимитками мы определились работать в рамках одной сигмы. Сто дней 10% делим на 100 ордеров, шаг сетки у нас 0,1%. Проходит 50 дней и шаг сетки 0,75%, а на 99 день 0,01%. Но, если ставить отложки через каждые 100 рублей это куда не шло. А вот через каждый рубель, тут уже очко жим жим. Нам такой скальпинг не нужен. Если цена пройдет больше процента в день? Без отката. И как говорилось выше про очко, а оно не железное, его надо укрепить. Например, вставить бронзовую втулку. И естественной бронзовой втулкой является сетка поширше или пошерее. Но тем самым мы расширяем наш колокол распределения и увеличиваем нашу IV. И тут возникает такой эффект, как горизонтальная волатильность.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 38 )

Quik. Индикатор корреляции

- 02 ноября 2017, 16:21

- |

Индикатор простенький, считает коэффициент корреляции Пирсона

для двух выбранных инструментов на заданном таймфрейме.

Выкладываю исходный код. Может кому то пригодится.

Settings=

{

Name = "Piton",

N = 100,

legend = "price2",

line =

{

{ Name = "Sint",

Color = RGB(0, 132, 0),

Type = TYPE_LINE,

Width = 1

}

}

}

function Init()

return 1

end

Candles = {};

function OnCalculate(index)

local numCandles = getNumCandles(Settings.legend);

if index <= Settings.N or numCandles <= Settings.N then

return nil;

end

Candles, n, _ = getCandlesByIndex(Settings.legend, 0, index - Settings.N, Settings.N);

if n ~= Settings.N then

return nil;

end

-- Предварительный расчет

sum1, sum2, sum3 = advancePaynemt(index);

-- расчет коэффициента корреляции Пирсона

r = sum3/math.sqrt(sum1*sum2);

return r;

end

-- Предварительный расчет

----------------------------------------

function advancePaynemt(index)

local sum1 = 0;

local sum2 = 0;

local sum3 = 0;

local j = 0;

-- Вычислить среднее арифметическое

for i=index - Settings.N + 1, index, 1 do

sum1 = sum1 + C(i);

sum2 = sum2 + Candles[j].close;

j = j + 1;

end

aver1 = sum1/Settings.N;

aver2 = sum2/Settings.N;

-- Вычислить сумму квадратов отклонений

sum1 = 0;

sum2 = 0;

j = 0;

for i=index - Settings.N+1, index, 1 do

sum1 = sum1 + math.pow(C(i) - aver1, 2);

sum2 = sum2 + math.pow(Candles[j].close - aver2, 2);

j = j + 1;

end

-- Вычислить сумму произведений разности

j=0;

for i=index - Settings.N+1, index, 1 do

sum3 = sum3 + (aver1 - C(i))*(aver2 - Candles[j].close);

j = j + 1;

end

return sum1, sum2, sum3;

end

Как запустить и настроить:Архив исходника на QLua: https://yadi.sk/d/OxDvAekV3PLn2z

Опционы для Гениев (распределение случайностей)

- 01 ноября 2017, 15:24

- |

Что бы картину сложить, надо кое что понять. Я снова про волатильность. Что она представляет из себя, с точки зрения науки. Вот перед вами график. Дневной в 100 свечей. Давайте возьмем и снимем с него все свечи или бары. Положим их на стол (свечи) и перемешаем. Теперь нам надо взять штангельциркуль и измерить все эти свечки. Можно в сантиметрах и найти среднюю величину. Допустим 2 см. Теперь смотрим 2 см для БА это сколько в % и переводим в проценты.

Опытный Гений может просто прищуриться и прикинуть величину свечек на графике и назвать волатильность в годовых. Нам же надо, пока, понять, почему мы берем свечи, а не движение цены, уровни, стохастики и машки. И для этого мы, все таки перейдем к процентам и закономерностям.

Итак. Вола у нас измеряется в годовых. И если мы говорим про годовую волу, то это величина годовой свечи. То есть мы берем цену открытия и умножаем на 30% (условная волатильность для примера) = величина свечи в деньгах относительно цены открытия. Но нас интересует не один раз в год поторговать. Может быть, я удивлю. Но, зная какая у нас годовая свеча, можно с определенной точностью вычислить часовую и даже минутную. И наоборот, имея часовые свечи, можно вычислить какой будет годовая свеча. Для этого надо правильно перевести годовую свечу в часовую. И переводится это через корень из времени из Пьяного Матроса Алберта Энштейна. Я не раз об этом писал, не буду повторяться.

( Читать дальше )

мой список мест откуда брались алго идеи

- 01 ноября 2017, 11:15

- |

Решил выложить все источники инфы и идей по алго и трейдингу которыми пользовался, так как недавно появлялся такой вопрос.

Мне абсолютно не жалко, и ничего не зажал, может просто не всё сразу вспомнил и лень вспоминать.

На чтение и исследования потрачено несколько лет фултайм работы и чтобы кто-то сделал роботов лучше то ему скорее всего придётся потратить времени и сил ещё больше, но и я ведь тоже на месте не сижу, поэтому конкуренции особо не боюсь.

( Читать дальше )

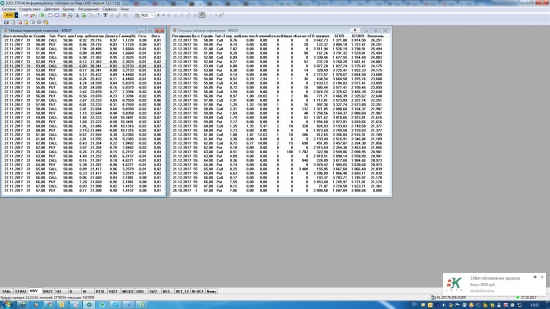

Опционы "с нуля". Часть 1-я. Занудная. Рисуем таблички.

- 27 октября 2017, 13:41

- |

Начинаю плавно выкидывать то, что ПРИГОДИТСЯ ВСЕМ!

Таблички — их три. Прошу желающих — скопировать с большой точностью, ибо дальше все расчёты от них пойдут.

Не настаиваю ни на чём. Просто дальше пойдут эксельные файлы, котороые любой желающий сможет получить. Забе

сплатьно. Затак. А тама — идеология!

Итак, рисуем три таблички. Первая -

в квике — система. Информация по опционам. Создать.

Это будет «таблица параметров опционов». Обращаю внимание на размер — 36 строк, или 18 страйков. Всем всё понятно. Зачем и почему — позжее. Нижее.

Итак, определяем значимые поля — они нам пригодятся!

ВНИМАНИЕ — все данные для расчётов будут браться из этой таблицы. Воспроизведите её!

Напоминаю, я пошагово

( Читать дальше )

Риск и просадка

- 23 октября 2017, 12:20

- |

Почему важно ограничивать и контролировать просадку?

Во-первых, заранее трудно определить момент, когда потребуется вывести деньги со счета. Это может быть связано с кучей нерыночных причин. Например, срочно понадобились деньги или же возникла возможность реализовать более прибыльный бизнес. Если просадка большая, то придется остановить торговлю и зафиксировать потерю существенной части депозита.

Во-вторых, активный трейдинг имеет смысл, если на интервале 3-5 лет дает преимущество перед процентной ставкой, которую на той же бирже можно получить разными способами. В чем тут проблема? Если мы регулярно инвестируем капитал в инструменты, лишенные (или почти лишенные) рыночного (ценового) риска, то мы регулярно можем делать реинвестирование. В случае активной торговли при допустимой большой или фактически уже большой просадке у нас нет возможности делать реинвестирование довольно долгое время.

( Читать дальше )

Растущие компании и их преимущества

- 16 октября 2017, 15:06

- |

Пост по мотивам II-го Сибирского Форума биржевого и финансового рынка, прошедшего 14-го октября в Новосибирске.

Мероприятие было очень полезным во всех смыслах. Общение, новости, выступление, организация все супер. Судя по всему есть шансы, что класс инвесторов и трейдеров существенно расширится. Критическая масса способствующих этому событий копится.

Моя презентация была про один из вариантов инвестирования, или выбора идей для инвестирования. В США его называют «истории роста».

На одной из конференций Смартлаба, Анатолий Радченко продемонстрировал 10 компаний которые могут за 10 лет вырасти в 10 раз. И сказал, что бы удивлен, что для «удесятерения» надо прирастать на 26% ежегодно.

Смотрите, есть несколько математических закономерностей:

Чтобы вырасти в два раза за 10 лет надо ежегодно расти на 7,2%

Чтобы вырасти в два раза за три года надо ежегодно расти на 26%

( Читать дальше )

Грубо про биткойн

- 16 октября 2017, 06:32

- |

Исходные положения:

1. Мы не знаем, сколько будет стоить биткойн в будущем.

2. За неимением распределения вероятностей возможных будущих цен биткойна, все расчеты придется делать исходя из введения каких-либо допущений. Чем допущение грубее, тем больше доверия к расчетам.

Распространенный опционный взгляд на биткойн выглядит примерно так. Сейчас биткойн стоит 5000. Возможны качественно два сценария: либо он вырастет в разы (50 или 100 тысяч за одну штуку), либо криптоблокчейн-тема закончится и биткойн будет стоить ноль. В этом смысле покупка биткойна напоминает покупку колл-опциона со страйком, равным нулю, премией 5000 и неизвестной экспирацией.

Чем привлекательна покупка колл-опциона? Потенциальная прибыль неограничена. Возможный убыток ограничен и заранее известно, что этот убыток составит величину, не превосходящую премию. В чем проблема с покупкой опциона? Систематическая (регулярная) покупка опционов это стратегия с отрицательным матожиданием. Это верно, например, для опционов на фьючерс на индекс РТС. Аналогично это верно для опционов на фьючерс на индекс SP500. По-простому: покупая опционы мы на длинной дистанции будем иметь накапливающийся убыток. Поэтому покупать в моменте опцион-колл имеет смысл либо в том случае, когда мы уверены, что цена пойдет вверх, либо тогда, когда мы предполагаем, что он торгуется ниже справедливой цены — в этом случае хотя бы пойдет речь о стратегии с намёком на положительное матожидание.

( Читать дальше )

Холодный кошелёк. Биткойн.

- 03 октября 2017, 12:48

- |

то что например мне делать если эта «фирмочка-организатор» холодных кошельков, например эта

electrum.org/#home, завтра исчезнет?

Останется только файл-програмулька холодного кошелька на ПК.

Возможно ли через «другие сервисы» восстановить или обналичить свои биткойны, если да, то через какие и как?

Повторение пройденного

- 25 сентября 2017, 10:17

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал