Избранное трейдера Black Rock

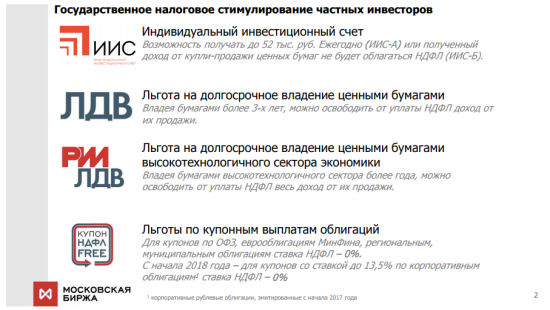

Налоговые льготы для инвесторов на Московской Бирже

- 14 октября 2017, 10:13

- |

(выступление в Новосибирске)

https://vk.com/doc620047_451953600

- комментировать

- ★52

- Комментарии ( 41 )

Прием для развития навыков трейдера

- 28 сентября 2017, 12:17

- |

( Читать дальше )

Стоит покупать Ленэнерго пр?

- 15 сентября 2017, 13:43

- |

Как я писал раннее, не один собственник (мажоритарий) не заинтересован выбрасывать львиную долю своих денег налево в пользу (миноритариев). Многие напишут, но ведь есть устав и ему обязаны следовать. На это я всем отвечу, закон что дышло куда повернул туда и вышло. А 10% прибыли, это реально большие деньги и если большую часть этих денег не получают реальные собственники, то покупать префы, это огромная авантюра. Перепишут устав и никто даже не возмутится, прецедентов хватает. (Транснефть и Щербович, в конце его вынудили продать свои акции, и устав снова заработал)

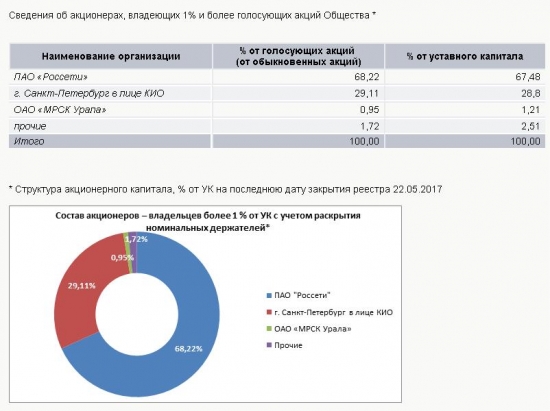

Перед покупкой надо узнать кто реально владеет префами и после этого принимать решение. Как мы знаем, что собственниками компании являются Россети и город Санкт-Петербург.

( Читать дальше )

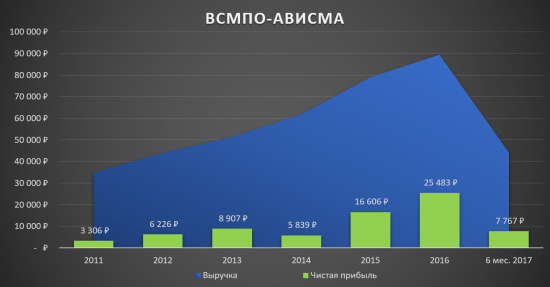

ВСМПО-АВИСМА - уникальная компания

- 14 сентября 2017, 17:14

- |

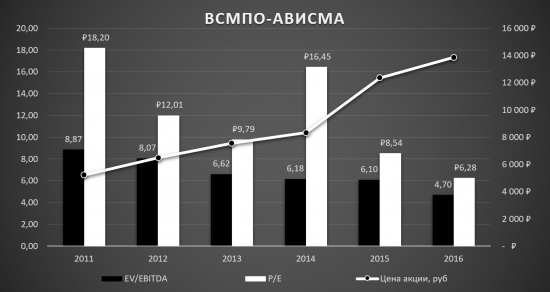

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

По мультипликаторам ВСМПО-АВИСМА оценивается не так уж и дорого, скорее всего справедливо.

( Читать дальше )

За 2017 год можно уже получать новый «подвид» инвестиционного вычета

- 10 сентября 2017, 22:42

- |

1) Инвестиционный вычет в размере доходов от продажи ценных бумаг;

2) Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет;

3) Инвестиционный вычет в сумме дохода по операциям, учитываемым на индивидуальном инвестиционном счете.

Мы в последнее время привыкли говорить (и уже многие получили такой вид вычета) о получении вычета с суммы, внесенной на индивидуальный инвестиционный счет. Я хочу рассказать о вычете, который предусмотрен подпунктом 1 пункта 1 статьи 219.1 НК РФ – вычет в размере положительного финансового результата, полученного налогоплательщиком от реализации (погашения) ценной бумаги. Чтобы получить такой вычет, важно, чтобы ценная бумага принадлежала налогоплательщику более трех лет. Вот почему ранее мы не рассматривали и не получали такой вычет. Основание: Федеральный закон от 28.12.2013 г. № 420-ФЗ (статья 5).

( Читать дальше )

Поговорим о кривой доходности, ГО, риск менеджменте

- 10 сентября 2017, 15:25

- |

Приветствую всех своих читателей!

Решил написать большую статью относительно важных вещей для любого трейдера, управляющего и(или) инвестора, а именно: кривой доходности, гарантийного обеспечения (ГО) и риск менеджменте.

Статья реально будет очень большая, по этому разобью ее на 2 части, вторая часть будет на следующей неделе и она будет более конкретно применительно к моей личной тактике управления и торговли, а так же статистике. Сегодня же нам надо разобраться в неких общих понятиях, а так же возможно даже философии трейдинга и управления. В общем букАФ будет много!

Начать мне хочется с обсуждения ГО.

В своих рассуждениях буду отталкиваться от фьючерса на индекс S&P 500, а именно ES потому как для меня он основной инструмент. Однако это не означает, что нельзя применить эти рассуждения и к другим инструментам.

( Читать дальше )

Отчеты этой недели

- 28 августа 2017, 11:31

- |

Даты их выхода можно смотреть в нашем календаре акций.

(Команда <ECO> в консоли)

Короткие данные по прибыли я добавляю в табличку на google диске. Сейчас там уже 64 отчета МСФО за 1 полугодие.

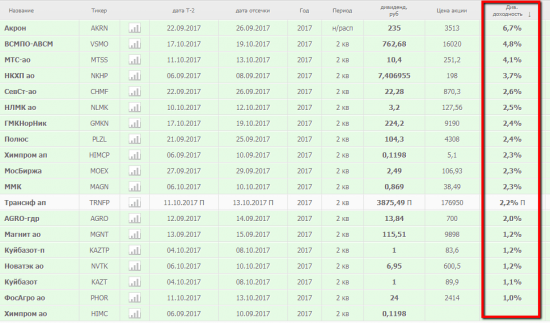

Кроме того, не забывайте про табличку дивидендов. Сейчас мы ожидаем дивиденды по 19 ценным бумагам по итогам 1 полугодия:

Штиль на рынке ОФЗ: долго ли он продлится?

- 24 августа 2017, 17:47

- |

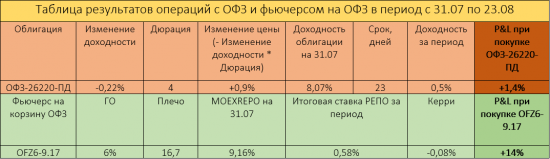

Подробнее о расчёте финансового результата в предыдущих статьях

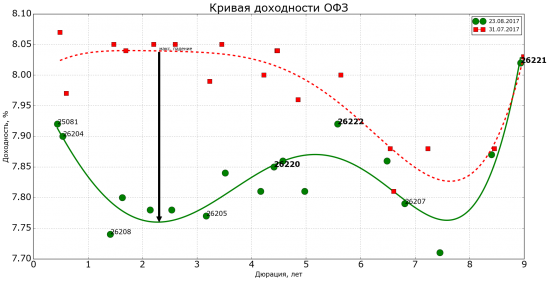

Вчера Минфин разместил весь объём предложенных ОФЗ 26221 (15,5 лет) и ОФЗ 26222 (7 лет) в 15 и 25 млрд руб. соответственно. Наиболее высокий спрос был на 7-летнюю бумагу, что ещё раз подтверждает текущий тренд вкладываться в среднесрочные ОФЗ. В течение всей недели доходности гособлигаций почти не менялись на фоне отсутствия важных новостей и низкой активности торгов. Заявления глав западных ЦБ сегодня-завтра могут расшевелить рынок ОФЗ.

Если же говорить про весть август, который традиционно считается неудачным месяцем для российского рынка, за него практически вся кривая доходности ушла вниз. Наибольшее падение наблюдалось у коротких и средних ОФЗ, которое вызвано отыгрыванием снижения ключевой ставки ЦБ. Весь август нерезиденты в основном просто сохраняли свои позиции в российских госбондах, поэтому длинный конец кривой доходности не претерпел таких значительных изменений.

Просадка доходности коротких ОФЗ была спровоцирована благоприятными условиями для снижения ключевой ставки на сентябрьском заседании, на которые среагировал рынок. В первую очередь, радуют данные по инфляции: в течение первой половины августа наблюдалась дезинфляция, а на прошлой неделе Росстат не зафиксировал изменения цен. Годовая оценка роста уровня цен теперь составляет 3,76% г/г, накопленная с начала года инфляция — 2,2%. Также благоприятно сказываются стабильно крепкий рубль, достаточно высокая цена нефти и снижение напряжённости между Россией и США. В дальнейшем, если ЦБ смягчит свою политику ещё сильнее, чем сейчас ждёт рынок, доходности коротких ОФЗ снизятся ещё больше. Расширение санкций может опять отпугнуть на время или навсегда нерезидентов, что вызовет рост доходностей длинных гособлигаций. Так что формируйте свой view и играйте на изменении доходностей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал