Блог им. InveStory

Лукойл: 10000 рублей за акцию уже скоро?

- 30 апреля 2024, 19:43

- |

Уже совсем скоро, 7 мая, Лукойл уйдет в дивидендную отсечку. В ходе торгов в прошедшую пятницу акции компании установили новый исторический максимум, а внешняя конъюнктура остается благоприятной для сохранения привлекательных дивидендных выплат. Но сейчас главное не столько дивиденды, сколько обратный выкуп у нерезидентов.

Новые вершины

На протяжении последних полутора лет Лукойл последовательно движется вверх, и в последнее время мы увидели очередное усиление импульса.

В этой связи неизбежно возникает вопрос: какой потенциал еще остается у акций Лукойла? Ответ на этот вопрос делится на две части: дивиденды и обратный выкуп у нерезидентов.

ДивидендыБлижайшая дивидедная отсечка в акциях Лукойла будет 7 мая, компания заплатит 498 рублей финальных дивидендов за 2023 год с дивдоходностью 6.1% к текущей цене. Это неплохая дивдоходность, компания могла заплатить больше, но решила поступить консервативно. Почему так — обсудим чуть ниже.

Стоит ли уходить в дивотсечку, или все-таки лучше продать акции перед дивидендами? Давайте посмотрим на историю последних дивидендных выплат Лукойла:

- 14 декабря 2023 года, дивидендная выплата 6,8%: дивидендный гэп закрылся за 16 дней.

- 1 июня 2023 года, див. выплата 6,7%: на закрытие дивгэпа ушло 40 дней.

- Декабрь 2022 года, див. выплата 10.4%: на закрытие гэпа потребовалось 76 дней.

Как мы видим, налицо тренд по сокращению количества времени, которое требуется на закрытие дивидендного гэпа. Исходя из предыдущих двух выплат, можно предположить, что нынешний дивгэп будет закрыт за 2-4 недели, что совсем немного для долгосрочных инвесторов.

Обратный выкуп у нерезидентовСлухи о том, что Лукойл может инициировать программу обратного выкупа для иностранных инвесторов, появились в августе 2023 года. Источники агентства «Интерфакс» тогда сообщали, что компания обратилась к российским властям за разрешением выкупить до 25% своих акций у иностранных инвесторов со скидкой не менее 50% (стандартная скидка для сделок с нерезидентами).

До сих пор компания хранила молчание о каких-либо перспективах обратного выкупа, хотя недавняя публикация финансовых результатов компании, а также недавняя рекомендация по выплате дивидендов, пролили свет на вероятность обратного выкупа.

В 2023 году компания заработала за период более 7,9 трлн руб. выручки ($88 млрд) и 1,16 трлн руб. чистой прибыли. В соответствии с дивидендной политикой Лукойл выплачивает дивиденды в размере не менее 100% скорректированного свободного денежного потока компании. Учитывая, что компания не раскрывает объемы капвложений, приблизительная оценка скорректированного свободного денежного потока компании составляет около 760-770 млрд руб. (~$8,2 млрд). Если разделить на 692,9 млн акций и получить расчетный дивиденд в размере 1103 рубля (11,87 доллара) на акцию.

Почему это число важно? Дело в том, что вместе с объявленными итоговыми дивидендами компания рекомендовала выплатить всего 945 рублей на акцию ($10,17) дивидендов за 2023 год, что на 14% меньше первоначальной оценки.

Для гипотетического выкупа 25% акций компании по текущей цене акций с учетом дисконта (~4000 руб., около $43 за акцию) может потребоваться около 700 млрд руб. ($7,5 млрд). Имея на балансе более 1,1 трлн рублей ($11,8 млрд) денежных средств, у компании достаточно средств, чтобы позволить себе как обратный выкуп, так и предстоящую выплату дивидендов. Тот факт, что компания решила не выплачивать дивиденды в полном объеме, лишь подтверждает гипотезу о том, что компания аккумулирует финансовые ресурсы для обратного выкупа и действует консервативно, чтобы иметь денежные средства для дальнейшего распределения в будущем.

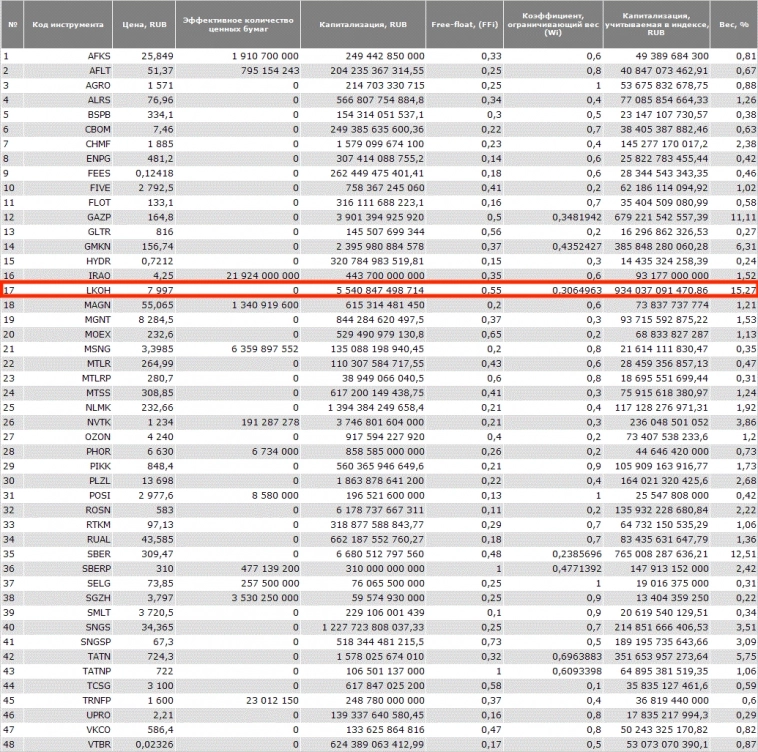

Техническая возможностьЕще один факт, на который обращают внимание далеко не все инвесторы — Лукойл занимает внушительный вес в индексе Мосбиржи. Доля Лукойла составляет целых 15,27%, поэтому дивидендная отсечка в акциях компании неизбежно приведет к краткосрочной коррекции по всему индексу.

Это значит, что помимо Лукойла у инвесторов будет возможность прикупить акции и других компаний, которые скорректируются исключительно по технической, а не фундаментальной причине.

Лукойл на данный момент — однозначно одна из самых перспективных идей на рынке, и дивиденды в данном случае являются далеко не самым важным фактором. Среднесрочно в фокусе будет именно обратный выкуп у нерезидентов, который фактически будет являться вариацией выгодного для инвесторов-резидентов байбэка акций с внушительной «скидкой» от 50% к рыночной цене акций.

Читайте также нас в Telegram -> teletype.in/@investory/IS_Lukoil_Apr2024

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- юань рубль

- ЮГК Южуралзолото

- Яндекс

йес))

тока не на данный момент, а лет 10 как уже)

«На протяжении последних полутора лет Лукойл последовательно движется вверх...»

Но при этом сейчас достиг уровня 2006 года?

И то он сильно растущий.

А если дивы посчитать, то апще ой.