Избранное трейдера NelEvg

Светофор

- 22 февраля 2020, 09:21

- |

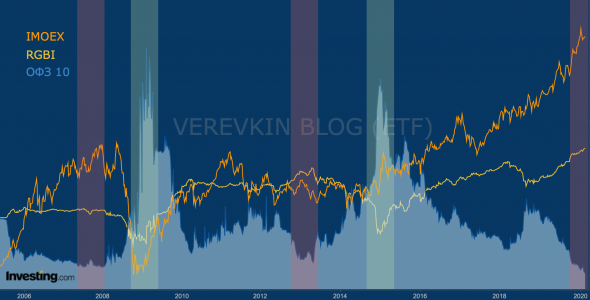

Доходность по 10-ти летним ОФЗ впервые упала ниже 6%.

Спрос на Ваши инвестиционные деньги сейчас очень низок. За них, на годовом горизонте, дают столько, что с трудом покрывает даже официальную инфляцию.

Это КЭШ-сквиз

Есть периоды для инвестиционных покупок, а есть для продажи (зеленые и красные области):

Покупая сегодня “дальние концы” (акции без стопов, долгосрочные ОФЗ, недвижимость), Вы делаете это, возможно, в самый неблагоприятный момент.

Дождитесь зеленого...

Разноцветных Вам выходных!

- комментировать

- ★7

- Комментарии ( 0 )

Несправедливая цена ETF

- 13 февраля 2020, 11:11

- |

Цена ETF порою ведет себя неожиданно, выстреливая совершенно внезапно то вверх, то вниз. Длинные свечи, наблюдаемые на графиках, всегда вызывает недоумение у долгосрочных инвесторов. Ведь нас уверяют, что биржевые фонды диверсифицированы и в меньшей степени подвержены рискам. Откуда же такие сильные разовые движения?

Бывают ситуации, что цена одного пая ETF на бирже может отклониться от реальной стоимости портфеля. Причин тому может быть множество и все они разные. Давайте разберем ряд случаев, которые могут приводить к недооценке ETF на бирже:

- На рынок пришел крупный игрок и очень быстро продает паи. Покупателей не хватает, после чего цена устремляется ниже.

- Инвесторы не очень доверяют данному фонду и предпочитают брать паи дешевле.

- Рынок испытывает какой-то стресс, соответственно все стремятся продать паи, но никто не хочет покупать.

( Читать дальше )

ФРС сокращает ликвидность, наш рынок упадет на 15-35%

- 19 января 2020, 20:29

- |

Федеральная резервная система США с февраля начнет сокращать лимиты по операциям срочного репо, изымая у банков долларовые кредиты, которые активно закачивались в рынок в течение последних четырех месяцев.

❗Ликвидность будет снижаться и американский рынок вместе с нашим развернут вниз, и будет или корекция на 15-20% или падение на 30% и более.

Ещё есть риск не продления сделки Опек в марте и от этого может сильно упасть нефть и курс рубля.

Сейчас наш индекс ММВБ на историческом максимуме, а индекс РТС на максимуме с января 2013 года, и часто наш рынок разворачивали в январе-феврале после бурного роста.

Индекс РТС может снизится в ближайшие 2-6 месяцев до 1250 — 1400 это падение на 15-30% с текущего уровня.

Думаю завтра могут попробывать сделать финальный задерг вверх перед разворотом вниз по нашему рынку так как рынок будет тонкий и малоликвидный из за выходного завтра в США (День Мартина Лютера Кинга)

Те кто в лонге по акциям подумайте над фиксацией бумажной прибыли и сокращением или закрытием позиций по акциям которые принесли Вам хорошую прибыль, что бы потом их купить дешевле.

( Читать дальше )

Мои итоги 2019

- 18 января 2020, 10:27

- |

Получается 50 000 руб в месяц только на унитаз для семьи из 4 человек, да в этой цифре кроме непосредственно жратвы есть подгузники, сральная бумага и различное мыльнорыльное, но без него никуда.

Причем эта цифра не учитывает наличные, сберокарту и походы жены в ее пятерочки и магниты, этой цифрой можно принебречь.

Очередные ВЦИОМляне насчитали среднюю зарплату аж в 37,9 тыс. руб

Итак, мы средняя семья росстатии из 4 человек далеко за МКАДом в которой аж оба родителя зарабатывают среднюю ЗП 37,9+37,9=75,8

75,8-50(Здесь нет пармезана и хамона ведь кремнаш и санкционку в ленте не продают, да это не гречка с говяжими анусами, больше похоже на ЗОЖ — макарошки с сезонными овощами и фруктами.)=25,8

25,8-8тыс. руб(коммуналка за среднюю квартиру, сотовая связь и интернеты спишем сюда же)-8 тыс. руб(транспортные расходы, в нашем случае бензин, в мухосрани каршеринг не развит)=9,8 тыс. руб Ого!

( Читать дальше )

Такой "рост" добром не кончится.

- 12 января 2020, 16:15

- |

На всех не хватит, бумаги ещё какое-то время будут сильно реагировать на новый капитал, но количество продавцов уже заметно уменьшается, что неизбежно приведёт к резкой смене тренда. Падение будет на огромных гэпах вниз.

Хороший пример ВСМПО. Все долгосрочные умные деньги в этой бумаге «сидят» с 2009 года и выходить не спешат, поэтому даже весьма скромные объёмы покупок вызывают лавинообразный рост на тех крохах ликвидности, которые предлагает биржа. Многие условно ликвидные бумаги стали показывать существенные гэпы на открытии — это уже не звоночек, а колокольный звон!

Что делать? Ставить стопы хотя бы на убыток в 5-10%, чтобы не словить существенно больше. Ещё лучше — выйти в кэш и дождаться сладких цен! Рынок катастрофически перегрет, потому что уже «чистильщики обуви» начали интересоваться акциями...

Чем примечательны американские «дивидендные аристократы»

- 13 декабря 2019, 10:12

- |

Примерно две трети полной доходности индекса S&P 500 связаны с ростом цен акций, а треть — с дивидендами. Таким образом, дивиденды составляют значительную часть полной доходности.

Если дивиденды реинвестировать, а не тратить, то капитал будет расти быстрее. Это особенно заметно при долгосрочных вложениях. Так, в среднем за десять лет индекс S&P 500 рос на 106,16%, а с учетом реинвестирования дивидендов этот показатель равнялся 183,43% — в 1,72 раза больше.

Это не означает, что следует инвестировать только в акции, по которым выплачиваются дивиденды. Однако к таким бумагам стоит присмотреться — особенно если дивиденды растут из года в год.

Индекс «дивидендных аристократов»

Если акции компании входят в индекс S&P 500 и в течение хотя бы 25 лет подряд эта компания увеличивает дивиденды, ее считают «дивидендным аристократом» и включают в индекс S&P 500 Dividend Aristocrats

( Читать дальше )

Цитаты

- 29 ноября 2019, 06:13

- |

2/ Никогда не возвращайся в то место, где однажды был счастлив.

3/ Страшны не сами проблемы, а если в этот момент за руку никто не держит.

4/ Веди себя так, будто ты уже счастлив, и ты действительно станешь счастливее.

5/ Никогда не оглядывайся назад, не вспоминай прошлого, не думай о том, что ты сделал неправильно, а что правильно. Это твоя жизнь!

6/ Мечтайте именно о том, чего вам действительно хочется, даже если вам кажется, что это невозможно.Мечты имеют свойство сбываться.

7/ Пройдет 20 лет и ты будешь больше жалеть о том что НЕ сделал, чем о том, что сделал. Так к черту сомнения и лень. Уходи из тихой гавани. Лови ветер в паруса. Путешествуй. Мечтай. Открывай.

8/ Не жалей о своих ошибках, ведь не сделав их, ты никогда не узнаешь как делать правильно.

9/ Если хочешь получить то, что никогда не имел, стань тем, кем никогда не был.

10/ В тот момент, когда ты задумываешься о том, любишь ли ты кого-то, ты уже навсегда перестал его любить.

11/ Ничего не бывает зря. Если вы что-то совершили, значит в тот конкретный момент вашей жизни, на том конкретном этапе вашего развития, в данном поступке был смысл. И если вам кажется, что вы могли поступить по-другому, знайте – вы не могли.

Плохие новости. Медвежий цикл в сырье еще два года

- 23 ноября 2019, 10:43

- |

- Существуют три типа “ритмов” нефти к золоту. Все они покажут низы через пару лет.

- Краткосрочно энергетические акции привлекательнее “золотых”.

Взгляните на график спреда нефти (WTI) к золоту:

Видны несколько типов ритмов внутри цикла. Большой — 12 лет, средний — 6, и малый — 2,5 года

- Большой начался в 2009. Осталось год-два.

- Средний — в 2016. Еще пара лет

- Малый — декабрь 2018. До окончания — год-полтора.

Итого: до конца цикла низких цен на сырье еще около двух лет.

- Краткосрочно (полгода-год): внутри малого ритма нефть продолжит расти. Должно же успешно пройти IPO Aramco;)

- Среднесрочно: вероятны новые низы нефти к золоту в течение следующих двух лет. Возможно поэтому IMOEX будет “чихать” в 2020--2021 гг.

( Читать дальше )

Дивидендный сыр.

- 19 ноября 2019, 17:35

- |

Я давненько в индустрии, и еще лет 25 назад изучал, что высокие дивиденды платят те компании, кому некуда инвестировать и усвоил, что дивидендная история — это очередная замануха для инвестора, который предпочитает эфемерному росту мягкий хлеб.

Полагаю, вы сами сможете расположить компании в порядке убывания капитала и присвоить им рейтинг, но я бы рекомендовал присваивать рейтинг со знаком минус(-).

Надеюсь данная статья будет полезной тем, кто надеется склевать мягкий хлеб с удочки дивидендной халявы.

( Читать дальше )

IMOEX 2020

- 16 ноября 2019, 10:29

- |

- Длительный восходящий тренд вероятно подходит к концу.

- В следующем году акции российских компаний можно будет купить на 20% дешевле.

Примечательно то, что последние 10 лет коррекции шли со все меньшей глубиной. Крайнее более-менее приличное падение было 2 года назад.

О чем говорит история?

Так было с 98-го по 2003-й год:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал