SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. capitalmoing

Дивидендный сыр.

- 19 ноября 2019, 17:35

- |

Наткнулся на пост, где автор выкладывает топ 5 дивидендных историй США, когда крупнейшие шкафы щедро платят акционерам большие проценты. Автор даже не поленился присвоить им рейтинг от 1 до 5.

Я давненько в индустрии, и еще лет 25 назад изучал, что высокие дивиденды платят те компании, кому некуда инвестировать и усвоил, что дивидендная история — это очередная замануха для инвестора, который предпочитает эфемерному росту мягкий хлеб.

Полагаю, вы сами сможете расположить компании в порядке убывания капитала и присвоить им рейтинг, но я бы рекомендовал присваивать рейтинг со знаком минус(-).

Надеюсь данная статья будет полезной тем, кто надеется склевать мягкий хлеб с удочки дивидендной халявы.

Я давненько в индустрии, и еще лет 25 назад изучал, что высокие дивиденды платят те компании, кому некуда инвестировать и усвоил, что дивидендная история — это очередная замануха для инвестора, который предпочитает эфемерному росту мягкий хлеб.

Полагаю, вы сами сможете расположить компании в порядке убывания капитала и присвоить им рейтинг, но я бы рекомендовал присваивать рейтинг со знаком минус(-).

Надеюсь данная статья будет полезной тем, кто надеется склевать мягкий хлеб с удочки дивидендной халявы.

4К |

Читайте на SMART-LAB:

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

«Почему одни угадывают, а другие зарабатывают»: главное из разговора с Сэмом Шариповым

У нас в гостях на Трейдер ТВ побывал Сэм Шарипов, управляющий хедж-фондом, опционный трейдер с более чем 20-летним опытом на рынке и более 10 лет...

10:15

теги блога Антон Панкратов

- Nissan

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Алроса

- американские опционы

- анализ

- анализ РТС

- анализ рубля

- апокалипсис рядом

- Аэрофлот

- банковский депозит

- банковский кризис

- Биткойн

- бкс

- брокеры

- валюта

- глупые деньги

- двойное днище

- девальваци рубля

- День трейдера

- Дивидендные акции

- доктор

- долгосрочные инвестиции

- доллар - рубль

- доллар паника

- Доллар рубль

- доходные инвестиции

- жадность бедность прибыль

- жадность и страх

- закрытие гэпа

- золото

- золото 2019

- Инсайд

- инфляция

- ипотека

- ипотечный кризис в США

- история повторяется

- коронавирус

- кризис 2019-2020

- кризис 2020

- кризис недвижимости

- кризисы

- кукловод на бирже

- Лукойл

- Магнит

- макроэкономический обзор

- манипулировании ценами

- мартингейл

- медь

- межрыночный анализ

- Металлургия

- мувинги

- недвижимость

- нефть

- НЛМК

- ОФЗ

- оценка акции

- пассивные инвестиции

- пенсионное инвестирование

- покупка акций

- полюс золото

- портфель

- потеря денег

- Почему сливают депозиты

- Правда о бирже

- прогноз курса рубля

- Прогноз ММВБ

- профессиональный трейдер

- риск менеджмент

- рост акций

- РТС

- рубль

- русал

- северсталь

- СИПИ

- справедливая стоимость

- сравнительный анализ

- среднесрочные инвестиции

- ставка

- стоп

- стратегия инвестирования

- сургут-п

- Сургутнефтегаз

- теханализ

- технический анализ

- торговля спредами

- трейдинг

- умные деньги

- управление активами

- Управление капиталом

- управление капиталом в трейдинге

- финам

- Финансовый аналитик

- финансовый кризис 2008

- финансовый план

- фьючерс ртс

- школа трейдинга

- Экономический анализ и прогнозы

А вот что бы понять, что дивдоходность зависит от котировок, а котировки от хз чего, например, от фундаментала — это уже думать надо — зачем? Когда можно купить 5 акций…

При том, что для халявы давно придуманы разнообразные ETF, но это ж опять читать надо, узнавать, вникать....

А тут — пять акций и жизнь удалась…

Если вам не лень. то можете произвести более детальный анализ, однако предупреждаю, что 5 данных историй я не притягивал за уши, для подтверждения своей правоты, а просто взял из поста, который был опубликован на несколько минут раньше и дал беглое опровержение на примере тех же самых акций.

Если инвестору нужно провести много лет, прежде чем понять, во что вкладывать точно не надо, мой опыт позволяет сделать это за минуту.

Надеюсь. что многим будет полезен альтернативный взгляд.

Графики стали ОК показывать? Мои пока не научились :(

… поставил без учёта дивидендов на графике рядом с индексом, ходящим за растущими компаниями с P/E, доходящим на пиках эйфории до 200-400, выбрал рандомные интервалы времени и вуаля.

10 раз подвигать начало-конец графика и будет 10 разных результатов, которые всё равно ничего не показывают :)

Это просто несерьёзно, не нужно тут ссылаться на ваш многолетний опыт, который видит всё за минуту, поэтому все должны развесить уши и воспринимать всё на веру.

Моя цель показать, что компании, кто распределяют большую часть прибыли обречены в долгосрочной перспективе, хотя накоротке можно вводить в заблуждение и даже случайно выиграть.

Как правило, это телекомы, энергетика или ритейл — кратно расти им уже некуда, но и услуги связи, бензин/газ, одежду, хозтовары и еду люди будут покупать всегда, даже в кризисы.

Взять тот же Волмарт. Почти 45 лет ежегодного увеличения дивидендов. Мало? Уже обречён или пока нет? Скоро крах?

Как только данная компания будет распределять всю прибыль на уровне 4% от цены вы увидите скорее всего снижение капитализации.

График цены дивидендного аристократа из телекомов — на что похоже?

Почему она снизит выплаты в 12 раз? Потому что вам так хочется? Это не компания роста, ей уже некуда всю выручку вкладывать, остаются дивы и байбэки. Или вы не о выплатах, а о дивах в долларах?

Это AT&T, насколько я вижу. Похоже на огромный боковик (особенно если не брать отсчёт с пика 2000-го :)) от 20 до 40 баксов. На вершине этого боковика она платит сейчас около 5% ($2), это значит, что на просадках — под 10%. Выплаты растут 35 лет. Не вижу проблемы.

У меня она есть в портфеле, на моём интервале общая доходность почти 20% годовых, в долларах. Да, если будет крах, то умножится на ноль, никто не застрахован и всё такое.

5% акция платит на фоне сегодняшней цены и я не против, если вам удалось заработать на курсовом росте. Дело в том, что все кто вложился в рост в 2000 — получили прирост капитала, а кто в дивиденды — просадку.

При условии, что мы уже видели аристократов, которые рухнули в 2008 в десятки раз, ради 5% дивидендов инвестировать не желаю и не советую.

Повторюсь в своем мнении, что изначально некорректно сравнивать графики акций растущих и дивидендных компаний, если в графике не учтена дивидендная доходность. Тем более, что дивиденды можно капитализировать. То есть картинка акций — вообще не дает никакого ответа в данном случае.

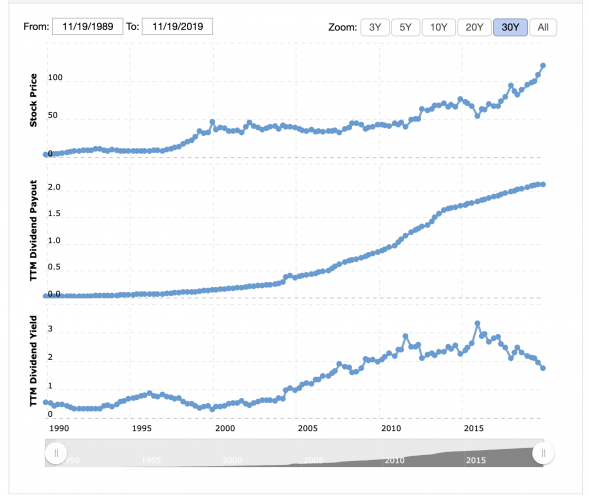

А вот кстати еще одна история

30-летний график Walmart

Вверху динамика акций, внизу дивидендная доходность по годам.

При этом компания распределяет почти половину прибыли.

Если компания будет выплачивать 6%, то боюсь что ее акции пойдут вниз

Правой кнопкой мыши — открыть картинку в новой вкладке.

Форд при всем уважении за указанный период в минусе.

Если мультиплицировать рост индекса на 2% за 20 лет то рост составил 256%, что в 2,56 раза лучше чем самая забойная акция из дивидендных аристократов.

Для интереса график НЛМК, в валюте — не лучший пример растущей компании, с одной стороны,

с другой — наши компании дивиденды не так давно стали платить и то благодаря девальвации 2014 и 2015. Если посмотрите, историю дивидендов, то я бы на них не сильно рассчитывал в будущем.

Потом если наши металлурги оставляют часть прибыли на инвестиции в будущие дивиденды, то и рост в рублях неудивителен.

Если считать как НЛМК завалилась в 2019, то можно и показать как она выросла в 2016, что есть явление случайное. Чтобы анализировать закономерности в случайных явлениях количество испытаний должно быть существенно больше, чем 1 раз(год) и количество инструментов намного больше чем 1.

Я не подгоняю историю под правду, а подгоняю правду под историю. Все 5 акций были взяты из поста о доходных акциях(случайным образом) и мною лишь была показана обратная сторона медали, о которой автор либо не знал либо умолчал.

Если вам не сложно, то проведите объективное исследование и выложите его результаты. Я с удовольствием ознакомлюсь и буду вам благодарен, если покажите мне ошибочность моего исследования.