Избранное трейдера Игорь

Облигации: мифы и реальность. Часть 3 Глава 4.3

- 24 марта 2023, 18:10

- |

продолжение, начало здесь

удобнее читать в telegra.ph

Инвесторы могут приобретать облигации в качестве альтернативы вкладу в банке, ради извлечения спекулятивного дохода или чтобы припарковать временно свободные средства. А иногда им требуется определенная сумма для выплаты долга или необходимо произвести ряд платежей в погашение ипотеки.

Методы подбора облигационных портфелей таким образом, чтобы обеспечить на заданном горизонте доходность не меньше целевой, носят общее название стратегий иммунизации. Целевая доходность рассчитывается для сценария неизменных форвардных ставок.

В случае плоской КБД форвардные и спотовые ставки равны единой и постоянной во времени (эффективной) ставке дисконтирования r(t) = const. Как обсуждалось в прошлых частях, при этих условиях мы можем гарантировать исполнение номинального обязательства L (liability) через T лет, если приобретем портфель облигаций A (assets), стоимость P0[r] которого будет равна приведенной стоимости PV(L):

( Читать дальше )

- комментировать

- 802 | ★6

- Комментарии ( 0 )

10 книг РЕАЛЬНО вызывающие рост личности

- 03 марта 2023, 17:41

- |

Так, хватит читать беллетристику, которая вызывает лишь кратковременный WOW-эффект и не делает Вас осознаннее. Даю список книг НА ЛЕТО!

В чем соль? Эти произведения вытаскивают читателя из морока пропаганды которой каждого из Вас с детства пичкали в школе до посинения. Задача школьного курса натренировать мозг исполнителя для решения сложных, но не интересных самому исполнителю задач при этом приучить исполнителя:

1) к подчинению вышестоящему в иерархии (учитель=> босс=>государство);

2) привычки выполнять эти задачи «бесплатно», не получая настоящего удовлетворения от пожинания плодов своего труда в виде кратного увеличения своего благосостояния (оценки, которые выдает учитель; зарплата, которую выдает босс; медаль за взятие «ошибки», которую выдает командир… НО! не ценный материальный ресурс за успехи в учебе, не пропорционально кратный доход от реализованного компанией продукта, не доходы от захваченного нефтяного месторождения).

( Читать дальше )

Как изменилось мое мышление, после того, как я первый раз сам купил квартиру на свои деньги? (мотивационное)

- 28 февраля 2023, 17:43

- |

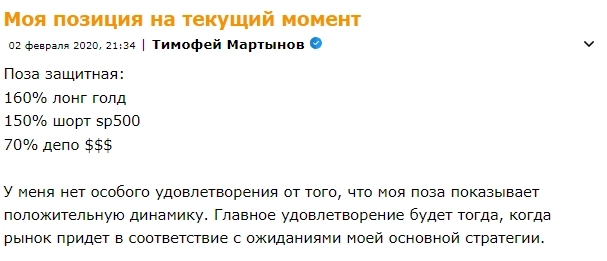

Фондовые рынки мира обрушились в марте 2020 года невиданными доселе темпами. Я был очень удачно спозиционирован: у меня была самая большая позиция по золоту, которое потом первым пошло вверх. Вот пруф.

В марте, когда случился обвал, я удачно брал фьючерсы S&P500 на самом дне (когда фьюч перелетал с планки на планку, падая на 10% в день), на чем я заработал ещё больше. В конце марта я писал, что к концу 1 квартала я сделал потрясающий результат за год:

( Читать дальше )

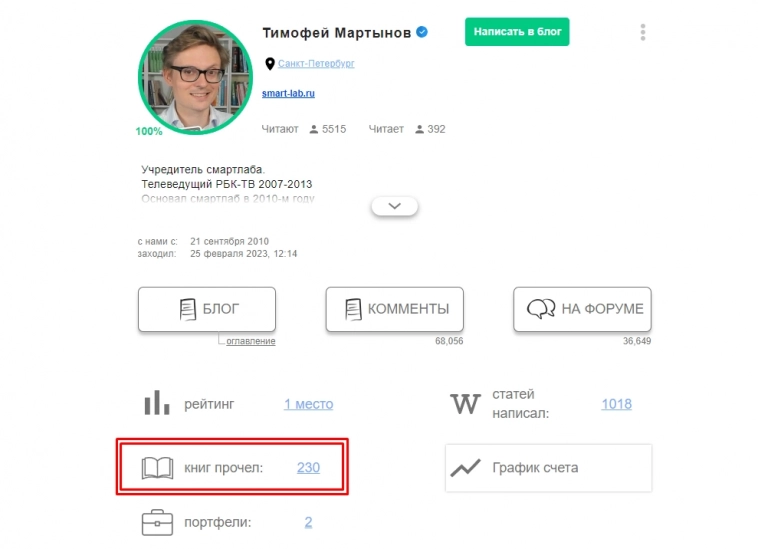

Я прочел более двухсот книг по бизнесу и вот вам из 10, которые я бы перечитал второй раз

- 25 февраля 2023, 12:47

- |

В настоящий момент я ощущаю то, что ценных мыслей в этих книгах было вполне достаточно, и чем читать новые книги, хотелось бы перечитать старые. Какие книги я бы рекомендовал самому себе перечитать во второй раз? (Название каждой книги я сделал ссылкой на мой обзор)

1. Даниэль Канеман, "Думай медленно… Решай быстро". Эпохальная научная книга, прорыв в психологии и поведенческих финансах. Подзабылось уже много, неплохо было бы прочитать вновь.

2. "Сила привычки", Чарлз Дахигг. Вроде как идея про необходимость развивать правильные привычки простая, но сдается мне, я ее недостаточно усвоил.

3. "Жизнь и смерть величайшего биржевого спекулянта" Любой трейдер должен перечитывать такое раз в несколько лет. Это и полезно и увлекательно и интересно.

( Читать дальше )

- комментировать

- 13.8К |

- Комментарии ( 77 )

Облигации: мифы и реальность. Часть 3 Глава 4.3

- 10 февраля 2023, 17:35

- |

Прежде чем перейти к обсуждению долгосрочных стратегий на рынке облигаций, используем рассмотренный в прошлом разделе подход на примере конкретных ОФЗ различной дюрации.

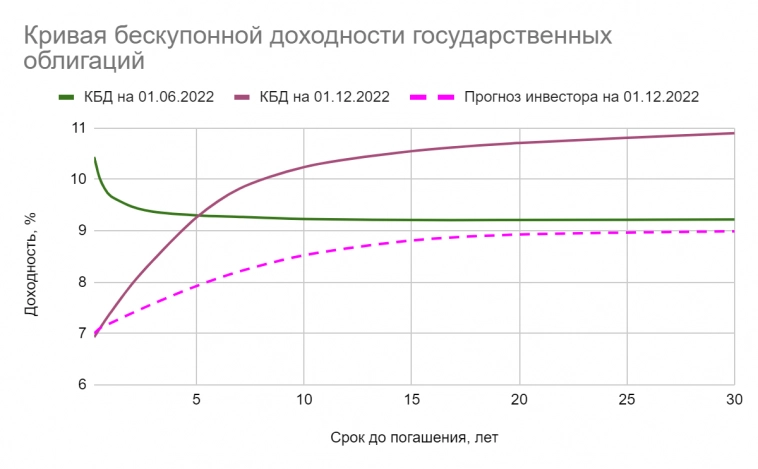

Допустим, 01 июня 2022 г. инвестор решил приобрести портфель облигаций стоимостью 100 тыс. рублей и собирается удерживать его не более полугода. Он наблюдает текущую форму КБД, которая всё еще остается инвертированной, хотя после сроков до погашения в 3-5 лет достаточно сильно уплощена (зеленая сплошная линия на рисунке):

Инвестор знает, что с апреля Банк России высокими темпами снижал ключевую ставку и ожидает продолжения данной политики, по крайней мере, в течение ближайших 6-ти месяцев. Вместе с тем он достаточно консервативен в оценке поведения долгосрочных ставок и считает, что они снизятся не более чем на 50-70 б.п. Говоря иными словами, инвестор рассчитывает, что КБД через полгода примет нормальную форму в основном за счёт снижения краткосрочных ставок (прерывистая линия на рисунке) И это вполне разумный прогноз, учитывая сложившуюся на рынке ОФЗ ситуацию и политическую обстановку в стране и мире: острая фаза кризиса позади, наступил период относительной стабилизации.

( Читать дальше )

Нейросеть для генерации изображений для Смартлаба

- 19 января 2023, 00:01

- |

«В начале было Слово».

Технологии зашли так далеко, что скоро художники останутся без дел. Посмотрите, что по словам создает нейросеть Midjourney. Можно иллюстрировать свои статьи на Смартлабе картинками, созданными роботом!

Например, Уоррен Баффет и Кока-Кола:

Трейдер, выпрыгивающий в окно:

( Читать дальше )

Какие акции покупать в 2023 году? Лучшие инвестиционные идеи от компаний: Атон, ВТБ, БКС, Синара, SberCIB

- 28 декабря 2022, 14:55

- |

На текущий момент 5 инвестиционных управляющих компаний выложили свои стратегии на 2023 год

- Атон

- СбербанкСиб

- ВТБ инвестиции

- БКС

- Синара

Мне стало интересно, и я решил на основе 5 стратегий выделить некоторый средний прогноз.

Макро

( Читать дальше )

Облигации: мифы и реальность. Часть 3 Глава 4.2.1 Обсуждение некоторых стратегий на рынке облигаций

- 22 ноября 2022, 20:39

- |

(окончание, начало здесь)

Обычно выделяют несколько типов изменения спотовой кривой: параллельный сдвиг, изменение наклона и изменение кривизны. Примеры таких трансформаций приведены на рисунке:

В частности, параллельный сдвиг происходит тогда, когда спотовые ставки изменяются на одну и ту же величину. Если ставки по коротким облигациям вырастут сильнее, чем по длинным, говорят об уплощении (уменьшении наклона) КБД, и так далее. Понятно, что реальное движение кривой представляет собой некоторую комбинацию всех указанных типов смещений. У инвесторов и аналитиков сложилась своеобразная классификация этих типов: {bear/bull} {steepening/flattening}; positive/negative butterfly

Например, медвежье уплощение (bear flattening) — движение спотовой кривой вверх с одновременным уменьшением наклона. Положительный баттерфляй (positive butterfly) связан с уменьшением кривизны временной структуры, т.е. она становится менее сгорбленной. Если при этом кривая сдвигается вверх, то короткие и длинные ставки растут быстрее, чем среднесрочные. При движении кривой вниз всё происходит с точностью наоборот: среднесрочные ставки снижаются сильнее.

( Читать дальше )

Облигации: мифы и реальность. Часть 3 Глава 4.2.1 Обсуждение некоторых стратегий на рынке облигаций

- 21 ноября 2022, 13:27

- |

II. В реальности форма кривой не остается постоянной с течением времени.

Если исключить премию за срок до погашения, то сам факт наклона кривой доходности будет говорить о том, что инвесторы ожидают изменения спотовых ставок в будущем. Мы отмечали это в прошлой части, когда обсуждали гипотезу чистых ожиданий.

В этой связи перед держателем облигации встают следующие задачи:

- Определение горизонта инвестирования.

- Оценка доходности на заданном горизонте инвестирования (HPR, holding period return, horizon rate of return) с учетом возможных изменений временной структуры.

- Подбор стратегии, позволяющей оптимизировать HPR исходя из целевого прогноза по процентным ставкам.

Горизонт инвестирования имеет существенное значение. Инвестору, планирующему продать облигацию через месяц-другой, не нужно размышлять над проблемой реинвестирования купонов, для него важен неблагоприятный ценовой (рыночный) риск т.е. снижение стоимости облигации, вызванное ростом ставок. А если государственная облигация удерживается до погашения, то, наоборот, риск реинвестирования становится главным фактором. Этот риск является асимметричным и связан с возможным снижением ставок, т.е. необходимостью реинвестировать купоны под более низкий процент. В результате инвестор получит меньшую будущую стоимость (или общий денежный доход). Риск реинвестирования тем выше, чем больше

- Срок до погашения.

- Ставка купона.

( Читать дальше )

Механизм обслуживания трендовых портфелей роботов. В избранное #2

- 27 октября 2022, 20:25

- |

Сборник статей и видео в которых я рассказываю об обслуживании портфель роботов, которые торгую сам.

Это — про трендовую, неспешную торговлю. Торговлю в которую можно загрузить очень много денег.

Здесь Вы найдёте инструкции по полному циклу тестирования, использования и поддержки трендовых стратегий.

Сами стратегии можно взять от сюда: smart-lab.ru/blog/849558.php

Логика построения торговых стратегий

1 Точки входа. smart-lab.ru/blog/770108.php

2 Точки выхода. smart-lab.ru/blog/771155.php

3 Фильтры. Какие бывают и какими пользуемся smart-lab.ru/blog/tradesignals/791903.php

Логика поиска робастности. Тестирование и оптимизация

1 Классические бэк тесты smart-lab.ru/blog/792251.php

2 Walk-Forwards smart-lab.ru/blog/792716.php

2.1 Дополнение на ютуб, о рабастности

3 Риски в алго. Что не следует делать smart-lab.ru/blog/793379.php

4 О равномерном распределении объёмов между стратегиями smart-lab.ru/blog/793617.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал