Избранное трейдера Natan

Что будет с генерацией через три года?

- 09 июля 2017, 12:04

- |

Посмотрел недавно интервью "Российский рынок с Максимом Орловским". Заинтересовал последний вопрос к Максиму про генерацию: «Можно ли что-то прикупить из энергетики сейчас?» — он ответил:

Сейчас заканчиваются ДПМы и у компаний Энел, ОГК-2, Мосэнерго, (что он назвал четвертым?) будут выходить хорошие деньги. Посмотрим, что с ними будут делать акционеры. Может быть кому-то повезет с хорошими дивидендами. Но не забывайте, что через три года карета превратится в тыкву.Что он имеет ввиду? Что доля продаж с регулируемым ценообразованием упадет, а дальше из-за переизбытка мощностей цены начнут падать?

И через некоторое время компаниям нужно будет решить как заменить неэффективные мощности?(Есть ли «жизнь после ДПМ»?)

Другими словами: сейчас привалит денег от контрактов с «фиксированными» ценами, а потом цена станет свободной(опустится) и нужно будет снова думать, как обновить 50% тепловой генерации(привет CAPEX).

Так что ли?

Буду рад любым пояснениям/комментариям на эту тему.

- комментировать

- 781 | ★5

- Комментарии ( 14 )

Отбор акций на Московской Бирже. Правила, к которым я стремлюсь (Пэт Дорси + Арсагера).

- 14 июня 2017, 21:43

- |

1. Мультипликаторы. Тут всё очевидно. Лично я придерживаюсь минимального в отрасли P/E, желательно меньше 8 (100/8 = 12% — это купон ОФЗ, умноженный на 1,5, т.е. с премией за риск) Пример: в отрасли черной металлургии это ЧМК и Ашинский метзавод. Контрпримеры: в отрасли ритейла Магнит, в банковском секторе ВТБ.

2. Компания работает на своих акционеров, т.е. существует конечный выгодоприобретатель роста цен на акции и дивидендов. Компания выкупает и гасит свои акции при необходимости, стремится выплачивать дивиденды. Примеры: АФК Система, Северсталь, Лукойл. Контрпримеры: Газпром, ФСК ЕЭС.

3. Прозрачность компании и предсказуемость дивидендов. Четкая дивполитика, отсутствие сомнительных цифр в отчете, нет противоречий между решениями СД и ГОСА. Примеры: ФосАгро, Энел Россия.

( Читать дальше )

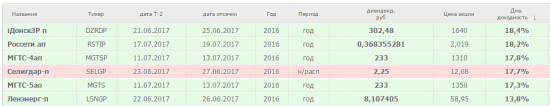

Беспощадные дивидендные гэпы 2017

- 10 июня 2017, 12:55

- |

В пятницу собрание акционеров Селигдара отказалось выплачивать дивиденды по префам.

Предполагаемая ДД была 17.7%, бумага упала на 25% после отмены

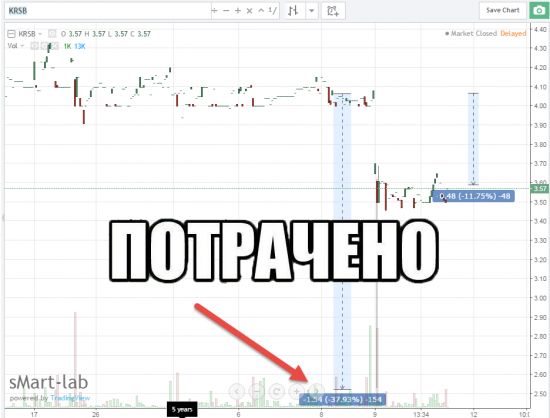

Красноярскэнергосбыт ао

Дата отсечки: 8 июня.

Дивиденд = 0,444344266 руб

Дивдоходность = 11%

Дивигэп >11%, в моменте проскок составлял 38%!

График: http://smart-lab.ru/g/MOEX:KRSB/D/

По префам такой же дивиденд, похожая ДД и такой же гэп:

http://smart-lab.ru/g/MOEX:KRSBP/D/

Рязаньэнергосбыт-преф.

Дата отсечки: 8 июня.

Дивиденд: 0,146965124 руб

ДД=5,7%

Дивидендный гэп = не оценить точно, бумага неликвидна.

График: http://smart-lab.ru/g/MOEX:RZSB/D/

( Читать дальше )

Дивиденды-2017-1 + видеоинтервью с Иваном Чуриловым

- 04 июня 2017, 21:29

- |

Делаю общее предположение, что в середине июня мы будем на лоях полугодия, и там можно сделать покупки, в том числе с прицелом на получение дивидендов.

Вот мои предпочтения.

ГМК (5.7%, див. отсечка Т-2 21 июня)

Цена уже сейчас ничего, если взять ГМК у 7200, и цена к отсечке пройдет 8000, можно продать, если же она будет 7600 и ниже — можно уйти на отсечку).

Роснефть (2%, отсечка Т-2 30 июня) и

Лукойл (4.4%, отсечка Т-2

( Читать дальше )

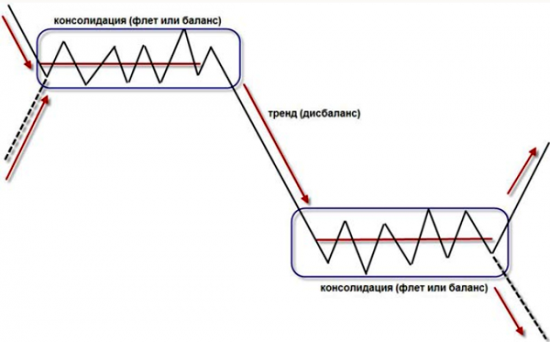

Фазы тренда | QUIK | Индикатор

- 02 июня 2017, 14:16

- |

Фазы рынка/тренда. Метод Вайкоффа.

Суть метода Вайкоффа состоит в том, что крупный игрок не может просто купить или продать по рынку столько актива, сколько ему нужно, поэтому он использует для набора позиций узкие зоны консолидации, а потом начинает толкать рынок в нужную ему сторону, где он скинет набранный объем.

В момент, когда крупный игрок набирает позицию, на рынке наблюдается фаза баланса.

Ну а тренд – это дисбаланс.

Соответственно, если понять и принять такую структуру рынка, то несложно определить – цена всегда ходит в широком боковике, двигаясь от баланса к балансу.

( Читать дальше )

Когнитивные искажения мышления у трейдеров

- 26 мая 2017, 16:57

- |

Генерализация частных случаев — безосновательный перенос характеристик частных или даже единичных случаев на обширные их совокупности. Существует множество видов этого когнитивного искажения.

В трейдинге очень частое явление, выделение одного «сработавшего паттерна» и попытка наложить его принципы на любую рыночную ситуацию, совершенно не учитывая другие факторы, которые могут иметь намного большее влияние. Также это проявляется в поиске «кукловода» в каждом хвосте свечи, опять же обычно эти доводы не подкреплены даже реальными рыночными данными, например объёмами, то есть хвост свечи это обязательно срыв стопов «толпы», даже если реально в этом хвосте исполнилось «2 стопа».

На мойличный взгляд данное искажение связано с недостатками мышления, неспособностью анализировать, низким уровнем образования и т.д.

Иллюзия контроля — тенденция людей верить, что они могут контролировать или, по крайней мере, влиять на результаты событий, на которые они на самом деле влиять не могут

( Читать дальше )

Инвестиционный план Олега Клоченка на 2017-2018 годы

- 23 мая 2017, 10:04

- |

- Доходность ОФЗ = 2x инфляция, депозиты и дивдоходность ММВБ > инфляции

- Деньги дорогие, => деньги будут дешеветь => рынок дешевый.

- Либо должны упасть доходы у компаний, чтобы пришло в равновесие, но даже если доходы упадут в 2 раза, все равно акции будут недороги

- Собственный портфель впервые с 2009 года на 90% акциях.

- Если будет падать рынок, буду снова покупать.

- два сценария на будущий год: (1) рост индекса на 2600-2800, на фоне падения стоимости долга, или (2) колебания между 1600 и 2100, на фоне «международного кризиса»

- ценовых ориентиров нет

- в кэше сейчас находится страшнее чем в акциях

Что покупать в случае коррекции:

В первую очередь, следить собираюсь, если рынок пойдет на 1500-1600 по широкому индексу ММВБ, за ГМК Норникель, ВСМПО Ависма, Росагро, Фосагро, Мосбиржа, ЛСР. Кроме того, Газпром, Роснефть, Мечел пр., ФСК, Русал, Ленэнерго пр. присутствуют в моем портфеле в заметных количествах, так что тоже приглядывать буду волей-неволей. Если цены будут существенно ниже текущих – я буду добирать акции этих списков, вероятно.

Подробности на 2 вебинарах в июне-июле. Цена 6000 руб.

http://roundabout.ru/4

Почему многие НЕ заработали на последнем падении?

- 22 мая 2017, 21:32

- |

Вам и про Яндекс рассказывали, который улетел в космос с того момента.

Ладно, впереди многомесячный заслуженный отдых, в следующий раз и Вам повезёт… наверное. :)

P.S. Шортите Аэрофлот...

Интересные заметки по акциям

- 22 мая 2017, 14:49

- |

Признаюсь почти весь мой портфель покраснел за 10 дней, но я продолжаю подкупать лесенкой хорошо просевшие акции, имеющие хороший потенциал отскока.

Газпром, средняя 125, если вдруг опустится до 122-121, берите не думая, но возможно ниже 123х он задержится совсем не на долго.

ММК — самый дешевый сталелитейщик, и просел больше всех, 32,5 средняя, жду отскока

Система — и говорить нечего, держу, 14,7 средняя, но тут надо только терпеть, дело рассыпется, обвинения бредовые, и тогда в считанные мгновения улетим к 20

ГМК — самый стабильный по дивам, с хорошей доходность компания, цель 12000, 8366 средняя и буду покупать дальше если спустится к 8000, ниже думаю в этом году точно его не увидим, по крайней мере без каких то нереальных новостей

Дикси — одна из самых любимых моих компаний, очень много дохода мне в прошлом принесла, покупал по 220, ниже до 210 так и не дали закупится, жду ее выше гораздо

Ростелеком — средняя 74, взял немного, чтобы было)

Распадская — купил только что по 63,65, очень сильно просела, не вижу поводов для таких падений и жду взрывной рост на любой положительной новости для всего российского рынка

Мосбиржа — средняя 103, цель закрытие гэпа

МТС и Уралкалий — дешевы, много от них не жду, и думаю продам на уровне 260 и 160 =)

Вот такой мой портфель на данный момент, если рынок еще немного припадет буду докупать эти бумаги

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал