Избранное трейдера Natalia St*****a

Выкуп долларовых еврооблигаций СИБУРа

- 27 марта 2025, 13:18

- |

Вчера ПАО «СИБУР Холдинг» предложил держателям трех своих долларовых еврооблигаций (эмитент − SIBUR SECURITIES DAC), приобретенных после 03.03.2023, выкупить их с дисконтом 50% от номинала, и с выплатой недополученных купонных платежей. Предложение касается российских инвесторов, хранящих бумаги в российской депозитарной инфраструктуре.

Облигационеры могу направить компании предложение в срок до 25.04.2025 по трем евробондам:

1) погашенных в 2023 г. (ISIN: XS1693971043, US825795AA56),

2) погашенных в 2024 г. (ISIN: XS2010044621, US825795AB30), и(или)

3) обращающихся с погашением 08.07.2025 (XS2199713384, US825795AC13).

В сентябре 2024 г. был опубликован указ Президента РФ, который был направлен на пресечение схем обхода антисанкционного законодательства в части совершения сделок с ценными бумагами, где в цепочке владения участвовали нерезиденты из недружественных стран после 03.03.2023. При таких сделках выплаты по бумагам должны идти на счета типа «С». Именно этим нормативным документом объясняется дата отсечки, определенная СИБУРом.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Максим Орловский про Русагро и текущую ситуацию

- 27 марта 2025, 10:25

- |

Пока Жека Аксельрод (https://t.me/investing_video) спит сладким ставропольским сном, кто-то должен сделать конспект Максима Орловского в текущей ситуации перед началом торгов!

(первая половина скучно и ничего интересного с макроэкономистом из ГПБ)

👉 По оценкам ГПБ рубль должен быть более слабым (90+ руб за доллар)

👉 Инвестиции в валюту могут «побить» LQDT до конца года (если реализуется сценарий 103-105 руб за бакс под конец года)

👉 Зампред из ВТБ (Пьянов) ждет снижения ставки только в сентябре 2025 года, макроэкономист из ГПБ ждет ставку 19% под конец года

👉 Максим Орловский не знает (и не гадает) когда будут снижать ставку и действует по ситуации

👉 В длинных ОФЗ возможно пришло время чтобы «зафикситься», ушли горячие деньги с рынка, Минфин начал давать дисконты

👉 Хищение в 1 млрд руб в РУСАГРО привело к падению капитализации на 40 млрд рублей за 1 день

👉 РУСАГРО не самая дешевая компания, но у Максима акции были и он все продал вчера (сейчас трудно найти гостей Максима, у которых она бы была в портфеле)

( Читать дальше )

СИБУР предложил держателям своих евробондов, которые приобрели права на них после 3 марта 2023 года, выкуп по 50% от номинала

- 26 марта 2025, 17:53

- |

Компания приглашает таких держателей делать оферты о продаже принадлежащих им еврооблигаций по 50% от номинальной стоимости, также владельцам выплатят причитающиеся им купонные платежи, не полученные на дату сделки. Заключаться сделки будут в случае достижения соглашения с обратившимися держателями по всем условиям, отмечается в сообщении.

«СИБУР» просит держателей, заинтересованных в предложении, обратиться в компанию в срок до 25 апреля для обсуждения условий и определения возможности заключения сделок.

Предложение распространяется на все три выпуска евробондов «СИБУРа» — это долларовые бумаги с погашением в 2023, 2024 и 2025 годах.

Владельцев евробондов, права на которые были приобретены до 3 марта 2023 года, «СИБУР» приглашает в тот же срок — до 25 апреля — обратиться в компанию для уточнения порядка и финальных шагов для получения не полученных ими ранее выплат по еврооблигациям.

Из сообщения компании следует, что уведомление о выкупе и выплатах предназначено для депонентов российских депозитариев.

( Читать дальше )

Аналитики из Т-Инвестиции обновили стратегию на 2025 г. с учетом резкого роста рынка акций в начале года и новых вводных по геополитической ситуации

- 07 марта 2025, 16:17

- |

Мы обновили нашу стратегию с учетом резкого роста рынка акций в начале года и новых вводных по геополитической ситуации.

Текущая ситуация на фондовом рынке выглядит хорошей точкой входа практически во все финансовые активы. Мы рекомендуем инвесторам вкладывать больше в рынок акций и ОФЗ, которые будут расти на фоне смягчения монетарной политики ЦБ. Тем временем золото и валютные облигации нужны портфелю для защиты от внешних рисков и ослабления рубля.

В рамках формирования портфелей мы исходим из того, что в 2025 году Банк России приступит к смягчению денежно-кредитной политики.

Наши ключевые прогнозы

• Ключевая ставка к концу 2025-го — 13%

• ВВП России в 2025 году — рост на 0,6%

• Инфляция на конец 2025-го — 6%

• Курс валют — 13,9—14,4 руб./юань, 101—105 руб./доллар

• Индекс Мосбиржи — рост до 3 600—3 800 пунктов

Какие секторы рынка будут в лидерах

✔️ Нефтегазовый сектор выиграет больше всего от деэскалации геополитического конфликта.

( Читать дальше )

💡 Про паттерны/приметы и что за ними стоит (разбор сути)

- 05 марта 2025, 20:28

- |

ОСТОРОЖНО! ЛОНГРИД! (Собственно, как обычно)

Ко мне обратился один известный в своём кругу трейдер (у него своё сообщество, обучает, и т. д.). Давай, говорит, опытом обменяемся… «Всё‑таки, когда варишься среди собственных учеников, это не совсем то. Вдруг какие ошибки у меня подметишь, примечания».

Прислал мне свои лекции, материалы (основа — теханализ).

Т. к. смотреть по трейдингу всё равно нечего и полезного контента в интернете для меня почти нет — решил посмотреть за завтраками. И вот что я ему ответил в итоге:

➖➖➖

Посмотрел твои лекции. К сожалению, у нас с тобой не получится конструктивного диалога. Мало точек соприкосновения. Скорее, мы вообще в разных вселенных. Я не могу указывать на твои какие‑то конкретные ошибки, потому что та вселенная, в которой ты находишься, — это и есть одна большая ошибка, из которой вытекают все остальные 😀

( Читать дальше )

🧮 Сальдирование убытков по разным брокерам

- 03 февраля 2025, 08:13

- |

В 2025 году декларацию 3-НДФЛ за 2024 год нужно подать до 30.04.2025.

Времени остается не так много, поэтому, решил один пост посвятить налогам, а конкретно поговорим про сальдирование убытков. Начал готовить документы для подачи в налоговую...

☝️ Если у вас несколько брокеров (включая иностранных) и по некоторым за 2024 год получился положительный финансовый результат (прибыль), а по некоторым отрицательный, то их можно сальдировать между собой.

Приведу свой пример:

У меня по двум брокерам прибыль, а по двум убыток, который я специально зафиксировал, чтобы суммарный результат был близок к нулю. Основные причины для обнуления подробно описывал в клубе , но не суть. Главный вопрос,как об этом рассказать налоговой?

❗️ Налоговая сама не знает, какой убыток по каким брокерам вы получили. Потому что в справке 2-НДФЛ, которую брокеры направляют туда, эта информация не отображается. Там есть просто доходы с соответствующими кодам и размеры вычета, а итоговый результат = 0.

Пример:

( Читать дальше )

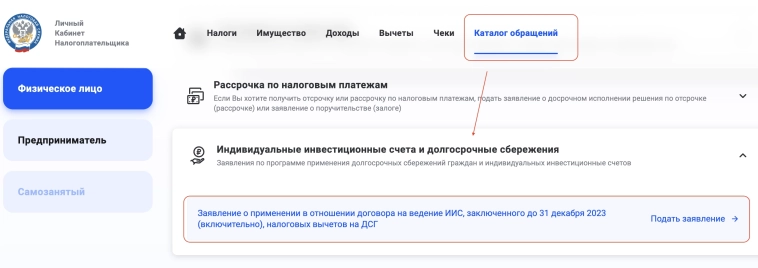

Заявление на трансформацию ИИС в личном налоговом кабинете

- 28 декабря 2024, 08:59

- |

Это актуально для тех, кто переводил ИИС старого типа в новый тип в 2024 году. Лучше подать заявление до нового года.

Подарок на новый год от налоговой — аккурат под новый год сделали возможность подать заявление о переводе старого ИИС в новый тип.

Заходите в личный налоговый кабинет 👉 Каталог обращений 👉Индивидуальные налоговые счета и обращения

На дневном графике РТС сформировался паттерн разворота нисходящего тренда двойное дно, для отработки которого котировки должны подняться в район 900 пунктов - Freedom Finance

- 24 декабря 2024, 15:39

- |

Российский фондовый рынок получил импульс к росту благодаря сохранению ключевой ставки ЦБ на уровне 21%, в то время как ожидалось ее повышение на 2%. За две сессии после заседания индекс Мосбиржи вырос на 11,86%, а РТС — на 13,85%. Ожидается продолжение ралли до конца недели, что поддержит рубль.

Дополнительную поддержку рынку оказывают надежды на завершение конфликта в Восточной Европе после инаугурации Дональда Трампа. Сопротивление для индекса Мосбиржи сейчас на уровне 2750 пунктов, его преодоление откроет путь к 2800 и 2880 пунктам. Поддержка находится в диапазоне 2570–2650. Для РТС ближайшие сопротивления — 890 и 910 пунктов, поддержка — 815 и 840 пунктов. На дневном графике РТС сформировался паттерн «двойное дно», для отработки которого котировки должны подняться к 900 пунктам.

Прогноз на конец года: 2800 пунктов по индексу Мосбиржи и 900 пунктов по РТС.

Метод Геллы. Задерг (индекс МБ)

- 24 декабря 2024, 10:48

- |

сказок. А вот увидите, сколько их

сложат о нашем времени!

Всем привет и трям! Медленно, но уверенно подбираемся к концу года. Сегодня начинается католическое Рождество и работаем в укороченном графике. А завтра вообще выходной у капиталистов. Можно и расслабиться чутка.

НОВОСТИ НА СЕГОДНЯ:

Можно что-то и поторговать, но особо не разгонимся.

РЫНКИ НА УТРО:

мажоры ($) — пилят без фанатизма.

GOLD — на лоях диапазона.

BRENT — практически не двигаются.

S&P 500 — медленно ползут на хаи.

КРИПТА — бешеная волатильность и после сильного роста пошли на коррекцию. Крипте, так понимаю, без разницы праздники и выходные. И сейчас сторожим где купить.

У них тоже есть свой фундамент.)) Новости о крипте и сервисах на СЛ для заработка и инвестиций. Биток даже может подвинуть Сипи. И этим надо пользоваться!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал