Избранное трейдера Моторика Инвестиций

Три урока, которые я получил за шесть лет публичного управления на comon.

- 19 июня 2023, 19:18

- |

Стратегия «Богатеем медленно» началась как стеб над попытками большинства разбогатеть быстро. Сначала она существовала в виде виртуального портфеля в моем блоге на смартлаб. А с 14 июня 2017 стратегия стала реальным портфелем на сервисе автоследования comon.ru. Шесть лет — тот срок, когда можно подвести предварительные итоги. И вот три урока, которые я получил за эти шесть лет.

Урок первый. Все хотят разбогатеть быстро.

Если мы посмотрим текущую статистику сервиса комон в части стратегий с наибольшим количеством автоследователей (а соответственно, и с большим количеством средств в управлении), то увидим такую картину:

всего стратегий с числом автоследователей 100 и более — 50 штук.

Из них:

с агрессивным риском (левередж более 100%) — 18 штук

с умеренным риском (левередж до 100%) — 22 штуки

с консервативным риском (без левереджа) — 10 штук

И это при том, что множество крупных (по автоследователям) и высокорисковых стратегий было уничтожено в феврале-марте прошлого года (об этом в уроке 2). Большинство инвесторов все так же относится к фондовому рынку как к казино.

( Читать дальше )

- комментировать

- 4.2К | ★7

- Комментарии ( 25 )

10 идей для грамотного инвестирования

- 12 июня 2023, 14:09

- |

Брайан Феролди (Brian Feroldi) известен своими наглядными картинками на тему инвестиций. Одну из его коллекций (10 идей грамотных инвестиций в лаконичных картинках) я перевел и добавил к каждой небольшой комментарий.

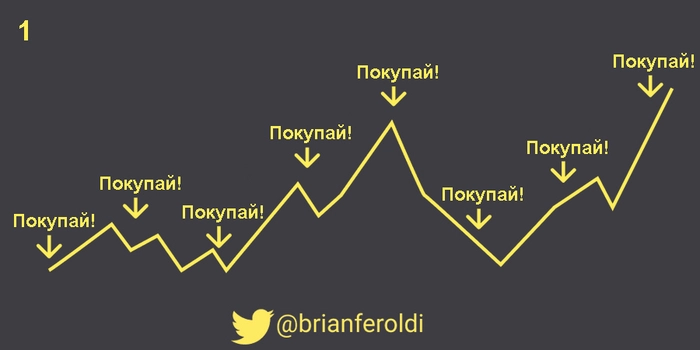

1. Регулярные инвестиции делают выбор момента входа на рынок неважным.

Если предположить, что срок инвестирования составляет 10 лет, то каждый ежемесячный взнос — это всего 1/120 от вложений. Поэтому даже если вы удачно войдете в рынок, допустим, при падении его на 50%, в общий результат портфеля это добавит лишь 0,42% за 10 лет или 0,041% годовых.

>>> Небольшое исследование: Как выбрать момент для покупки активов? Спойлер: это неважно.

( Читать дальше )

Каковы шансы выжить у трейдера или о чём следует знать человеку, решившему открыть счёт у брокера

- 08 мая 2023, 20:42

- |

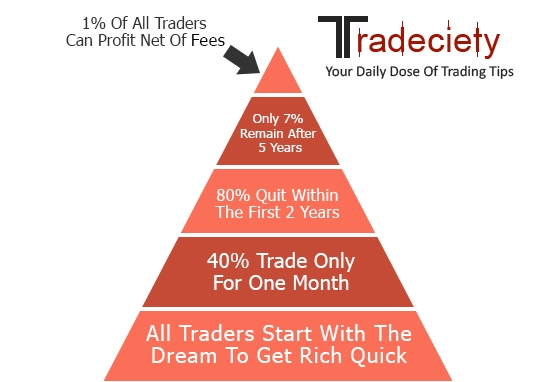

Интересная статься с tradeciety.com/24-statistics-why-most-traders-lose-money

ПОЧЕМУ БОЛЬШИНСТВО ТРЕЙДЕРОВ ТЕРЯЮТ ДЕНЬГИ — 24 УДИВИТЕЛЬНЫХ СТАТИСТИЧЕСКИХ ДАННЫХ

- 80% всех дневных трейдеров уходят в течение первых двух лет. 1

- Среди всех внутридневных трейдеров почти 40% торгуют внутри дня только в течение одного месяца. В течение трех лет только 13% продолжают дневную торговлю. Через пять лет останется только 7%. 1

- Трейдеры продают «победителей» на 50% дороже, чем «проигравших». 60% продаж — выигрышные, а 40% — проигрышные. 2

- Средний индивидуальный инвестор отстает от рыночного индекса на 1,5% в год. Активные трейдеры отстают на 6,5% в год. 3

- Внутридневные трейдеры с высокими показателями в прошлом продолжают получать высокие доходы в будущем. Хотя только около 1% всех дневных трейдеров могут предсказуемо получать прибыль за вычетом комиссий. 1

- Трейдеры с отрицательным послужным списком до 10 лет продолжают торговать. Это говорит о том, что внутридневные трейдеры продолжают торговать даже тогда, когда получают негативный сигнал относительно своих способностей. 1

( Читать дальше )

Стратегия инвестирования для пенсионеров

- 23 апреля 2023, 02:13

- |

Читаю я периодически наших «пенсионеров в 35» — все вроде верно пишут, инвестировать надо.

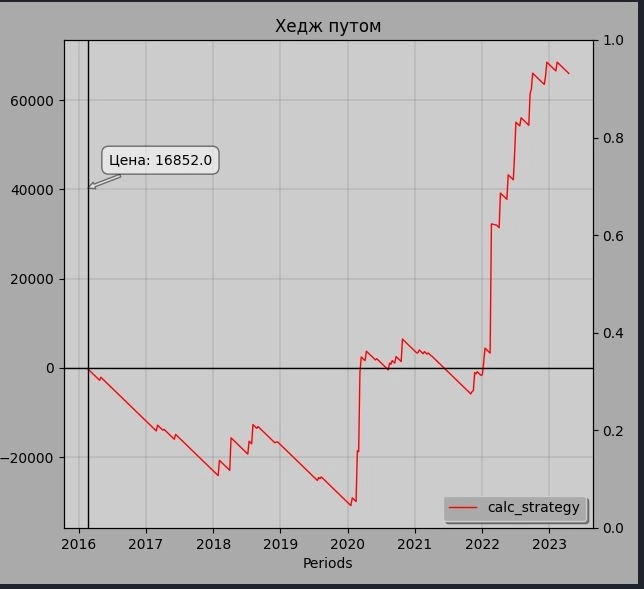

Но я никогда не понимал отсутствия одной небольшой детали в их замысле — хеджирования!

Ну есть же срочный рынок, есть опционы. Зачем жить в страхе в ожидании черного лебедя, а потом годами пересиживать просадки?

Итак, стратегия:

1. Покупаем акции из индекса РТС — топ-10.

В фундаментальный анализ я не особо верю, и возиться с отбором бумаг не вижу смысла,

особенно учитывая, что и выбора то у нас на ММВБ по сути нету.

2. Имея корреляцию наших акций с индексом, хеджируемся опционами на этот самый индекс.

Возьмем, например, самый простой вариант — покупка пута.

Вот что получится если покупать раз в неделю 1 пут на индекс в течении последних 8 лет:

Вроде бы ничего особенного, но если добавить сюда наш портфель акций (я для теста взял 1 купленный фьючерс на индекс в 2016 году),

получим уже такой результат:

( Читать дальше )

Автоматизация отслеживания курса валют на Python

- 13 апреля 2023, 00:00

- |

Всем привет. Напишем небольшую программу на Python для отслеживания курса валюты.

Программа будет работать следующим образом: данные будут скопированы из поисковой выдачи Google, после чего будет произведено сравнение изменения курса с момента запуска программы. В случае значительного изменения курса, программа будет автоматически отправлять уведомление в Telegram.

Первое, что нужно сделать — это решить, откуда брать курсы валют. Парсить данные будем с поисковой выдачи Google, чтобы не платить за API. Чтобы начать создавать программу, необходимо установить Python с официального сайта и загрузить IDE. Можно использовать PyCharm или любой другой редактор кода. Второе, нужно будет написать код для парсинга данных из поисковой выдачи Google, а затем сравнивать текущий курс с предыдущим.

Затем нам потребуются несколько библиотек. Первой из них является requests, которая позволит нам получать данные с сайтов. Второй библиотекой является BeautifulSoup, которая поможет нам парсить HTML-разметку и вытаскивать из нее нужные данные.

( Читать дальше )

Инвестиционные стратегии для новичков

- 29 марта 2023, 17:46

- |

Как инвестировать, когда вы знаете примерно ничего? На помощь вам придут упрощённые стратегии инвестирования. И, хотя их существует гораздо больше, мы рассмотрим самые простые три, без различных вариантов и более сложных видов.

Стратегии инвестирования:

- DCA — усреднение затрат

- CS — фиксированная докупка

- VA — усреднение ценности

Стратегия инвестирования DCA

DCA — чуть ли не самая простая стратегия инвестирования. Суть её заключается в том, что вы обозначаете для себя фиксированную сумму и промежуток времени, через который вы будете докупать ценные бумаги на эту сумму. Примеры:

- 1000 рублей каждую неделю

- 2000 рублей каждый месяц

- 10000 рублей раз в квартал

- 5000 рублей раз в два месяца

- 7000 рублей раз в год

- 20000 рублей каждую неделю

- 500000 рублей в конце каждого года

- Стратегия не учитывает инфляцию, это значит, что через некоторое время, с учётом инфляции, вы начинаете вкладывать уже гораздо меньшую сумму

( Читать дальше )

Корреляция биткоина с индексами S&P500, NASDAQ, Russell 2000 и другими инструментами. Индикатор корреляции

- 20 февраля 2023, 15:19

- |

В этой статье оценю с каким инструментом биткоин коррелирует больше всего, использовать для этого буду простой индикатор в tradingview, на базе функции корреляции.

Используемые в коде встроенные функции и переменные

request.security() — встроенная функция, запрашивает данные другого инструмента и / или интервала.

ta.correlation() — встроенная функция. Коэффициент корреляции. Описывает степень, на которую две серии стремятся отклониться от своих ta.sma значений

Справочно:

Коэффициент корреляции (КК) используется в статистике для измерения корреляции между двумя данными. На языке трейдеров, данные представляют собой данные акции или любого другого финансового инструмента. Корреляцией между двумя финансовыми инструментами, говоря простыми словами, называют уровень зависимости между ними. Корреляции измеряется на шкале от 1 до -1. Чем ближе к 1 находится коэффициент корреляции, тем выше положительная корреляция между двумя инструментами. Это означает, что инструменты будут двигаться вверх или вниз параллельно. Чем ближе к -1 находится коэффициент корреляции, тем сильнее два выбранных инструмента будут двигаться в противоположных направлениях. Если коэффициент имеет значение 0, то между этими инструментами корреляции нет вовсе.

( Читать дальше )

Российский рынок акций созрел для технического анализа

- 12 февраля 2023, 11:51

- |

( Читать дальше )

О ценах, модели Блэка-Шоулза и графическом анализе. Часть 1

- 30 января 2023, 13:06

- |

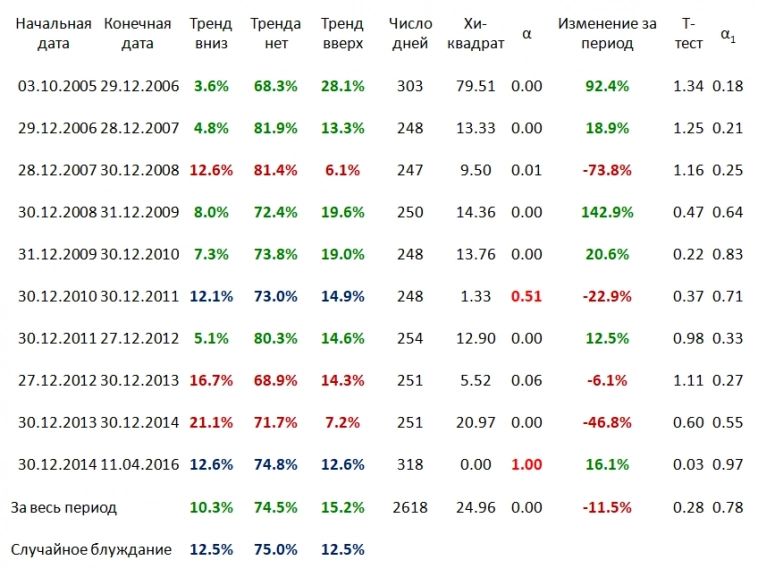

Эту таблицу я впервые приводил в своем выступлении на конференции Смартлаба весной 2016-го и повторил на конференции 2018-го, акцентировав внимание на том, что хочу оформить письменно ниже

Что в таблице? В таблице доли участков RI (фьючерс на индекс РТС — прим. мое) из 10 приращений, как по отдельным периодам, так и в целом, которые я отнес к «трендам». Что я считал «трендом»? «Трендом» я считал участки, на которых среднее приращений цен (или приращений логарифмов цен, что эквивалентно) отлично от нуля и если оно больше нуля, то относим отрезок к «трендам вверх», а если меньше нуля – к «трендам вниз».

Какой использовался критерий? Обычный модифицированный критерий Стьюдента на отличие приращений логарифма(!) цены от приращений гауссовского процесса со средним нуль и дисперсией «почти равной» для 9 испытаний из 10 (нулевая гипотеза). Так как мы имеем критерий на различие сложной гипотезы против простой, то распределение статистики критерия точно известно нам только при простой гипотезе. И потому при априори выбранных границах критерия мы можем знать только вероятности попадания последовательности из 10 значений в наши «классы» при верности нулевой гипотезы.

( Читать дальше )

В защиту Python (язык такой, программирования).

- 28 января 2023, 19:28

- |

Лет, этак 5-7 тому перешел на Python (С++ тоже не забываю)). Python понравился резко и сразу. Стратегий на нем пока не писал, но моделировал много. Сейчас планирую сделать первую, для Binance. Ага, криптой торговать собираюсь. Я, так полагаю, что МОЕХ умер (или почти), и делать там абсолютно нечего. Умирал он долго и мучительно, аж с 14-го года. Жаль, вообще то, неплохой был рынок.

Итак, чем хорош Python. Это, в первую очередь, нулевой порог входа — вчера вы еще ничего не знали о нем, а сегодня уже нейросети и прочие machine learning применяете для своих задач. Да, с переменным успехом, но, ведь, применяете.) Не, ну, для тех, кто не в ладах с обычной логикой, любой язык программирования противопоказан, но не о них речь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал