Избранное трейдера STS

Ценовое "манипулирование" или балансирование?

- 05 февраля 2020, 01:36

- |

Я не любитель теории заговоров, но информация может быть интересной. Плюс получил несколько просьб осветить немного эту тему. Спасибо за проявленный интерес.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Северсталь: слабые финансовые результаты за 2019 г. по МСФО

- 04 февраля 2020, 10:54

- |

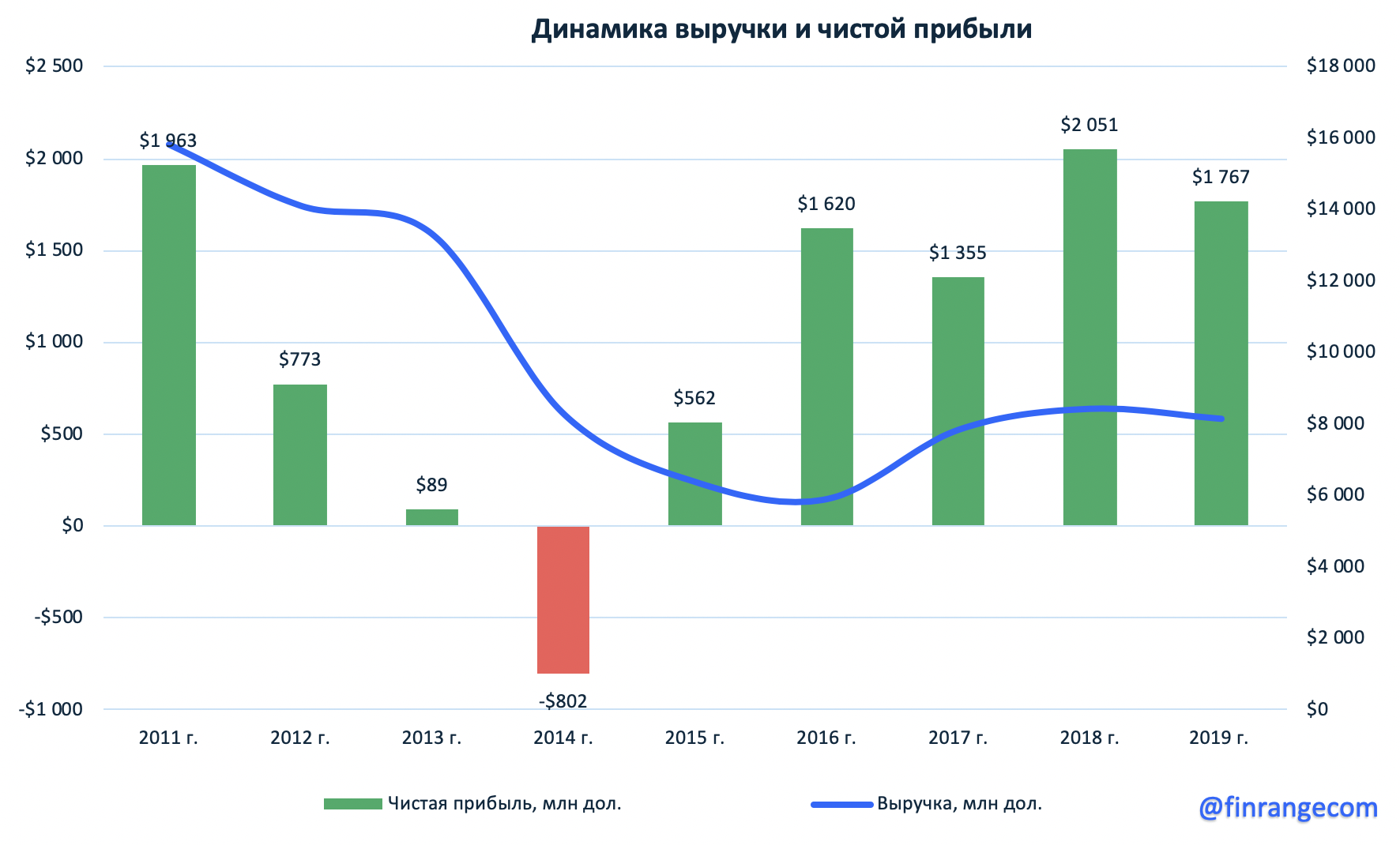

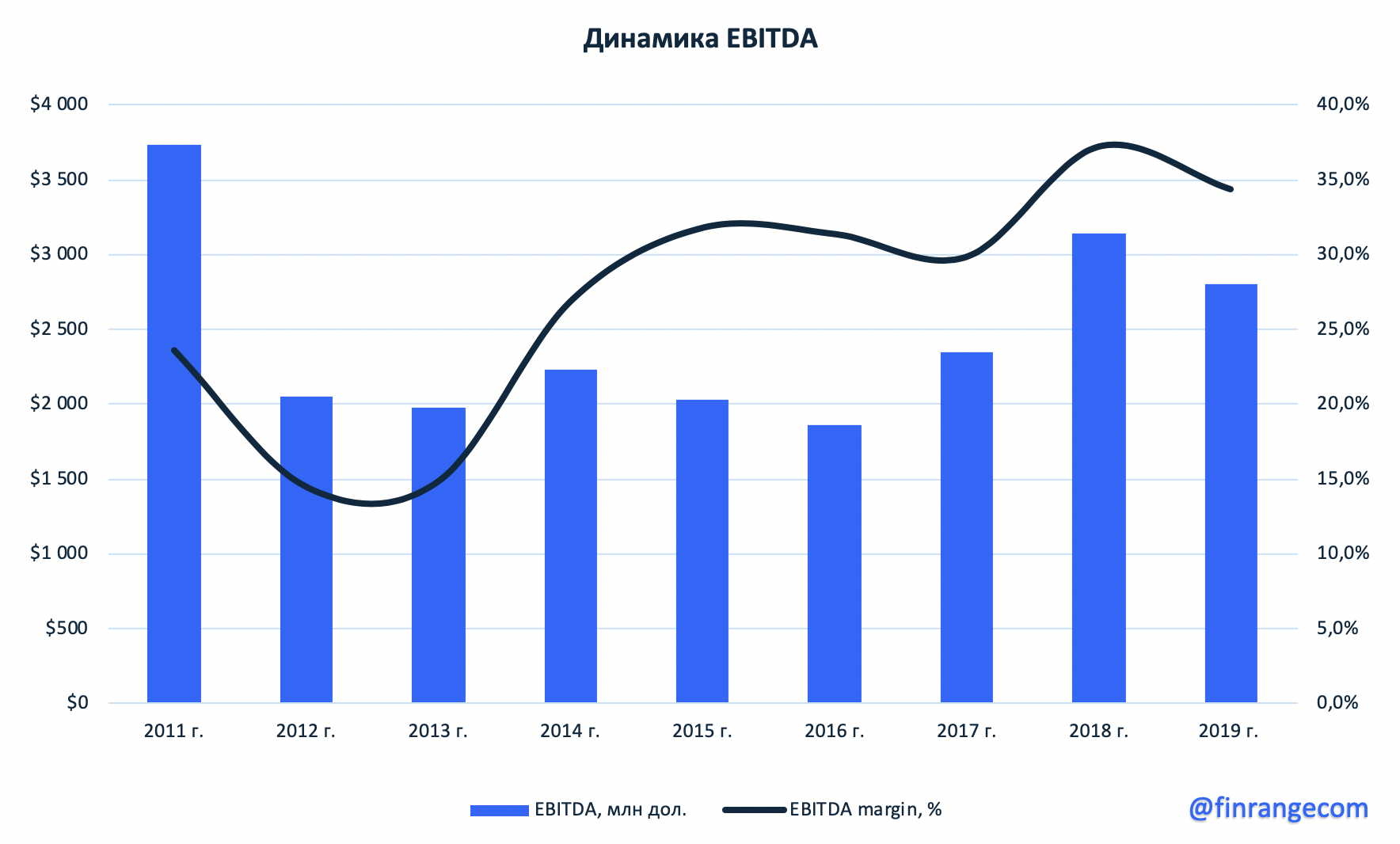

Выручка за 2019 г. снизилась на 5,9% по сравнению с показателем 2018 г. — до $8,16 млрд. Чистая прибыль составила $1,76 млрд, что ниже показателя годом ранее на 13,8%. Слабые финансовые результаты обусловлены снижением цена на сталь на фоне замедления мировой экономики и торговых войн между США и Китаем, а также укреплением рубля на фоне снижения процентных ставок.

Показатель EBITDA по итогам года продемонстрировал снижение на 10,7% по отношению к 2018 г. — до $2,8 млрд, рентабельность по EBITDA составила 34,4%.

( Читать дальше )

Состояние денежного рынка США

- 10 января 2020, 12:04

- |

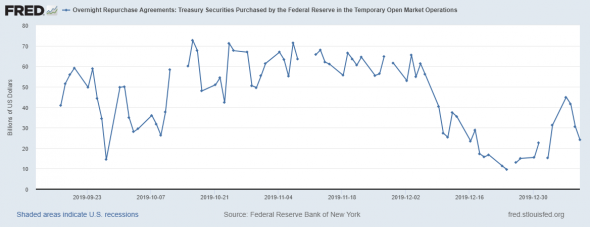

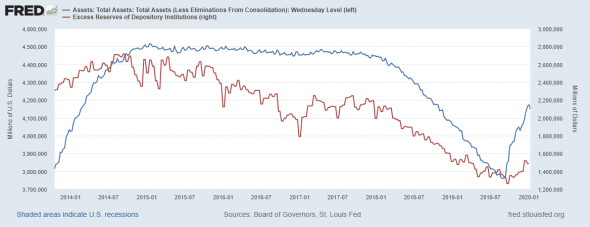

Предложение объемов РЕПО продолжает находиться на низком уровне, немного повышены объемы предложения денег были в праздничные дни, т.к. был повышенный спрос на ликвидные деньги (кэш) со стороны потребителей.

Но даже в праздничные дни объемы сделок РЕПО были ниже чем в октябре-ноябре. Неужели проблема ликвидности снята — сомневаюсь

Как результат пониженных сделок РЕПО баланс ФРС на 8 января снизился на 24 млрд долларов, это означает, что чистые операции ФРС на открытом рынке поглотили ликвидность.

( Читать дальше )

2020 может начаться с делевериджа и «качелей» на рынках

- 06 января 2020, 15:58

- |

2019 год завершается безудержным ралли на «активах риска» — фондовых рынках, сырье, периферийных рынках, и распродаже доллара. Готовьтесь к завершению этого «парада».

Тема «Покупай всё — ФРС зальёт деньгами» завершила на рынках 2019 год. На этой теме произошёл рекордный рост на фондовых и развивающихся рынках, а под занавес скакнули вверх ещё и драгоценные металлы — золото, серебро и платина.

Есть одна проблема: в Системе очень много «левериджа»/«кредитного плеча»

Весь этот рост происходит на рекордном — и растущем — кредитном плече в Системе. Закредитованы все — население, бизнес и государства. Закредитованы даже банки — мы уже приводили цифры о балансе и собственном капитале Дойче Банка в прошлом обзоре. Население Китая увеличило свою долговую нагрузку в 4 раза за последние 10 лет. Госдолг США вырос за те же 10 лет более, чем в 2 раза, кратно опередив рост экономики. Рост долговой нагрузки намного опережает рост экономики практически во всех странах. Даже российское правительство последние 2 года брало в долг и «пылесосило» ликвидность на рынке ОФЗ, как не в себе.

( Читать дальше )

ТОП-25 самых популярных фильмов для инвесторов для просмотра на новогодних праздниках

- 01 января 2020, 19:04

- |

ТОП-25 самых популярных фильмов для инвесторов для просмотра на новогодних праздниках:

1. «Игра на понижение», 2015

История нескольких человек, которые предсказали кризис 2008 года

2. «Волк с Уолл-стрит», 2013

Безумная история биржевого махинатора Д. Белфорта

3. «Миллиарды», 2016-...

Сериал о противостоянии амбициозного финансиста и принципиального прокурора

4. «Области тьмы», 2011

История писателя по имени Эдди, раскрывшего 100% потенциала своего мозга с помощью специальной таблетки

5. «Аферист», 1999

Реальная история банкира Ника Лисона, махинации которого обрушили один из крупных мировых банков

6. «Стать Уорреном Баффетом», 2017

Документальный фильм об одном из самых скромных миллиардеров планеты

7. «В погоне за счастьем», 2006

Биографический фильм о Крисе Гарднере, который прошёл путь от бедняка до успешного брокера

8. «Силиконовая долина», 2014-2019

Сериал о группе «гиков», готовящих запуск высокотехнологичных стартапов

( Читать дальше )

Инструкция, как считать эти ………….(вставить самостоятельно) дивиденды Газпрома.

- 25 декабря 2019, 13:24

- |

Ознакомиться можно по ссылке.

Что в ней говорится про корректировки:

3.1. Расчет размера дивидендов производится исходя из размера Чистой прибыли, скорректированной (далее — Скорректированная Чистая прибыль) на:

- прибыль (убыток) по курсовым разницам, отражаемые в составе финансовых доходов и расходов;

- курсовые разницы по операционным статьям;

- убыток от обесценения (восстановление убытка от обесценения) объектов основных средств и незавершенного строительства;

- убыток от обесценения (восстановление убытка от обесценения) инвестиций в ассоциированные организации и совместные предприятия;

- разницу между долей в прибыли ассоциированных организаций и совместных предприятий и поступлениями от ассоциированных организаций и совместных предприятий.

( Читать дальше )

Неравенство в распределении доходов, бедность и дискриминация

- 24 ноября 2019, 12:28

- |

Макс Отто Лоренц, американский математик и экономист, автор знаменитой «кривой Лоренца», геометрически отражающей степень дифференциации доходов.

«существует очень большая разница между плаванием на своей яхте среди греческих островов и прогулкой на своей байдарке в местном пруду»

Макконнелл, «Экономикс» 19-е издание, контраргумент к статье «Посмеемся над Шреком» в «The Economist» дек. 2007 г.

Коллеги, всем добрейшего субботнего выходного дня!!!

Довольно избитая тема — неравенство в распределении доходов. Наверное даже ленивому понятно, что с каждым годом разрыв в доходах между богатыми и бедными только увеличивается. Об этом нам постоянно говорят по ТВ, в новостных лентах и агрегаторах. В самом деле, цифры доходов топ-менеджеров наших монополий, зарплаты депутатов Государственной Думы и чиновников высшего звена различных уровней государственной службы просто ошеломляют. Поэтому предлагаю взглянуть на эту проблему немножко с другой стороны.

( Читать дальше )

Первый финансовый кризис в США и паника 1857 года. Всё просто, знакомо и непредсказуемо.

- 17 ноября 2019, 14:42

- |

Никогда ещё не удавалось предвидеть возникновение финансового кризиса. Хотя провалы в экономике разных периодов имеют общие черты, идентифицировать их удаётся только после наступления на очередные грабли.

Главными источниками проблем в экономике США в середине 19 века стали две новые прорывные технологии. Если бы тогда сказать такое, подняли бы на смех и обозвали «армагеддонщиком».

В 1830 году в США начался железнодорожный бум. Он стартовал со штатов Пеньсильвания и Мссачусетс. Если в 1830 году было всего 37 км рельсов, то через 10 лет стало уже 4519 км. В 1850 году построено уже 14517 км железной дороги. Бум и не думал сбавлять обороты. Развитие железнодорожной сети шло с северо-востока в центр и на запад страны. Все деньги, которые удавалось найти, шли на строительство инфраструктуры для развития новой технологии.

Акции компаний безостановочно росли в цене. Рядовые граждане, желающие разбогатеть, не сидели сложа руки. Кто-то инвестировал сбережения в железнодорожные и строительные компании, а кто-то отправляется на запад скупать ненужные земли, пока там не начали ходить поезда, чтобы продать их втридорога, когда «желдорбум» доберётся и туда.

( Читать дальше )

Газпром. Обзор финансовых показателей за 3-ий квартал 2019 года. Прибыль сдувается

- 14 ноября 2019, 18:18

- |

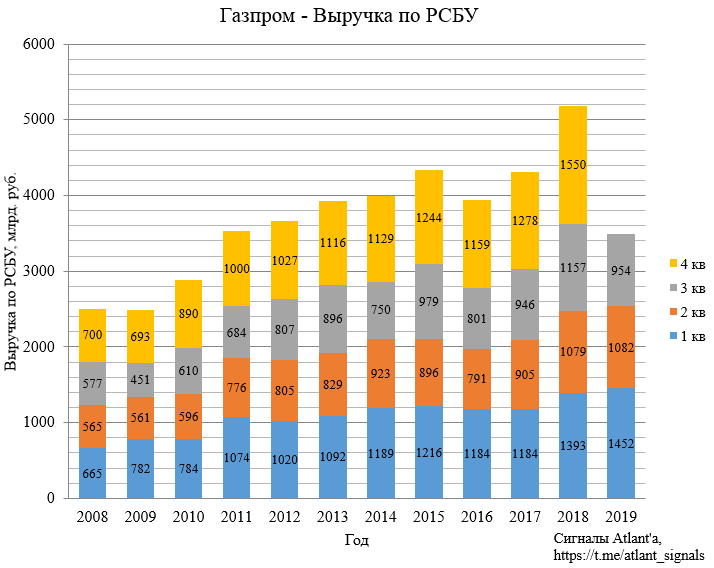

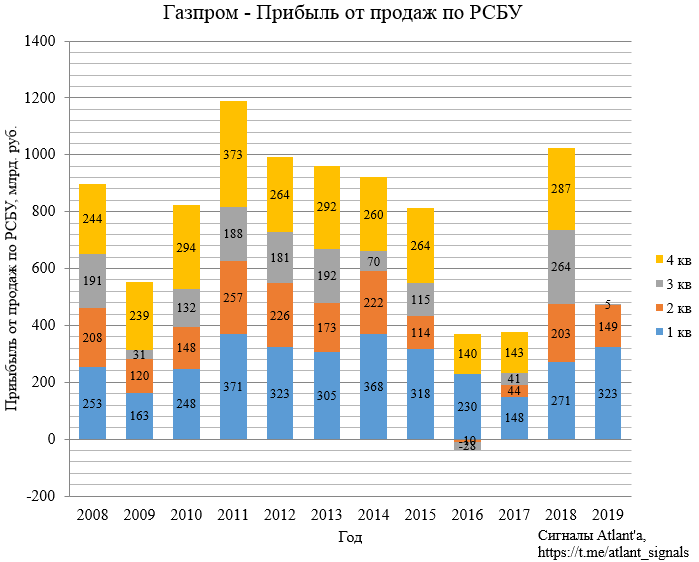

Газпром опубликовал отчет по РСБУ за 3-ий квартал. Как и ожидалось, он оказался слабым.

Выручка в 3-ем квартале упала на 18% к прошлому году или на 200 млрд. Это падение мы проследили, когда анализировали экспорт природного газа.

Прибыль от продаж выглядит просто кошмарно, падение на 98%.

( Читать дальше )

ОГК-2 разбор отчета за 3 кв. 2019 года.

- 13 ноября 2019, 17:01

- |

Отчет вышел ожидаемо сильный.

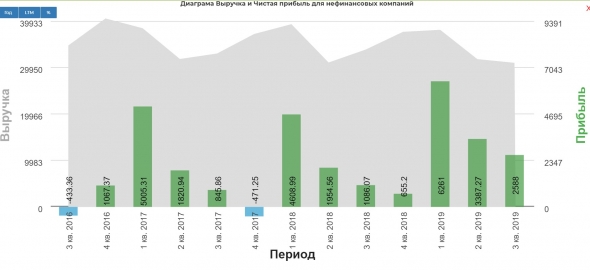

В 3 кв. выручка снизилась на 10,6% по сравнению с аналогичным периодом прошлого года. При этом прибыль выросла на 138,4%!

Причина кроется в снижении операционных расходов на 15% в 3 кв. 2019 года по сравнению с 3 кв. 2018 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал