Избранное трейдера STS

Пора инвесторам снимать розовые очки. Взгляд на рынки до конца года.

- 08 ноября 2015, 17:16

- |

В целом, ситуация на всех глобальных фондовых рынках в ноябре остаётся позитивной, но правило – “чем хуже дела в экономике, тем лучше фондовым рынкам” уже очень скоро перестанет работать. Последние сильные данные с рынка труда США существенно повысили шансы на повышение ставки в декабре, поэтому в ближайшие недели на всех фондовых рынках может начаться процесс отрезвления. Рынки всегда живут ожиданиями, а теперь в них будет закладываться то, во что ещё мало кто верил. В ноябре заседания ФРС не будет, поэтому шлейф от позитивных данных по рынку труда США и ожидания повышения ставки будут постоянно давить на умы инвесторов вплоть до 16 декабря. В последнюю пятницу вероятность повышения ставки в США достигла нового максимума в 70%.

Самое интересное в том, что ситуация даже в экономике США совсем далека от момента, когда можно ужесточать денежно-кредитную политику, но ФЕД сам себя загнала в угол, своими же обещаниями, и теперь всячески будет манипулировать статистикой, чтобы оправдать свои действия. Если более подробно взглянуть на тот же последний отчёт по рынку труда США, то он явно доказывает сей факт. Он свидетельствует о том, что весь прирост занятости произошёл за счёт подростков (моложе 20 лет) и пожилых людей (старше 55) – среди остальных (возрастом от 20 до 54 лет) безработица даже выросла, а рабочие места сократились. Откуда же такой всплеск среди молодых и пожилых? – а его и вовсе нет в реальности, это так умело моделирует и рисует цифры Минтруда. Непонятно откуда, но «самозанятых» пришлось аж 85% всего месячного прироста имеющих работу. В общем, налицо явная манипуляция – но как повод к поднятию ставки ФРС в декабре она сойдёт. А если взглянуть на реальную безработицу в США, то она и вовсе будет ближе к 10% а не 5%, как всем рисуют. Может кто-то не знает, но в официальной статистике учитываются только те безработные, которые не могут найти работу на протяжении шести месяцев и обращаются за пособиями, но после полугода их безработными уже не считают, они просто попадают в категорию временно неактивное население страны и их статистика уже не учитывает. Получается, официальная безработица в США на минимуме с докризисного 2008 года, а не официальная, на максимуме за всю историю. Не забывайте про хорошую поговорку – есть ложь, а есть статистика. Придёт время, и данными начнут манипулировать уже в другую сторону, чтобы оправдать новый запуск “печатного станка”.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 25 )

Недвижимость: Ипотека vs Накопление

- 08 ноября 2015, 14:47

- |

Как купить квартиру без кабальной ипотеки

Как купить квартиру без кабальной ипотекиНа всякий случай, если кто-то сам не считал реальную разницу между арендой и ипотекой, привожу расчёт реальных данных.

Итак, берём калькулятор (а лучше эксель), вспоминаем математику за 3 класс средней школы и вместе считаем, что выгоднее: аренда жилья или ипотека.

Показать полностью..

Все приведенные цены действительны на 19 января 2014, для города Казань. В вашем городе ситуация будет отличаться, но вряд ли намного, т.к. «свободный рынок» уже практически везде «сам отрегулировал» соотношения между стоимостью жилья и его арендой.

Финпоток и стоимость денег рассчитаны ипотечным калькулятором на сайте Сбербанка. Для большинства регионов они будут такими же, как в моём расчёте.

( Читать дальше )

Собака на сене или история про приватизацию.

- 08 ноября 2015, 14:06

- |

Красивое слово «коррупция» было придумано для того, чтобы не оскорблять чувства чиновников, называя их ворами.

На этой неделе Правительство вспомнило про приватизацию

Первый вице-премьер Игорь Шувалов поручил ведомствам проработать возможность ускорить продажу крупных активов «вне зависимости от плохой конъюнктуры», рассказала руководитель Росимущества Ольга Дергунова: «Есть класс готовых активов, которые можно продавать по тем ценам, которые диктует рынок» (цитата по «Интерфаксу»). К ноябрю необходимо подготовить доклад президенту, сообщила она.

Дергунова напомнила, что правительство долго исходило из гипотезы, что нельзя продавать крупные активы по любой цене. Но ситуация на рынках не улучшается, и сейчас Росимущество готово к продажам, если президент поддержит приватизацию. Речь идет о таких крупных публичных компаниях, как «Роснефть», «Русгидро», «Алроса», «Аэрофлот».

( Читать дальше )

Окно в Америку

- 20 октября 2015, 00:01

- |

Новый проект! Разумный инвестор в Америке.

Я регулярно инвестирую в акции, два раза в месяц перевожу часть своих доходов, но пока это только российские акции…

А какой простой частный инвестор не мечтает стать глобальным инвестором. Инвестор должен эволюционировать, иначе не бывает.

Это разумно в плане диверсификации — географической, валютной, системной. Класть все яйца в одну корзину можно, но всё-таки запасной вариант должен быть.

Перспективы в России огромные, и в принципе, можно не переживать, рано или поздно мы пойдем вверх. Уже какие-то положительные изменения даже есть. Но и риски, что это произойдет не «рано», а «поздно», тоже есть.

Считаю разумным плавно перейти и к иностранным акциям, я никогда не был против. Планирую довести долю иностранных акций до 15-25% от всего портфеля.

Своего рода подстраховка, — на возможный вариант стагнации или очередного кризиса (со всеми прелестями – девальвация рубля, обвал рынка). В России акция – пока не стала финансовым инструментом, как на Западе. Интересно будет сравнить результаты инвестиций в российские и американские акции.

( Читать дальше )

Какой СМЫСЛ покупать акции? Выкупи себя из рабства – купи раба!

- 17 октября 2015, 09:39

- |

Моя рецензия на книгу Заметки инвестирования (УК Арсагера) — два с половиной года назад. Классная книга. Скоро выйдет новая, с новыми данными — в полтора раза больше по объему. Рекомендую прочесть первое издание, кто этого не сделал.

( Читать дальше )

Экономика.Почему мы имеем низкие процентные ставки.Часть 1.

- 15 октября 2015, 10:15

- |

Экономика.Почему мы имеем низкие процентные ставки.Часть 1.

Экономика.Почему мы имеем низкие процентные ставки.Часть 1.

Автор: Бен Бернанке перевод мой)

Бен Бернанке является почетным членом в резиденции Программы экономических исследований в Институте Брукингса. С февраля 2006 по январь 2014 года, он был председателем Совета управляющих Федеральной резервной системы. Доктор Бернанке также служил в качестве председателя Комитета по открытым рынкам, главного органа денежно-кредитной формирования политики Системы.

Процентные ставки во всем мире, как краткосрочные, так и долгосрочные, в настоящее время находятся на очень низком уровне. Правительство США может производить заимствования на срок в десять лет в под ставку приблизительно равную примерно 1,9% годовых, а на срок равный тридцати годам, примерно под 2,5%. Процентные ставки в других промышленно развитых странах еще меньше: например, доходность десяти летних государственных облигаций Германии сейчас находится на значении приблизительно равному 0,2% годовых, долговые бумаги Японии котируются приблизительно на уровне 0,3% годовых и 1,6% годовых доходности имеют облигации Соединенного Королевства. В Швейцарии, доходность десятилетних облигаций в настоящее время является немного отрицательной, это означает, что кредиторы должны заплатить швейцарскому правительству за возможность разместить свои капиталы! Процентные ставки, выплачиваемые предприятиями и домашними хозяйствами по их облигациям относительно выше, в первую очередь из¬-за кредитного риска присущего их долговым инструментам, но и они все еще очень низки относительно своих исторических значений. Низкие процентные ставки не являются краткосрочным явлением, они являются частью долгосрочной тенденции.

Как показывает рисунок ниже, доходность по 10-ти летним государственным облигациям в США была относительно низкой в 1960, но в 1981 году выросла до своего пикового значения выше 15 процентов, и снижается до сих пор. Модель отображенная на рисунке отчасти объясняется взлет и падение инфляции. При прочих равных условиях инвесторы требуют более высокие ставки доходности в периоды, когда инфляция высока, чтобы компенсировать за ее счет снижение покупательной способности доллара. Но доходность по защищенным от инфляции облигациям также находится на очень низких уровнях; реальные ставки или ставки с поправкой на инфляцию по 5-ти летним долговым обязательствам правительства США в настоящее время колеблется около значения равного минус 0,1 %.

( Читать дальше )

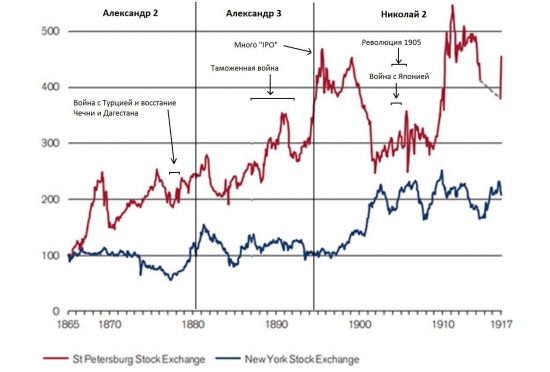

Рынок ценных бумаг Российской империи (Мошенский, Сергей Захарович, 2014г)

- 05 октября 2015, 22:58

- |

Рекомендую прочесть книгу Мошенского С.З. Рынок ценных бумаг Российской империи. Очень классная книга, с большим объемом информации про ценные бумаги России до 1917 года. Читаю, и всё интересней и интересней.

Много информации, которая перекликается с сегодняшним днем. История востока Украины, зарубежные инвестиции, индивидуальные инвесторы. Очень рекомендую. Данная книга будет полезна инвесторам.

Я читал Финансиста Теодора Драйзера, обожаю это время. Честно сказать, если бы был выбор, когда жить, я хотел бы жить именно в то время. В эпоху — Belle Epoque!

Время на рубеже девятнадцатого и двадцатого веков осталось в памяти современников как либеральная космополитическая «прекрасная эпоха» – Belle Epoque, когда мир, казалось бы, стал единым, а потоки капиталов, свободно (или почти свободно) текущие по миру, связали между собой различные страны, часто находящиеся на разных континентах, в единую финансовую систему, в которой, впрочем, было немало своих проблем и противоречий.

( Читать дальше )

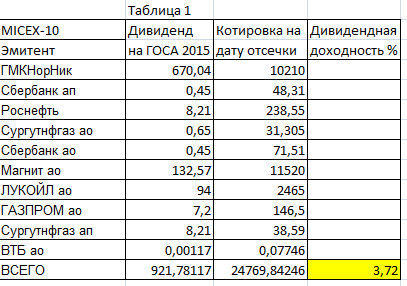

Дивидендный механизм рфр

- 27 сентября 2015, 21:57

- |

Прекрасная погода

Организационная сторона на высоте.

Отель «Новый берег» понравился.Вид из отеля был как бы намекающим :)

«Заработай на бирже на покупку яхты» :)

После моего выступления ряд участников попросил меня выложить в виде обзора моё выступление на конференции.

Выкладываю :)

Тимофей Мартынов предложил мне выступить на этой конференции на тему «Как жить на дивиденды»

Отвечаю: жить на дивиденды и доходы от дивидендных акций, как я их назвала дивитикеры, можно весьма не плохо, но финансовую отдачу от дивидендов можно значительно повысить, если понять дивидендный механизм рфр.

И так, мы пришли на рфр за дивидендами.

Можно просто и не замысловато купить акции из Индекса ММВБ 10

( Читать дальше )

Компании роста в России

- 13 сентября 2015, 19:07

- |

Сам термин «компании роста» обозначает компании, бизнес которых растет много лет подряд. Как правило, дивиденды таких компаний тоже растут из года в год и конечно, акции таких компаний вырастают в десятки раз за десятки лет.

Самый известный любитель компаний роста – Баффет. Он не был бы таким богатым, если б не инвестировал в акции роста. Один аналитик посчитал, что если убрать 15 лучших инвестиций у Баффета, то его результат был бы средним!

Вывод: Баффет часто ставил все на карту, пренебрегал диверсификацией и выигрывал.

Немного истории…

Бенджамин Грэм – учитель Баффета практиковал стоимостное инвестирование. Он оценивал фундаментальные показатели компании, искал недооцененные и покупал их в портфель. Старался купить как можно больше таких компаний для максимальной диверсификации. Если акция вырастала на 50% — он продавал. Если акция не вырастала за 2 года — он тоже продавал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал