Избранное трейдера Друг из шкафа

Управление несколькими компьютерами с помощью одной клавиатуры и мыши

- 22 июля 2017, 22:06

- |

( Читать дальше )

- комментировать

- 172 | ★21

- Комментарии ( 8 )

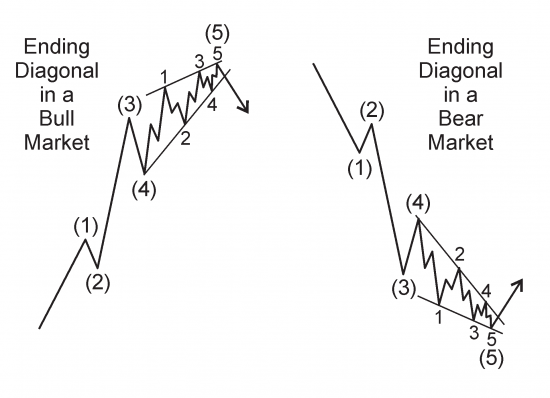

Диагональ – модель разворота. Часть 1.

- 17 июля 2017, 13:24

- |

Всем доброго времени суток, текущей статьей возобновляю серию небольших заметок о сентименте и его влиянии на рынки, о волновых структурах, о разнообразных критериях, которые помогают в определении выбора того или иного направления движения цены.

Одной из самых «сильных», то есть дающих сильный сигнал, моделей в EWP является модель Диагональ, в частности речь, пойдет о конечной диагонали (Ending Diagonal). Данная модель чаще всего появляется в виде заключительной волны 5 в импульсе или волны C в зигзаге.

Диагонали бывают двух типов, сужающаяся и расширяющаяся. Так как сама по себе Диагональ появляется не так уж и часто по сравнению с импульсами. Например, если посмотреть статистику Rich Swannell (см. таблицу, ниже, обозначение ED) то, можно увидеть, что данная модель появляется в импульсе чуть более 20% случаев, а на некоторых рынках и вовсе не дотягивает даже до 10%.

( Читать дальше )

Назревает что-то глобальное, несколько графиков с ZH

- 16 июля 2017, 12:02

- |

В этой статье на ZeroHedge выложили несколько довольно любопытных графиков, описывающих текущие процессы на рынках. Во-первых, количество спекулятивных коротких позиций по индексному фонду SPY (SPDR S&P 500) достигло рекордного минимума с 2007 года. Никто не хочет играть в короткую:

Во-вторых, как важное следствие из первого факта, индекс волатильности американского рынка VIX находится на минимумах с 1993 года с текущим значением 9,68 против 9,48 на закрытии 24 декабря 1993.

( Читать дальше )

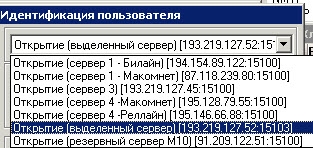

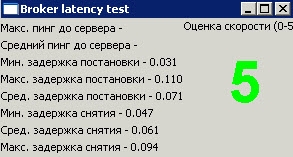

Скорость серверов Открытия

- 11 июля 2017, 18:21

- |

Вот сегодняшний тест серверов брокера Открытие. Я арендую виртуалку с московским IP, так что все заявки выставляются из Москвы.

Речь про эти сервера, которые можно выбирать при залогинивании в КВИК.

Тесты проводились для ММВБ. Это важное уточнение, потому что на срочке заявки летят быстрее.

-1-

Выделенный сервер с повышенной скоростью и мощным железом. Он платный. С него торгует мой робот, которому нужна скорость.

Вот тест сервера:

( Читать дальше )

Когнитивные искажения мышления у трейдеров(все посты в одном)

- 10 июля 2017, 15:52

- |

http://smart-lab.ru/blog/400539.php

http://smart-lab.ru/blog/401351.php

http://smart-lab.ru/blog/404035.php

И добавить еще немного измышлений на этот счет.

Когнити́вные искаже́ния — систематические ошибки в мышлении или шаблонные отклонения, которые возникают на основе дисфункциональных убеждений, внедренных в когнитивные схемы, и легко обнаруживаются при анализе автоматических мыслей. Существование большинства когнитивных искажений было описано учёными, а многие были доказаны в психологических экспериментах.

Генерализация частных случаев — безосновательный перенос характеристик частных или даже единичных случаев на обширные их совокупности. Существует множество видов этого когнитивного искажения.

В трейдинге очень частое явление, выделение одного «сработавшего паттерна» и попытка наложить его принципы на любую рыночную ситуацию, совершенно не учитывая другие факторы, которые могут иметь намного большее влияние. Также это проявляется в поиске «кукловода» в каждом хвосте свечи, опять же обычно эти доводы не подкреплены даже реальными рыночными данными, например объёмами, то есть хвост свечи это обязательно срыв стопов «толпы», даже если реально в этом хвосте исполнилось «2 стопа».

( Читать дальше )

похоже опять тучи сгущаются над рынком облигаций

- 09 июля 2017, 19:00

- |

Существенная часть моего портфеля — длинные трежерис, которые я набирал последние полгода на приличные деньги.

И я не мог не заметить начала их коррекции (пока коррекции).

А заметились мне 3 плохих знака (по ТА): выпали из восходящего канала, вернулись под линию тренда вниз, с 2016, не смогла удержаться над ема200

( Читать дальше )

Индикатор Percent Change Bar Chart

- 07 июля 2017, 10:37

- |

(теперь шкала индикатора правильно показывает изменение в % относительно предыдущего дня)

Можно поставить параметр индикатора Look Back на несколько баров: например Аэрофлот рос 8 дней. Посмотрим за сколько он вырос за эти 8 дней, установив этот параметр = 8.

Индикатор показывает, что 8-дневный рост составил 15%. Такой рост наблюдался в самом начале ралли в сентябре 2016.

Кстати в параметрах индикатора еще можно установить флажок, показывать в абсолютных единицах (Price Change). ТОгда процентная шкала изменится на рубли и вы увидите, что Аэрофлот вчера вырос на 11 руб.

( Читать дальше )

Могучий тех. анализ и текущая ситуация на рынке.

- 23 июня 2017, 13:19

- |

Вчера на сон грядущий послушала крайнее видео Кречетова про теханализ. Думаю, многие понимают о чем речь.

Соглашусь полностью, что просто по одному тех. анализу в чистом виде работать нельзя. Хотя сама себя считаю в большей степени технарем, чем фундаменталистом.

Скажем так, у каждого свое представление тех. анализа:

1. каналы (восходящие и низходящие)

2. уровни цены (вот тут вообще огромное поле для деятельности :) У кого-то это полосочки ниже которой продают, выше соответственно покупают:). Кто-то смотрит разворотные точки на часовом таймфрейме. У кого-то это зона накопления, без конкретной цены покупок или продаж, кто работает с длинными стопами и на большие дистанции.

3. свечи и свечные комбинации (типа повешенный, молот, три вороны… дальше я не сильна в названиях)

4. паттерны

5. тренд +БСУ, БПУ, ТВХ ( кто учился у Михалыча понимают о чем речь)

6. чтение ленты и стакана

Добавим в этот винегрет, что каждый смотрит свою «истину» на разных таймфреймах (благо в Квике есть и 3 мин и 6 и 20 мин и и некоторые их тоже используют, кому как удобно). Подсолим индикаторами ишимоку, скользяшками, гистограммами и подольем масла в «объемном» виде.

В общем, без стакана сока не разберешься :)

Каждая из торговых систем, а их может быть сотни и тысячи (сочетаний определенных моделей. паттернов, индикаторов) имеет право на жизнь. И у каждого в моменте может получаться зарабатывать по своей авторской стратегии, что не может не радовать:)

Но есть несколько НО:

1. Если на истории допустим за предыдущий год, еще как-то можно подсчитать примерно эффективность той или иной стратегии. Высчитать количество плюсовых трейдов и сколько можно было забрать в пунктах и сколько потерять.

Сейчас мы говорим о роботизированных системах, потому что если добавить человеческий фактор, то все сойдет на нет!!! Отошел на 5 мин, упустил точку входа. Поставил стоп чуть короче — вынесло из сделки, а соседа не вынесло. Не правильно рассчитал объем позиции (либо на всю котлету, либо наоборот, а вдруг не пойдет куплю чуток). Рано вышел из сделки, боязнь потерять прибыль. Психологические факторы полностью меняют представления о торговых системах при торговле ручками.

Так вот, если на истории можно подсчитать, то в будущем периоде, в итоге окажется совершенной иной результат. Рынок меняется постоянно. Каждый год абсолютно разный: время трендов (минимальное) накопления, разгрузки, консолидации (стало гораздо дольше).

То есть абсолютно нереально подсчитать на перед, какая будет доходность в будущем. Это абсурдный вопрос (хотя мне его часто задают) какая средняя доходность за месяц или сколько ты планируешь заработать за год.

2. Рынок это возможность. Тут реально как на рыбалке: хочешь маленькую рыбку, возись на малых таймфреймах, бери мини движения. корми мосбиржу и брокеров комкой. Хочешь огромную рыбу, торгуй большие таймфреймы и главное жди. Ждать тут иногда приходится несколько месяцев, той самой нужной сделки. Не стоит забывать, что с первого раза может не получаться и снасти будут обрывать (стопы выносить). То же самое за мелкую рыбку, она тоже не глупая и ее обычными трюками уже тоже не просто ловить.

Понесло меня в пятничную художественно-филосовскую демагогию :)))

3. Даже самая крутая система дает сбой. Даже у трейдера который много лет подряд закрывал каждый месяц или неделю в плюс. Даже если еще и получается отбирать кусок прибыли, то периодами это крохи, которые даются с трудом. В такие периоды важно уметь остановиться, увидеть, что явно что-то изменилось на рынке, проанализировать. Если понимаешь как действовать дальше — торгуй. Если не нашел ответа — сделай паузу. Не на один день, а на неделю, можно и больше, пока со свежей головой не будешь готов опять торговать и пока не найдешь ответ, в чем накосячил.

4. Я соглашусь с Алексеем Кречетовым, что не должно быть строгих параметров в торговле. Опыт опытному трейдеру подскажет, где нужно выходить их сделки досрочно, что поменялось сейчас в моменте на рынке. трейдер-новичек, обычно заученно ждет свой профит 1 к 3 и потом теряет возможную упущенную прибыль.

Самое безценное в трейдинге это многолетний опыт торговли, но тем не менее я думаю, нас ждет еще много нового и неизведанного на рынке в будущем.

ВЫВОД:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал